LINEでも情報をお届けします

日本郵政株は買ってはいけないの?

株価が安いけど将来性はある?

このようなお悩みを解決します。

かぶリッジの結論

以下の理由から、長期的に見て日本郵政の株を買うのはおすすめしません。

郵便・物流事業などを扱う日本郵政は、知名度の高い大企業であるため、株を買ってみようか迷いますよね。

でも郵便物って需要が減ってそうだし、業績面で安定しているのか不安…。

株価も安い分類に入ることから、「買ったは良いけど、業績が悪化して損失が出たらどうしよう…」と心配する方も多いはず。

そこで今回は、日本郵政株の株価が安い理由や将来性を、分かりやすく解説していきます。

正しい情報をお伝えするために随時更新を実施しますが、掲載内容には古い情報、誤った情報が含まれることがございます。

また、本記事でご紹介する企業や投資商品はすべて情報提供目的であり、投資を推奨・勧誘する目的はございません。

情報の取捨選択や投資判断は各ユーザー様のご判断・責任にてお願いいたします。

※掲載内容へのご指摘につきましては、お問い合わせフォームより受け付けております。

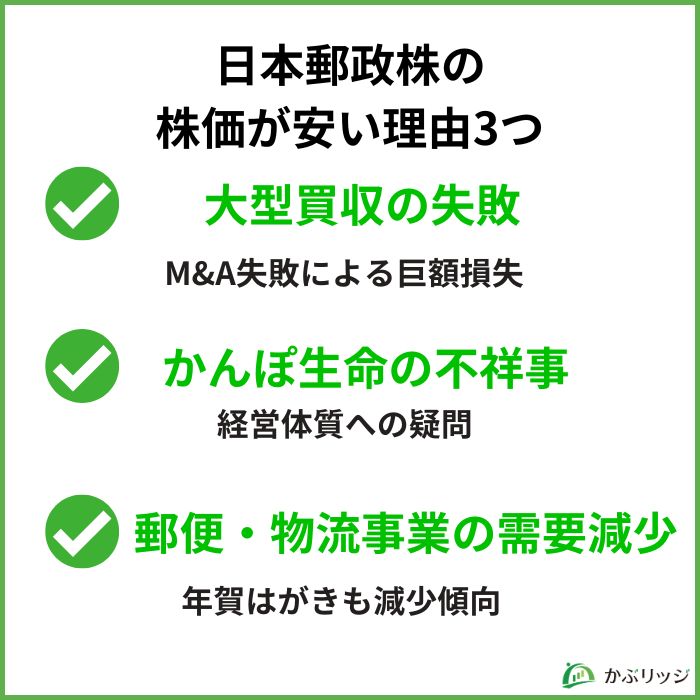

日本郵政株の株価が安い理由は、1つではありません。

大きく以下の3つに分けて、考察していきましょう。

日本郵政の株価が安い理由の1つに、過去の大型買収の失敗による経営戦略の懐疑性があるでしょう。

2015年5月、同社はオーストラリアの物流大手「トール・ホールディングス」を約6,200億円という巨額で買収しました。

国際物流市場への参入を企図したM&Aでしたが、結果として約4,000億円の損失を計上する大失敗に終わり、問題点があらわとなりました。

本件には、上場後の成長戦略を早期に外部へ示すため、買収交渉が拙速に行われた背景があったようです。

杜撰なM&A戦略が明らかとなり、国会の答弁でも企業としての無責任体質が批判の的となりました。

上記より、経営戦略に課題があるため投資家から敬遠される傾向にあるのではないでしょうか。

この時の損失額は、年賀はがきにして約77億枚分。実に2年半分にあたるんだよ。

2019年7月10日、かんぽ生命と日本郵便は保険商品の不適切販売が横行していたことを報告しました。

発覚した問題の内容は、「新旧契約の重複加入による保険料の二重徴収」、「旧保険から新保険への移行に際して意図的に設けられた無保険期間」といったものでした。

これらが行われた背景には、ノルマ達成できなかった社員に対してパワハラ紛いの営業指導が日常茶飯事だったという企業体質にも問題があったようです。

また、本件の問題の本質は、低収益事業である郵便事業をゆうちょ銀行とかんぽ生命が支える収益構造にあります。

今後、利益率の改善は必須でしょう。

企業体質や経営管理にも問題があったんだね。

物流業界は、2024年問題に直面しています。

2024年4月からトラック運転手の時間外労働が規制強化されることに伴い生じる問題で、これにより最大4割が倒産・廃業すると想定されています。

加えて、紙媒体から電子メールへとコミュニケーション手段が変化したことで需要は減少しました。

最近、紙のはがきでやり取りしてないかも…。

そんな中、労働力確保にも苦労していることが読み取れます。

銀座郵便局や盛岡郵便局の発表を参照すると、募集人数の半数程度しか応募がなく、必要な労働力の確保ができていません。

これに伴い、残業や休日出勤の常態化が進んでいます。

私としては効率化を図るべく、ドローン等を活用した配送など抜本的な改革の推進も必要ではないかと考えます。

無料メルマガ登録で豪華特典プレゼント

※登録後、メール画面から登録解除も可能です。

日本郵政は2007年より民営化され、現在は郵便・物流事業、銀行事業や生命保険事業等を行っています。

主力事業は、生命保険事業(かんぽ生命)で経常収益の約50%を占めています。詳細:2026年3月期第2四半期決算短信

日本郵政といえば、郵便のイメージだったけれど売上は2割程度なんだね。

日本郵政は以下の6つの事業を運営しています。

それぞれの事業内容については、各項目をクリックしてご確認ください。

郵便・物流事業では、郵便サービスを全国一律の料金で公平に提供するとともに、国からの委託による印紙の売りさばき、お年玉付郵便葉書の発行などの業務を行っています。

また、ゆうパックやゆうメールなどの貨物運送サービスをはじめ、ロジスティックスサービスを提供しています。

毎日約3,000万か所に配達を行う輸送能力は唯一無二だよ!

郵便窓口事業では、全国にある郵便局において、郵便・物流事業に関する窓口業務、ゆうちょ銀行から業務を受託する銀行窓口業務、かんぽ生命保険から業務を受託する保険窓口業務など各種サービスを行っています。

約24,000の郵便局ネットワークを生かして地域ニーズに応えているんだよ!

国際物流事業では、アジアからの輸出を中心としたフルラインでの国際貨物輸送及びアジア太平洋地域における3PLプロバイダーとしての輸送・倉庫管理や資源政府分野の物流等のサービスを提供しています。

豪トール社の買収失敗が痛いね。

不動産業では、全国に保有する郵便局等の不動産資産を活用した開発・賃貸・売却などの不動産関連サービスを提供しており、都市部における大規模複合開発や、地域活性化を目的とした施設整備などを通じて、持続可能な街づくりと安定的な収益基盤の確立を図っています。

銀行業では、ゆうちょ銀行及びその関係会社が、預金業務や為替業務、国債、投資信託等の窓口販売、クレジットカード業務を行っています。

生命保険業では、かんぽ生命が、保険業法に基づき、生命保険の引受け及び有価証券投資、貸付等の資産運用業務を行っています。

売り上げの半分以上を占めているんだよ!

2025年度の実績は、経常収益は11,468,368百万円(前期比-4.3%)、経常利益は814,596百万円(前期比+21.9%)で減収増益となりました。

| 決算期 | 経常収益(百万円) | 前年同期比 | 当期純利益(百万円) | 前年同期比 |

|---|---|---|---|---|

| 2023年3月 | 11,138,580 | -1.1% | 431,066 | -14.1% |

| 2024年3月 | 11,982,152 | +7.6% | 268,685 | -37.7% |

| 2025年3月 | 11,468,368 | -4.3% | 370,564 | +37.9% |

| 2026年3月(予想) | 11,370,000 | -0.9% | 320,000 | -13.6% |

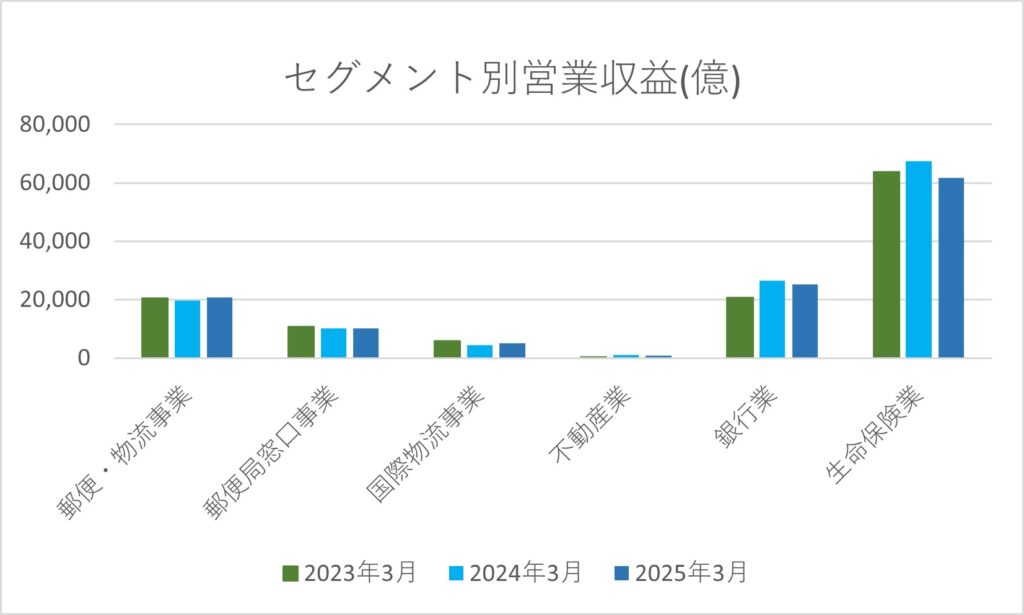

次に、2023年度~2025年度のセグメント別営業収益を見てみましょう。

この表を見ると、生命保険事業が同社の主力事業であることがわかります。

また、全体的に緩やかに収益が減少している点も特徴的です。

26年度の収益予想も前年同期比-1.8%と減少を見込んでおり、同社を取り巻く環境が厳しいことが伺えます。

マイナス金利解除で銀行業の利益水準は上がったのかな?

2024年3月に国内長期金利が上昇したことで、住宅ローン等の利率も上がり銀行業、生命保険業の収益は増加しました。

しかし、実際には銀行業セグメントは、株式のリスク調整オペレーションに伴う売却益の減少により経常収益は減少しました。

| 経常収益 | 経常利益 | 中間純利益 | |

|---|---|---|---|

| 2026年3月期 第二四半期 | 5,682,434(+3.1%) | 521,642(+12.6%) | 142,564(+2.2%) |

2026年3月期第2四半期の決算では、経常収益、経常利益、中間純利益ともに増収増益となっています。

セグメント別で見てみると、郵便・物流事業セグメントの経常損失が前年よりも688億円減少し、改善傾向に。

また、銀行業セグメント(ゆうちょ銀行)で、321億円の増益を達成しています。

一方で、郵便局窓口事業セグメントや国際物流事業セグメントでは前年同期に比べ、経常利益が落ちました。

要因として、窓口では銀行手数料や保険手数料の減少、国際物流では海上運賃の下落や取扱量の減少が挙げらえているんだワン!

第2四半期の決算によって通期の業績予想は変わったのかな?

通期の業績予想は修正されました。

| 経常収益 | 経常利益 | 当期純利益 | |

|---|---|---|---|

| 前回予想 | 11,260,000 | 1,020,000 | 380,000 |

| 今回修正予想 | 11,370,000 | 960,000 | 320,000 |

修正が加えられ、前回予想から増収減益が見込まれています。

減益になった要因として、郵便・物流セグメントの荷物収益の成長率が低いことと、点呼業務不備事案に関わる行政処分が挙げられているよ!

次に、同社と同じ事業を扱う業界トップの企業と比較してみましょう。

| 決算期(2025年度) | 日本郵政(6178) | 第一生命HD(8750) | ヤマトHD(9064) |

|---|---|---|---|

| 売上高 | 11兆4683億円 | 9兆8733億円 | 1兆7,626億円 |

| 経常利益 | 8,145億円 | 7,191億円 | 195億円 |

| 当期純利益 | 3,705億円 | 4,296億円 | 379億円 |

| ROE | 3.83% | 11,69% | 6.46% |

| EPS | 127.88円 | 94.41円 | 75.27円 |

| PBR | 0.49倍 | 1.23倍 | 1.39倍 |

| 配当利回り | 3.31% | 2.86% | 1,88% |

これを見ると、同社のROEが同業他社と比較してかなり低いことが分かります。

一般的に投資家は、ROE8%超えを期待する中でのこの数値は低水準と言わざるを得ません。

また、PBRは1倍を大きく下回っており、非常に割安状態となっています。

一方で配当利回りは比較的高水準かつ、3,000億円を上限に自社株買いをするなど株主還元は積極的に行っている印象を受けます。

利益率が向上すれば魅力的な銘柄になるでしょう。

誰もが知る日本郵政ですが、足元のPBRは0.5倍と1倍を大きく割っています。

では、その株価推移や配当推移は実際どのようになっているのでしょうか。

データとともに見ていきましょう。

こちらは、日本郵政株の直近約10年の株価推移です。

上場来、長きに渡り下降し続けていた株価は近年上昇傾向にあります。

M&Aの失敗や不祥事によって低迷していましたが、近年の配当政策や社内体質の改善が評価されているのでしょう。

また、マイナス金利解除による銀行株の買い圧力も追い風となっています。

同社は、前期1株当たり年間50円の配当を行いました。

それでは、過去の配当実績及び配当利回りを見てみましょう。

| 決算期 | 配当金(年間) | 配当利回り |

|---|---|---|

| 2021年3月 | 50円 | 5.07% |

| 2022年3月 | 50円 | 5.57% |

| 2023年3月 | 50円 | 4.64% |

| 2024年3月 | 50円 | 3.26% |

| 2025年3月 | 50円 | 3.35% |

過去5年間の配当実績は、1株当たり50円と安定しています。

配当利回りに関しても過去6%に迫る年もあり、積極的な株主還元政策が行われていることが読み取れます。

また、2026年3月期までの間は引き続き1株当たり年間配当50円を目指すと発表していため、今後もこの姿勢は続くでしょう。

配当利回りを基準とする方にとっては、割安である日本郵政株は魅力的かもしれません。

2025年9月現在、日本郵政は株主優待制度は実施していません。

日本郵政の今後はどうなっていくのかな?

以下の3点について詳しく考察していきましょう。

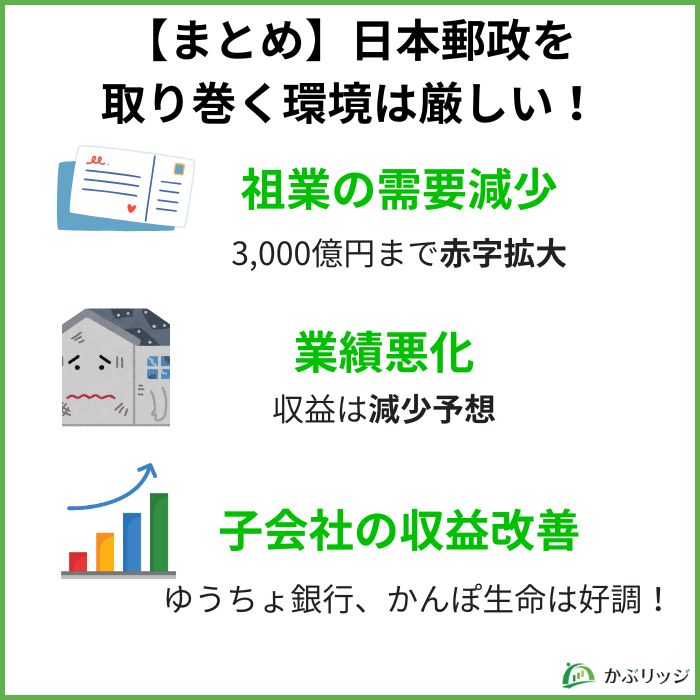

祖業である郵便・物流業界が縮小傾向であることから、収益の悪化は避けられないでしょう。

2027年度には赤字が3,000億円を突破し、2028年度には3,439億円にまで悪化するとの見方もあります。

これに伴い、郵便サービスの安定化のため、料金の引き上げ等が行われることが想定されますが、収益の向上には険しい壁が反り立っています。

ドローンの導入や抜本的な改革が必要ではないでしょうか。

郵便・物流業界の需要が減少し、同社の収益も減少傾向にあります。

今期の収益予想も減少を見込んでおり、同社を取り巻く環境が厳しいことがうかがえるでしょう。

特に、昨年の当期純利益が前年同期比で-37.7%となっており今年は回復したものの、今後深刻な経営難に陥る可能性を否定できません。

一方で、明るいニュースもあります。

日銀のマイナス金利解除により、貸出金利の利ざや拡大による収益向上を見込まれ銀行株が買い増しされています。

また、金利の上昇から運用環境が改善されるため、生命保険業にとってもメリットが大きいです。

引き続き、郵便・物流事業での赤字を銀行業、生命保険業で下支えする収益構造は変わらないでしょう。

日本郵政の株価が割安な理由について、よくわかったよ!

最後にこの記事の重要なポイントをまとめます。

結論、日本郵政の株は購入をおすすめしません。

日本郵政株をこれから購入しようと思っている方は、業績悪化のリスクについて十分に考慮する必要があるでしょう。

収益構造に変化がない限り、日本郵政株はおすすめできません。

また、日本郵政株を買うか悩んでいる方は、企業のビジネスモデル全体をみて判断してみましょう。

日本郵政以外で注目の高配当株に関する記事も、編集部目線で解説しているので、ぜひ併せてご覧ください。