LINEでも情報をお届けします

・三井住友銀行の投資信託は評判が悪い?

・銀行の投資信託は手数料が高そうだし、NISAの積立投資はやめた方がいい?

このようなお悩みを解決します。

🔰かぶリッジの結論

3大メガバンクの1つである三井住友銀行は、数多くの投資信託を取り扱っています。

初めての投資はふだんから使っている口座で行いたいと考えている方も多いでしょう。

さらに、NISAの積立投資枠を活用して三井住友銀行の投資信託を購入しようと考えている人も多いのではないでしょうか。

そもそも、三井住友銀行の口座でNISAを活用した積立投資はできるのかな?

この記事では、三井住友銀行の投資信託の評判やメリット・デメリット、NISA(つみたて投資枠)での積立投資の実態について、最新の口コミや他社比較も交えて分かりやすく解説します。

三井住友銀行のNISAつみたて投資枠を活用した投資信託は、以下の点から評判があまり良くないです。

三井住友銀行のNISA(つみたて投資枠) で取り扱っている銘柄は、下表のとおり。

| 銘柄名 | 投資対象 | 騰落率(1年) | 信託報酬 |

|---|---|---|---|

| SMBC・DCインデックスファンド (日経225) | 国内株 | +33.96% | 0.154% |

| SMBC・DCインデックスファンド (S&P500) | 米国株 | +19.11% | 0.0968% |

| SMBC・DCインデックスファンド (MSCIコクサイ) | 海外株 | +21.21% | 0.1023% |

| ブラックロック・つみたて・ グローバルバランスファンド | バランス | +14.62% | 0.6378% |

経済ニュースや投資家に人気がある、オルカンなどの商品も買えないワン…。

実際に投資信託を買っている私としても、三井住友銀行で取扱う4銘柄は聞いたことがなく、注目度の低い商品です。

さらに信託報酬という手数料も、ネット証券なら買える人気銘柄と比べて高い傾向にあり、コストの高さも気になります。

※参考:オルカンの信託報酬率は0.05775%(年率/税込)以内

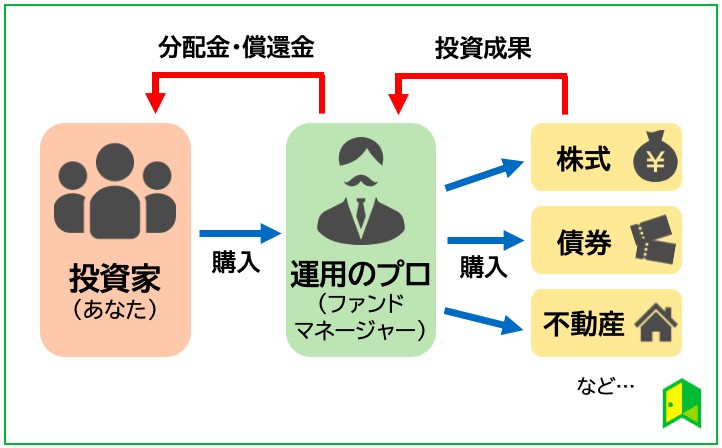

そもそも投資信託とは、多くの投資家から集めた資金を、投資家の代わりに資産運用のプロが投資・運用する金融商品です。

文章だけだと分かりづらいので、以下の図をご覧ください。

私たち投資家が投資信託を購入することで、ファンドマネージャーと呼ばれる運用のプロにお金を預けられます。

自分で投資先を細かく選定しなくていいんだね!

三井住友銀行は、国内投資信託から外国投資信託・MMFまで、あわせて200種類以上の投資信託を取り扱っています。

※MMFは「Money Market Fund」の略です。格付が高い、短期の国債や地方債、社債などで運用されるため、比較的安全性が高く、その通貨の金利水準が運用成績に反映されると考えられています。

他の銀行はどれくらい販売しているの?

みずほ銀行が250種類以上で三菱UFJ銀行は550種類以上の投資信託を取り扱っていることを考えると、三井住友銀行の取扱商品数はあまり多くはありません。

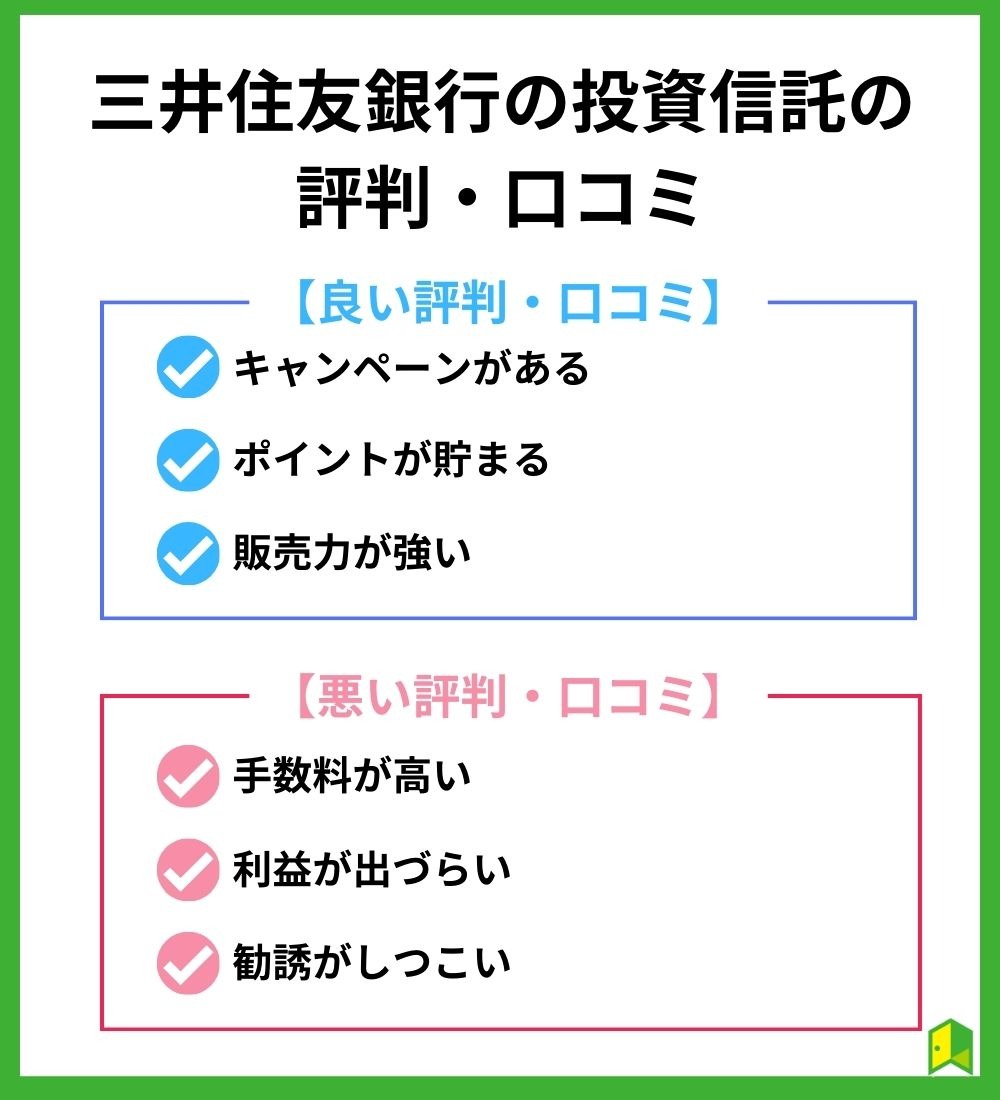

ここでは、三井住友銀行の投資信託のリアルな評判や口コミを紹介します。

実際に利用する際の参考にしてください。

実際の良い口コミをまとめると、以下のような意見が多いようです。

新nisa参戦で、三井住友銀行のオリーブ口座開設したんだけど、先日クレカ登録しただけで、vポイントが1000ポイント。

— *Nadine*(ネイディーン)ハンドメイド (@feb_new_) February 21, 2024

今日メールが届いて新規登録うんたらかんたらでポイント付与ときたから確認したらまた、vポイント1000ポイントいただいた。

なんだこの神対応。

投資信託のスポット買いに使うよ。

投資信託メインに近いので三井住友銀行で投資信託買っても良いのかな?(ネット銀行ウィルス問題)

— まゆ吉 (@reiwaoji33) March 24, 2025

投資信託を購入するときにポイントが付くのはありがたいね!

また、三井住友銀行の口座があれば、比較的スムーズにNISA口座の開設が行えるのも便利でしょう。

次に三井住友銀行の投資信託の悪い評判や口コミを紹介します。主な意見は下記3つでした。

具体的には、三井住友銀行でNISA口座作ろうかと思ったけど、「e-maxis slim 全世界株式/S&P500」のようなTLで比較的支持されている投資信託も案外買えなかったりする。(もっと手数料が高いインデックスに誘導される。)

— ばにあす (@ki_tabata_k) November 16, 2023

三井住友銀行休日相談で、進められ購入した投資信託。これまでの付き合いの中で、買い換え付け替えはしたもののの、全部1割減。アプリの貯める、ふやすをクリックして、なくす、減らす。自己責任とは言え、手数料稼ぐため買い換えだったのだろう。プロがこれじゃ、日本経済上向くわけないよな。

— なべちん (@nabetin_little) November 2, 2023

三井住友銀行は勧誘電話が多くて困りもの。手数料の高い保険や投資信託ばかり勧めて来るし、公式が特殊詐欺みたいな事しちゃダメでしょ。

— フェリス@Chocobo鯖 (@mawo_) June 6, 2023

やはり手数料の高さが気になる人は多いワン…

大手銀行は利用者を獲得するために電話などで勧誘がしつこく来るケースもあるため、無駄なストレスを感じるのは苦痛ですね。

三井住友銀行で売れ筋の投資信託を3つ紹介します。

それぞれの投資信託の特徴を分かりやすく説明するよ!

| 内容 | 項目 |

|---|---|

| ファンド名 | 三井住友・225オープン |

| 基準価格 | 47,690 円 |

| 純資産残高 | 2,390億円 |

| 騰落率(1年) | +33.37% |

| 信託報酬 | 0.66% |

| 運用会社 | 三井住友DSアセットマネジメント |

| 組入銘柄(上位3つ) | ファーストリテイリング:10.2% アドバンテスト:6.0% 東京エレクトロン:5.9% |

三井住友・225オープンは日経平均株価に連動した投資信託で、購入時手数料はかかりません。

日本を代表する225社に手軽に分散投資できます。

日本に投資したい方はこれがいいね!

ただし、後ほど紹介するネット証券で取り扱っている日経平均株価に連動したインデックスファンドのほうが圧倒的に信託報酬は低いです。

| 内容 | 項目 |

|---|---|

| ファンド名 | 三井住友・NYダウ・ジョーンズ 指数オープン(為替ヘッジなし) |

| 基準価格 | 48,583円 |

| 純資産残高 | 2,351億円 |

| 騰落率(1年) | +10.85% |

| 信託報酬 | 0.748% |

| 運用会社 | 三井住友DSアセットマネジメント |

| 組入銘柄(上位3つ) | ゴールドマン・サックス・グループ:7.8% ユナイテッドヘルス・グループ:6.9% マイクロソフト:5.8% |

三井住友・NYダウ・ジョーンズ指数オープン(為替ヘッジなし)は、アメリカの代表的なNYダウに連動したインデックスファンドです。

こちらも購入時手数料もかからず、手軽にNYダウに連動した運用ができるのがメリットです。

NYダウはアメリカで有名な指数だよね!

NYダウはNASDAQやS&P500と並んで、米国の3大指数の一つです。

とはいえ「三井住友・225オープン」と同様、後ほど紹介をするネット証券には、もっと信託報酬が低い商品がたくさんあります。

| 内容 | 項目 |

|---|---|

| ファンド名 | インベスコ 世界厳選株式オープン <為替ヘッジなし> (毎月決算型) <世界のベスト> |

| 基準価格 | 8,765円 |

| 純資産残高 | 2兆9,334億円 |

| 騰落率(1年) | +15.39% |

| 信託報酬 | 1.903% |

| 運用会社 | インベスコ・アセット・マネジメント |

| 組入銘柄(上位3つ) | 3iグループ:6.5% ロールス・ロイス・ホールディングス:5.4% マイクロソフト:5.3% |

インベスコ 世界厳選株式オープンは、独自の手法を用いて、世界各国の株式からグローバル比較で見た割安銘柄を厳選して、投資している投資信託です。

今まで紹介した2つの投資信託と比べても、信託報酬がかなり高いので注意が必要です。

信託報酬がかなり高いのに、人気があるんだね!

また、以下の表の通り、購入時手数料がかかる点にも注意が必要です。

| 購入金額 | 購入時手数料 |

|---|---|

| 1億円未満 | 3.30% |

| 1億円以上5億円未満 | 1.65% |

| 5億円以上10億円未満 | 0.825% |

| 10億円以上 | 0.55% |

1万円分購入したら、330円も手数料がかかるんだね…

三井住友銀行で投資信託を購入する主なメリットは3つあります。

それぞれのメリットについて、わかりやすく説明をします。

ネット証券は購入時手数料は安いですが、サポートについてはこちらから能動的に動かない限り特にありません。

チャットやメールでの問い合わせはできますが、積極的にフォローをしてくれることはあまりないでしょう。

これから投資を始めるから不安だな…

その点三井住友銀行の場合、店舗やオンライン相談で投資信託の購入をすると、定期的に電話や対面で投資信託の運用状況の報告を受けることができます。

もちろん、頻繁な連絡は困るという要望を出せば電話でのフォローではなくメールを中心にフォローしてくれますので安心です。

メガバンクの投資信託は購入手数料が高いイメージがあるかもしれません。

たしかに店舗で契約すると特に高いイメージがある…

しかし、三井住友銀行には購入手数料のかからないファンドも多くあります。

例えば、先ほど紹介した「三井住友・225オープン」や「三井住友・NYダウ・ジョーンズ指数オープン」などのNYダウや日経平均株価に連動しているインデックスファンドでは購入手数料がかかりません。

また、「つみたてミライ」というキャンペーンを利用することで、その他のファンドでも購入手数料をかけずにつみたてができます。

※対象ファンド:公式サイトをご覧ください。

ただ、購入手数料がかからなくても信託報酬が高いこともあるから要チェックだワン!

三井住友銀行は、店舗での相談だけでなく、電話やオンラインでも面談ができ、全国から気軽に投資信託の相談ができるようになっています。

今までは近くに三井住友銀行の店舗がなく、相談が難しかった方でも、気軽にオンラインで相談できるため、大きなメリットと感じるでしょう。

相談料とかはかかるの?

オンラインでの相談手数料などはかかりませんので、安心して利用してください。

三井住友銀行で投資信託を購入するメリットは多くありますが、逆にデメリットもあります。

主なデメリットは以下の3つです。

それぞれのデメリットについて、わかりやすく説明をします。

三井住友銀行に限った話では無いですが、やはりネット証券に比べて銀行や対面の証券会社は手数料が高い商品が多いです。

手数料は少ない方が良いもんね。

特に営業員が勧めてくる投資信託の手数料は高い傾向にありますので注意してください。

ネット証券に比べ、手数料が無料のノーロード投資信託が少ないのは大きなデメリットになるでしょう。

担当者が付くと様々な運用アドバイスを受けられるメリットがありますが、信託報酬が高い商品を販売される可能性が高くなります。

なんで信託報酬が高いものがおすすめされるの?

担当者の多くはランニングコストで評価されるようになっています。

つまり、信託報酬が高い投資信託やファンドラップの評価ポイントが高い形態になっているのです。

もちろん、全員が信託報酬の高い商品をおすすめしているわけではないワン!

「三井住友銀行のNISA(つみたて投資枠)の評判」でも紹介した通り、つみたて投資枠の対象銘柄が4つしかない点が、使い勝手が悪い要因の1つとなっています。

また、三井住友銀行のNISA(つみたて投資枠)の最低積立金額は、1万円です。

大手ネット証券の場合、100円程度からできるため、始めるまでのハードルが高いと言えます。

いきなり1万円投資するのは難しいかも…

さらに、積み立てる金額は1万円単位で変更するしかありません。

100円単位で積立金額を変えられるネット証券に比べ、かなり使い勝手が悪いと言えるでしょう。

ネット証券の方が全体的に使いやすそうだね!

三井住友銀行の投資信託のメリット・デメリットを踏まえ、ネット証券の方がおすすめな理由を解説します。

以下で詳しく解説します。

お得なネット証券も、この後に紹介するワン!

ネット証券には、三井住友銀行よりも手数料が安い投資信託が多くあります。

三井住友銀行の投資信託には、信託報酬が1%を超えるものも少なくありませんが、ネット証券だと信託報酬が0.1%を切るものもあります。

10分の1以下だ!そんなに差があるんだね!

三井住友銀行の場合、購入時の手数料がかからないノーロードタイプの投資信託もありますが、数は多くありません。

一方で、ネット証券の場合、逆にノーロードタイプの投資信託が普通です。

手数料が圧倒的に安いのは、ネット証券の方がおすすめである大きな理由になります。

三井住友銀行の投資信託の取扱商品数は200種類程度ですが、ネット証券の中には何千種類も用意している証券会社もあります。

ネット証券は取扱数が多いんだね!

商品数が圧倒的に多いのもネット証券を利用する大きなメリットになるでしょう。

オルカンや雪だるまなど、三井住友銀行では取り扱っていないものの圧倒的な人気を誇る投資信託も上記3ネット証券なら購入が可能です。

NISA(つみたて投資枠)の内容は、ネット証券の方が充実しています。

100円程度から購入できるネット証券も多くあり、積立頻度もより細かく設定できます。

1万円単位での投資はしんどいもんね…!

また、三井住友銀行に比べ、取扱商品数が圧倒的に多いこともメリットになるでしょう。

ネット証券の多くは投資信託だけではなく、株式や米国株の取引もできます。

三井住友銀行の場合、個別株の取引はできません。

GAFAのような人気個別銘柄に投資するならネット証券が良いね!

投資信託以外のさまざまな商品の購入ができるのもネット証券がおすすめの理由になります。

でも、ネット証券っていっぱいあるよね…

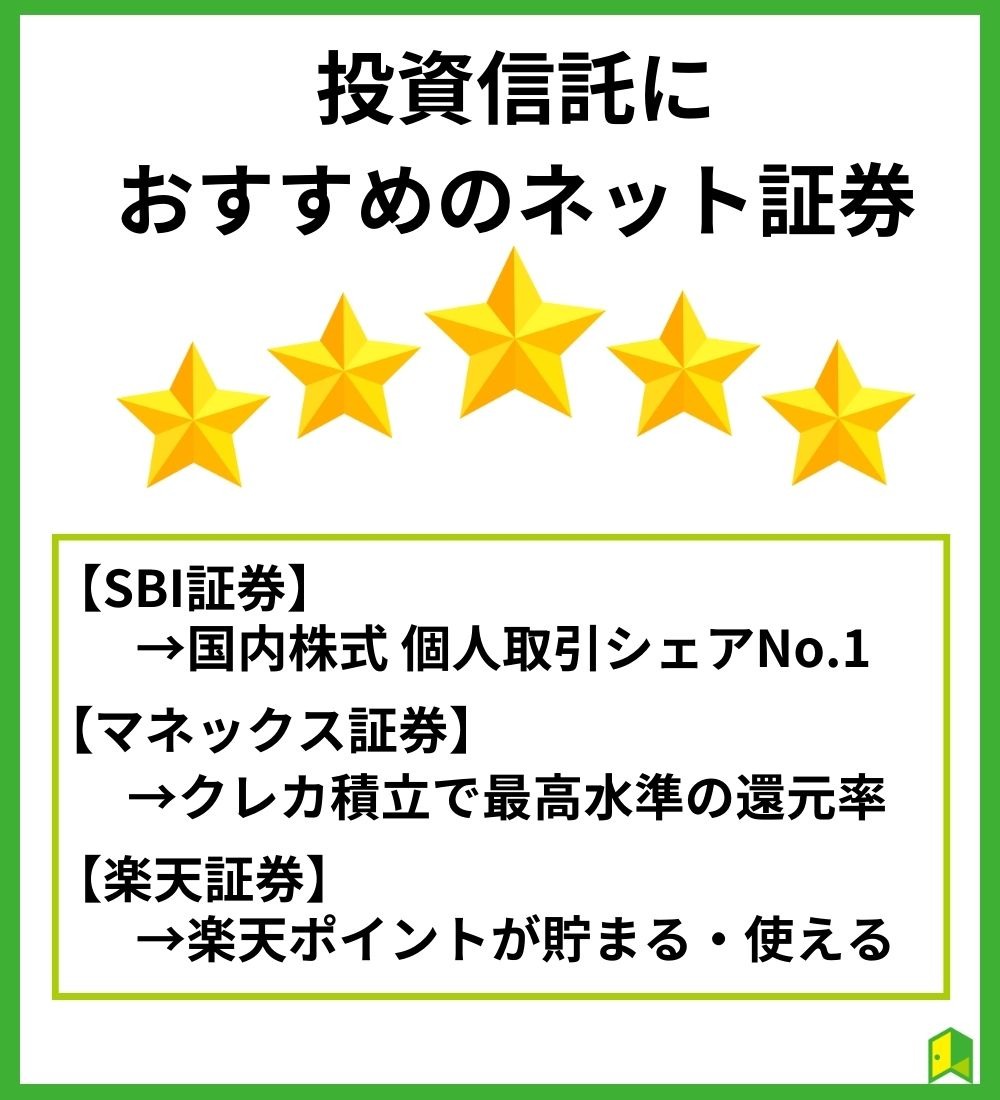

そんな方のために、ここでは投資信託におすすめのネット証券を3社紹介します。

それぞれの証券会社の特徴について簡単に説明をします。

SBIグループは2025年11月時点で1,500万口座を達成し、ネット証券国内株式個人取引シェアNo.1を誇っています。

「かぶリッジ」の独自調査でも「本当におすすめしたい証券会社No.1」に選ばれているなど、評判が良い証券会社です。

そんなSBI証券の投資信託では、NISA(つみたて投資枠)を利用して毎日と毎週コースで積立投資を行い、基本の毎月コースよりもきめ細かく「時間分散資」ができます。

また三井住友カードを使った「クレカ積立」を設定すれば、自動で積立投資ができます。

クレカ積立をすればVポイントも貯まるので、お得に将来のライフイベントや老後を意識した資産形成ができますよ。

低コストな投資信託を多く取り扱っているSBI証券は、あなたの資産を増やすパートナーになってくれるでしょう。

低コストで人気の「SBI・V・S&P500」を取り扱っているのも選ばれる理由だワン!

SBI証券について詳しく知りたい方は「SBI証券の評判・口コミは悪い?アンケート結果からメリット・デメリットを解説!」の記事を参考にしてみてください。

マネックス証券では、マネックスカードを使って毎月積立投資をすると、カード決済額に対して1.1%の「マネックスポイント」が貯まります。

クレカ積立によるポイント還元サービスは主要ネット証券で実施していますが、年会費(実質)無料のクレジットカードのなかでマネックスカードの還元率はトップレベルに高いです。

以下の表は、毎月3万円をクレカ積立した場合に貯まる合計ポイントを、SBI証券、楽天証券と比較したものです。

| 証券会社 | 決済手段 | ポイント還元率(通常時) | 1年 | 10年 | 20年 |

|---|---|---|---|---|---|

| マネックス証券 | マネックスカード | 1.1% | 3,960 | 39,600 | 79,200 |

| SBI証券 | 三井住友カード(NL) | 0.5% | 1,800 | 18,000 | 36,000 |

| 楽天証券 | 楽天カード | 0.5% | 1,800 | 18,000 | 36,000 |

20年の運用で2倍以上の差が生まれるんだね!

投資信託の積立投資は長期の運用を前提としているので、こうしたポイント還元の恩恵も比較に入れておくべきです。

このように、マネックス証券の投資信託の積立投資は、ポイント還元を重視したいという人に最もおすすめと言えます。

楽天証券は「オリコン顧客満足度 ネット証券ランキング」で総合1位を3度受賞するなど、今話題の証券会社です。

最大の強みである『楽天経済圏』を活かし、お得に資産形成ができます。

楽天ポイントを使って投資できるのは嬉しいな!

2023年6月から、楽天カード決済のポイント進呈率が、0.2%から0.5%に引き上げられました。

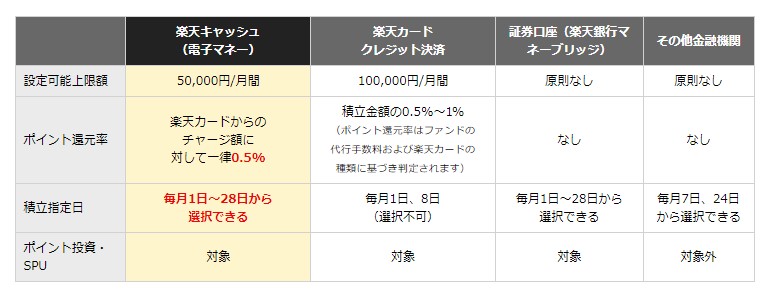

以下の画像は、楽天証券での決済方法による、ポイント還元率などの違いをまとめた表です。

また、楽天証券は口座開設をするだけで日経テレコン(楽天証券版)がタダで読めるので、投資銘柄の情報収集も効率的にできますよ。

個別株投資をする際にも役立つワン!

あわせて読みたい:楽天証券の評判や口コミは悪い?メリット・デメリットや手数料をわかりやすく解説!

最後に三井住友銀行の投資信託に関するよくある質問についてお答えします。

以下で詳しく解説します。

手数料を気にされる方の場合は、おすすめできません。

理由として、ネット証券で購入できる投資信託と比較して、三井住友銀行の投資信託は手数料が高い傾向です。

特に銀行が勧めてくる商品であれば、高い手数料のものを提供される可能性大だワン!

投資信託の積立投資を検討中であれば長期的な利用が前提なので、手数料の負担は時間が経つほど大きくなります。

多少手数料がかかっても、専門スタッフに相談しながら自分に合った投資信託を選びたい方には、三井住友銀行での購入がおすすめと言えるでしょう。

そのため、契約する前に必ず手数料を確認しておきましょう。

家で落ち着いて判断するのが良いかもね!

投資信託の種類にもよりますが、1万円から始められます。

大きな投資資金がなくても投資信託を購入できるので安心してください。

ただ、ネット証券なら100円から購入できるワン!

手数料を抑えたい場合や、1万円未満の少額から投資を始めたい場合は、ネット証券の方がおすすめです。

ただし、銀行で働くプロに相談したい場合、三井住友銀行でS&P500に投資するのはおすすめです。

三井住友銀行のNISA(つみたて投資枠)では、S&P500に投資したい場合、「SMBC・DCインデックスファンド(S&P500)」に投資することになります。

他社のS&P500との比較をすると、以下の表のようになります。

| ファンド名 | リターン(1年) | 信託報酬 |

|---|---|---|

| SMBC・DCインデックスファンド(S&P500) | 46.40% | 0.0968% |

| eMAXIS Slim 米国株式 (S&P500) | 46.58% | 0.09372% |

| SBI・V・S&P500 インデックスファンド (SBI・V・S&P500) | 46.41% | 0.0938% |

| たわらノーロードS&P500 | 46.53% | 0.09372% |

上の表の通り、リターンと信託報酬の両方とも、他の銘柄と大差がありません。

自分が投資したい商品軸から、どこでNISAを始めるか考えるのも選択肢の一つだね!

三井住友銀行の投資信託について理解できたよ!

今回は三井住友銀行の投資信託について説明をしました。

最後に本記事の重要なポイントを3つまとめます。

投資信託は様々な資産に分散されており、手軽に投資ができる金融商品です。

三井住友銀行は手数料がやや高めなので、手数料が安く選択肢が広いネット証券の方が良いでしょう。

ぜひ今回の記事を参考に、低コストかつ投資家の人気も高いSBI証券を使ってNISAの積立投資を始めてみてくださいね。