LINEでも情報をお届けします

SUMCOの株価はなぜ上がらないの?

今後の株価はどうなるの?

このようなお悩みを解決します。

かぶリッジの結論

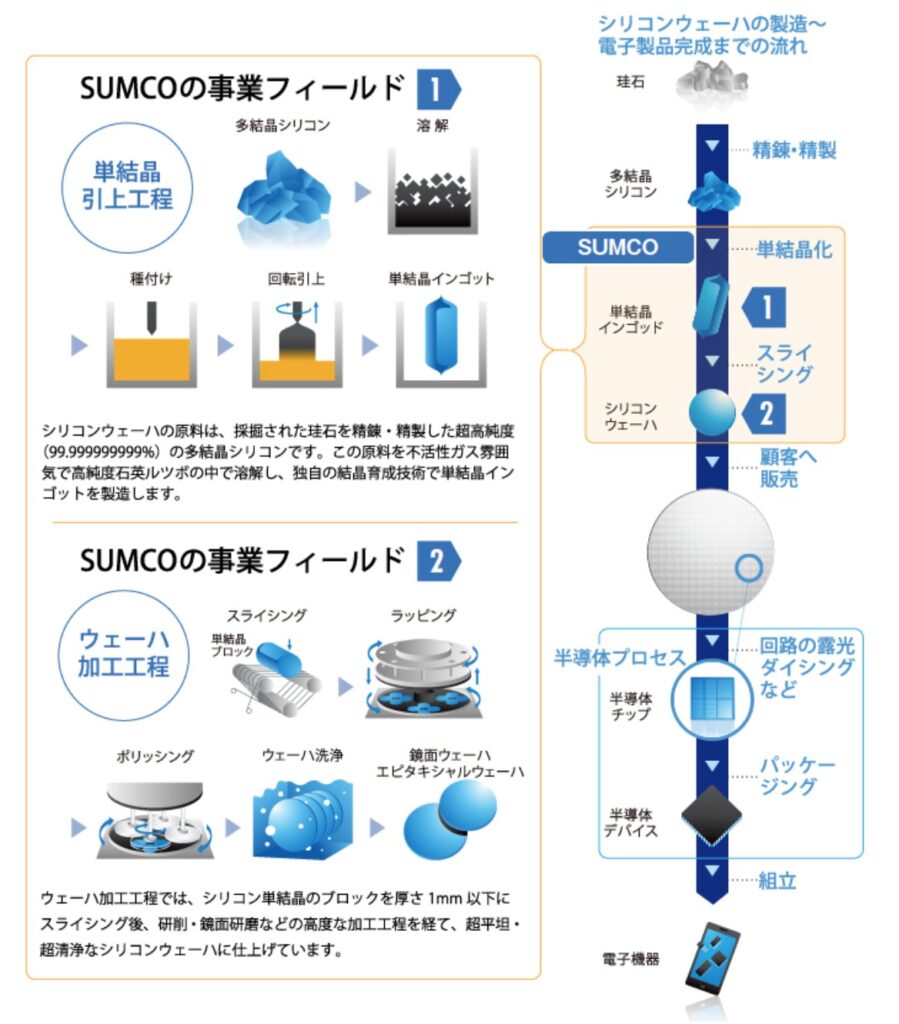

SUMCOは、シリコンウェーハの製造・販売を主な事業とする企業です。

高純度のシリコンから作られた薄い円形の板で、半導体デバイスの基板として使用される材料

同社は、シリコンウェーハ製造の世界シェアランキングでは2位にランクインしており、半導体産業向けに高品質なウェーハを提供し、AIやデータセンター向けの需要に対応しています。

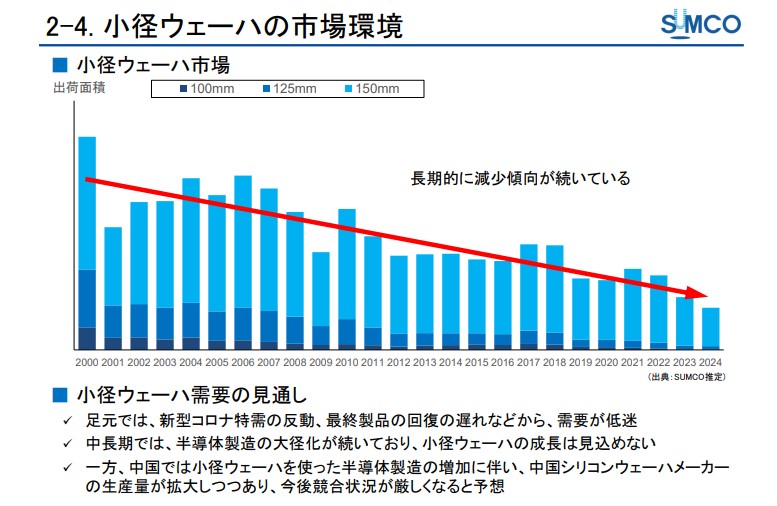

また、製品の最先端化に向けて事業構造改革を進めており、小径ウェーハの生産体制を見直し、300mm先端品の供給能力強化に注力しています。

同社の製造するシリコンウェーハはあらゆる電子機器の基盤として不可欠な存在ですが、24年の7月以降株価の下落が続いています。

そこで今回は、SUMCOの株価が上がらない理由や今後の株価の見通しについてわかりやすく解説していきます。

正しい情報をお伝えするために随時更新を実施しますが、掲載内容には古い情報、誤った情報が含まれることがございます。

また、本記事でご紹介する企業や投資商品はすべて情報提供目的であり、投資を推奨・勧誘する目的はございません。

情報の取捨選択や投資判断は各ユーザー様のご判断・責任にてお願いいたします。

※掲載内容へのご指摘につきましては、お問い合わせフォームより受け付けております。

SUMCOの株価はなぜ上がらないのかな?

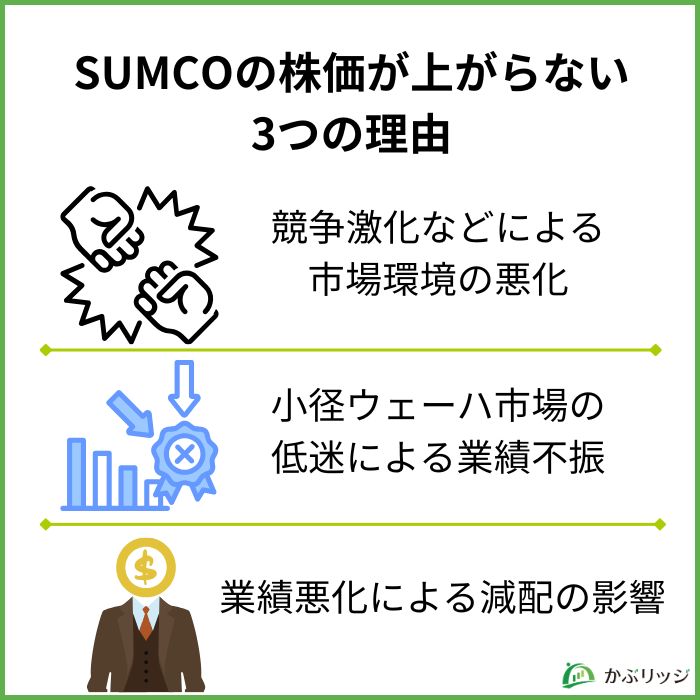

SUMCOの株価が上がらないと言われる背景には、いくつかの理由があります。

大きく以下の3つに分けて、考察していきましょう。

SOX指数(PHLX Semiconductor Index)は、米国の主要な半導体関連企業の株価を基に算出される指数であり、半導体業界全体のトレンドを示す重要な指標です。

SOX指数を見ることで、半導体業界全体の景気動向や半導体関連企業の業績予測を見ることができます。

2020年以降では、SOX指数が約4倍に上昇している一方で、SUMCOは下落していることがわかります。

半導体関連企業の市場動向を示す指標であるSOX指数は、業界全体の成長や投資家の期待を反映しています。

しかし、SUMCOの株価はSOX指数と比べて低調に推移しており、市場の期待とのギャップが生じています。

そのギャップが生じる要因として以下の2点が挙げられます。

近年では半導体市場の成長が鈍化しており、シリコンウェーハの需要も伸び悩んでいます。

特に、世界経済の急速な悪化と消費者需要の減退に伴うPCやスマートフォン市場の成長鈍化により、需要の拡大が限定的となっています。

また、需要減少による在庫調整の影響もあり、短期的にはウェーハの供給過剰が続く可能性があります。

一方で、AI向けの半導体需要は依然として非常に強く、半導体市場全体を牽引する存在になっています。

SOX指数が上がっているのはAI向け半導体の影響だね!

しかし、SUMCOはこうしたAI向け需要の恩恵を受けつつも、売上構成の比率は小さいとされ、足元の需要鈍化の影響を避けられません。

レガシー半導体の弱さが足を引っ張ってるんだね…

こうした状況はSUMCOの収益にとって逆風となっており、株価が上がりにくい要因の一つとなっています。

近年、半導体業界における競争はますます激しくなっています。

特に、台湾や中国のメーカーが価格競争を仕掛けることで、SUMCOを含む日本メーカーの収益性が圧迫されています。

加えて、先端技術の開発競争も激化しており、既存のビジネスモデルだけでは持続的な成長が難しくなっています。

こういった懸念が、市場への期待とのギャップを生み出しているのかな…

そのため、SUMCOは生産効率の向上や高付加価値製品へのシフトなど、事業構造改革を進める必要があります。

SUMCOの株価が上がらない理由の二つ目は、業績不振が続いていることが挙げられます。

ここで、SUMCOの業績の推移を見てみましょう。

| 2020年12月期 | 2021年12月期 | 2022年12月期 | 2023年12月期 | 2024年12月期 | |

|---|---|---|---|---|---|

| 売上収益 | 291,333 | 335,674 | 441,083 | 425,941 | 396,619 |

| 営業利益 | 37,897 | 51,543 | 109,683 | 73,080 | 36,924 |

| 経常利益 | 35,650 | 51,107 | 111,339 | 72,627 | 37,457 |

| 当期純利益 | 25,505 | 41,120 | 70,205 | 63,884 | 19,877 |

売上高、営業利益ともに2022年12月期を境に右肩下がりになっています。

記事の後半ではSUMCOの業績について詳しく解説しています。

業績不振の原因は、前でも述べたように半導体市場の低迷にあります。

また、価格下落と在庫調整も業績低迷の要因と考えられます。

半導体業界全体の供給過多により、シリコンウェーハの価格が下落しました。

これに加え、半導体メーカー各社が在庫調整を進めたことで、新規受注が減少し、SUMCOの収益に直接的な影響を与えています。

特に高付加価値製品の販売が伸び悩み、収益性の確保が難しくなっています。

コロナ渦におけるPCやスマートフォン市場の急成長の反動ともいえるね…

同社は、24年12月期の年間配当を前期より34円少ない21円にすると発表しました。

以下は、配当金の推移です。

| 期間 | 中間配当金 | 期末配当金 | 年間配当金(合計) |

|---|---|---|---|

| 2024年12月期 | 15円 | 6円 | 21円 |

| 2023年12月期 | 42円 | 13円 | 55円 |

| 2022年12月期 | 36円 | 45円 | 81円 |

| 2021年12月期 | 17円 | 24円 | 41円 |

| 2020年12月期 | 18円 | 9円 | 27円 |

同期の連結純利益が前期比68%減の202億円と大きく落ち込むことを受け、大幅な減配となりました。

これにより、2期連続で大幅に減配することになります。

連続した減配は市場から将来的に利益を上げる見込みが薄いと判断されるため、株価にネガティブ要因となります。

そのため、このような減配も株価が上がらない要因の一つと考えられます。

💡このパートの要約

SUMCOは…

ここでは、SUMCOの事業内容や業績について詳しく見ていきます。

SUMCOは主に半導体向けのシリコンウェーハを製造・販売しており、用途に応じてさまざまな種類のウェーハを提供しています。

以下は、展開しているウェーハの一例です。

また、主な顧客は、TSMC、サムスン、インテル、SKハイニックスなどの大手半導体メーカーとなっています。

大手半導体メーカーのウェーハ需要の変化に対して、同社の売り上げが大きく左右してしまうんだね。

同社では、上記のような半導体材料であるシリコンウェーハの製造から加工までを行っています。

半導体の製造には多くの工程が存在するワン!

| 2020年12月期 | 2021年12月期 | 2022年12月期 | 2023年12月期 | 2024年12月期 | |

|---|---|---|---|---|---|

| 売上収益 | 291,333 | 335,674 | 441,083 | 425,941 | 396,619 |

| 営業利益 | 34,897 | 51,543 | 109,683 | 73,080 | 36,924 |

| 経常利益 | 35,650 | 51,107 | 111,339 | 72,627 | 37,457 |

| 当期純利益 | 25,505 | 41,120 | 70,205 | 63,884 | 19,877 |

2024年12月期の連結決算では、売上高は前年同期比6.9%減の3,966億円、営業利益は49.5%減の369億円、純利益は68.9%減の198億円と、大幅な減収減益となりました。

背景には、半導体市場の二極化が影響しています。

AI向けデータセンターの需要は年間を通じて好調に推移した一方で、民生用、産業用、自動車向けなど、AI以外の用途では需要回復が鈍く、市場全体としては依然として力強さを欠く状況が続きました。

主力製品である300mmシリコンウェーハについては、AI関連の先端半導体用途を中心に需要は伸長しました。

一方、先端品以外の領域では顧客による在庫調整の影響もあり、全体としての回復は緩やかにとどまりました。

さらに、200mm以下の小口径ウェーハは年間を通じて出荷が低調に推移しました。

こうした中、SUMCOはコスト競争力の強化やAI技術を活用した生産性向上に取り組むとともに、製品の高付加価値化を推進しています。

先端品での高い市場シェアを維持する一方、需要の低迷が続く小口径ウェーハについては、宮崎工場での生産を2026年末までに終了する決定を下し、本年度はその関連費用として特別損失58億円を計上しています。

2025年12月期第3四半期決算の業績は以下の通りです。

| 2024年12月期第3四半期 | 2025年12月期第3四半期 | 前年同期比 | |

|---|---|---|---|

| 売上高 | 296,664 | 304,436 | +2.6% |

| 営業利益 | 29,974 | 5,869 | △80.4 |

| 親会社の所有者に帰属する中間利益 | 16,259 | △995 | ー |

売上高は微増となったものの、営業利益は前年同期比で約80%減と大幅に落ち込み、最終利益も赤字に転落しました。

AI向けデータセンター需要は引き続き堅調に推移している一方、産業用・自動車向け分野の需要回復は遅れており、収益を押し下げる要因となっています。

また、前回「未定」としていた配当については、前期の21円から1円の減配となる20円を予定すると発表しました。

通期業績予想についても、以下のとおり見通しが示されています。

2025年12月期の連結業績予想

💡このパートの要約

SUMCOは同業他社と比較して…

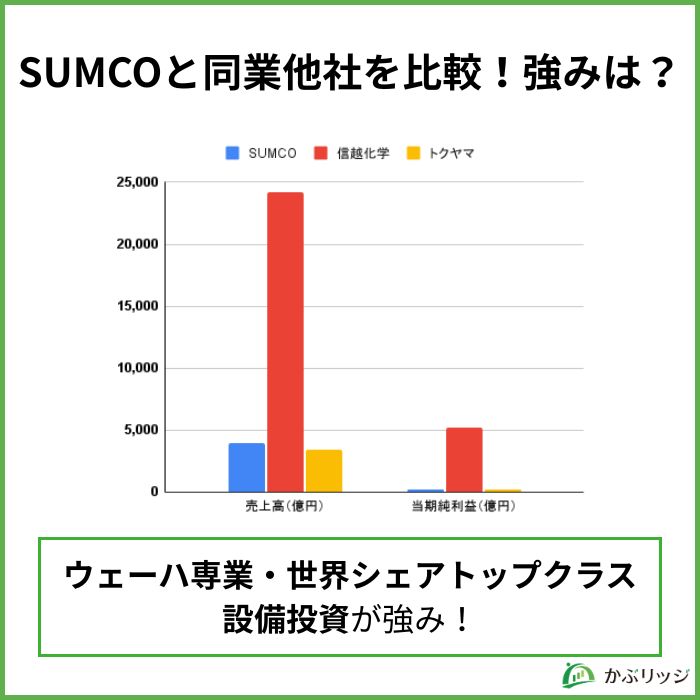

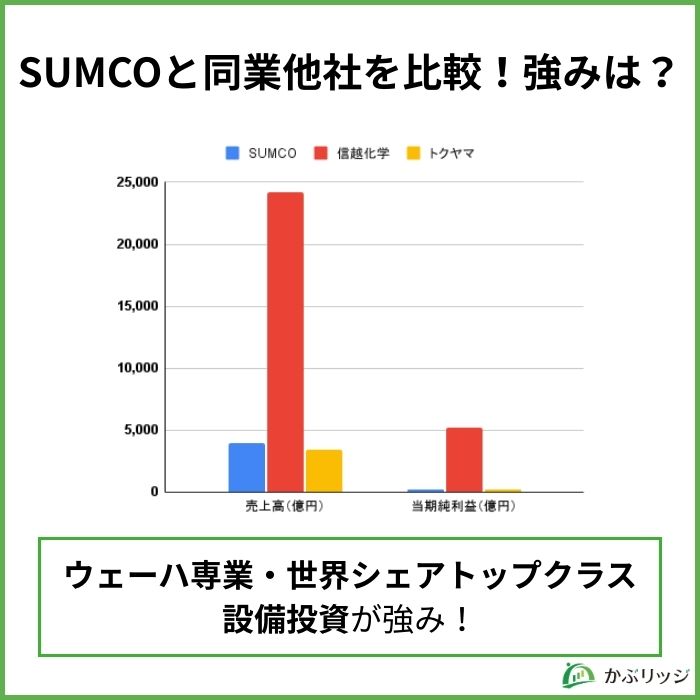

SUMCOのようなシリコンウェーハ製造会社である「信越化学(4063)」、「トクヤマ(4043)」と比較して、同社の強みと弱みを見ていきましょう。

以下に各社の主要財務データと参考指標を表にまとめています。

| SUMCO | 信越化学 | トクヤマ | |

|---|---|---|---|

| 売上高(億円) | 3,966 | 25,612 | 3,430 |

| 当期純利益(億円) | 198 | 5,340 | 233 |

| 営業利益率 | 9.3% | 29.0% | 8.7% |

| 自己資本比率 | 50.5% | 82.6% | 54.9% |

| ROE(自己資本利益率) | 3.4% | 11.9% | 9.1% |

| PER(株価収益率) | ー | 18.7倍 | 10.1倍 |

| PBR(株価純資産倍率) | 0.75倍 | 2.08倍 | 1.08倍 |

| 配当利回り | 1.60% | 2.27% | 2.93% |

SUMCOの強みは、大きく3つが挙げられます。

SUMCOは、シリコンウェーハの製造に特化した専業メーカーとして、経営資源を集中投下できる強みを持っています。

対照的に信越化学は総合化学メーカーとして塩ビや電子材料など多角的な事業を展開し、トクヤマも化成品や特殊品など幅広い事業ポートフォリオを持っています。

SUMCOはウェーハ製造の技術開発や品質向上に経営資源を集中できるため、高度化する顧客ニーズへの迅速な対応が可能です。

特に300mmウェーハなど先端製品における技術的優位性を確立しており、半導体業界の厳しい品質要求に応える体制が整っています。

SUMCOは信越化学と並び、世界のシリコンウェーハ市場において約30%のシェアを持つトップメーカーです。

特に大口径ウェーハ分野での競争力は高く、世界の主要半導体メーカーとの強固な取引関係を構築しています。

トクヤマは多結晶シリコン製造には強みを持つものの、ウェーハ完成品でのグローバルシェアではSUMCOや信越化学に及びません。

SUMCOのグローバルな生産・販売ネットワークは、台湾、米国、欧州など世界の半導体製造拠点をカバーしており、安定供給体制という点で大きな強みとなっています。

SUMCOは半導体需要の中長期的な拡大を見据え、積極的な設備投資を継続しています。

特にAI、IoT、5G関連の需要増加を背景に、生産能力増強や最先端製品の開発に向けた投資を加速させています。

信越化学も同様に積極投資を行っていますが、SUMCOはウェーハ専業として投資の集中度が高く、効率的な生産体制構築が進んでいます。

トクヤマと比較しても、半導体シリコン分野への資本集中度は明らかに高く、将来の需要拡大局面での供給力確保において優位性を持ちます。

SUMCOはこれらの強みを生かし、半導体産業の技術進化と需要拡大という追い風を受けながら、シリコンウェーハ市場での競争力を維持・強化しています。

SUMCOの株価推移を確認し、今後の将来性を探っていきましょう!

同社の株価は、24年7月まで順調に推移していましたが、その後急落しました。

また現在も、株価下落以降上がっていません。

今後はどうなる?

近年では各社の製品品質が向上してきたため、SUMCOの業界優位性が以前より低下し、価格競争に巻き込まれています。

SUMCOの株価は他の半導体関連銘柄と比べて回復が遅れており、この下落傾向は、SUMCOの業績や将来性に対する市場の懸念を反映していると考えられます。

ここでは、将来を予測するうえでの内部・外部環境の動向を紐解いていきましょう。

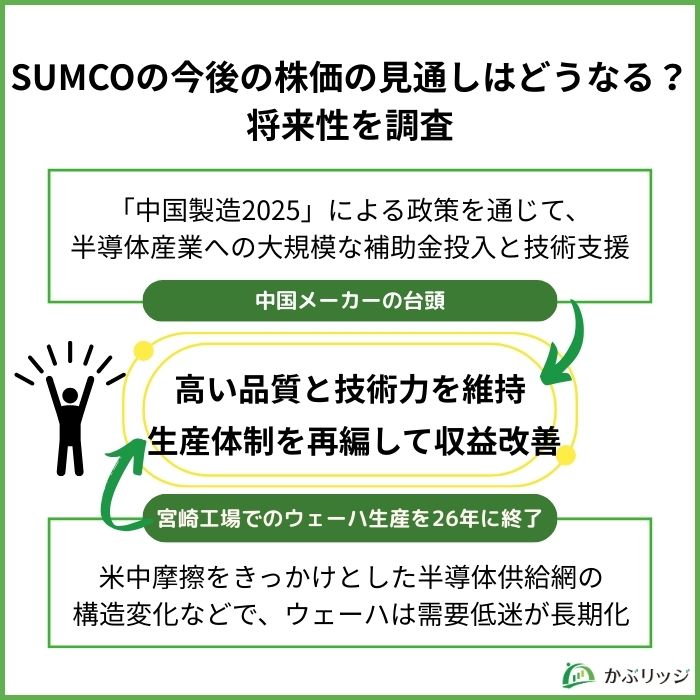

最大の懸念は、中国市場での競争環境の変化です。

中国政府は「中国製造2025」による政策を通じて、半導体産業への大規模な補助金投入と技術支援をしています。

中国国内での新産業の創出・生産性の向上、更には雇用創出を目指すとしており、「5つの基本方針」と「4つの基本原則」を掲げ、2049年までに製造大国の地位を固め「製造強国のトップ」となるという中国の将来像を具体的に世界に示したもの。

中国の半導体産業は国家戦略として位置づけられ、急速に技術力を向上させています。

中国メーカーは価格競争力を武器に市場シェアを拡大しており、これはSUMCOの収益性に大きな影響を与える可能性があります。

SUMCOは依然として高い技術力を持っているものの、中国との価格競争に巻き込まれると収益性は低下する恐れがあります。

なぜなら中国メーカーは国家からの支援を受けているため、短期的な収益性を度外視した価格設定が可能になるからです。

今後、SUMCOは高い品質と技術力を維持するために多額の投資を続ける必要があり、この投資負担が財務体質を圧迫しています。

一方で、ウェーハ専業メーカーならではの集中力やトップクラスのシェア率を生かし、売り上げを伸ばすことができれば、株価の上昇に期待できるでしょう。

中国のシリコンウェーハメーカーとしては、「中環領先半導体科技股份有限公司」や「上海新昇半導体」などが挙げられるワン!

同社は、子会社の宮崎工場(宮崎市)でのシリコンウェーハの生産を2026年末に終了すると発表しました。

今後は、SUMCOグループの国内やインドネシアの工場に移管し、宮崎工場はウェーハの材料になる単結晶インゴットの生産に特化していきます。

新型コロナウイルス禍での特需の反動や、米中摩擦をきっかけとした半導体供給網の構造変化などで、ウェーハは需要低迷が長期化しています。

今後は、生産体制を再編して収益改善につなげる狙いがあるんだね。

なお、生産体制の立て直しが成功すれば、株価の上昇に期待できます。

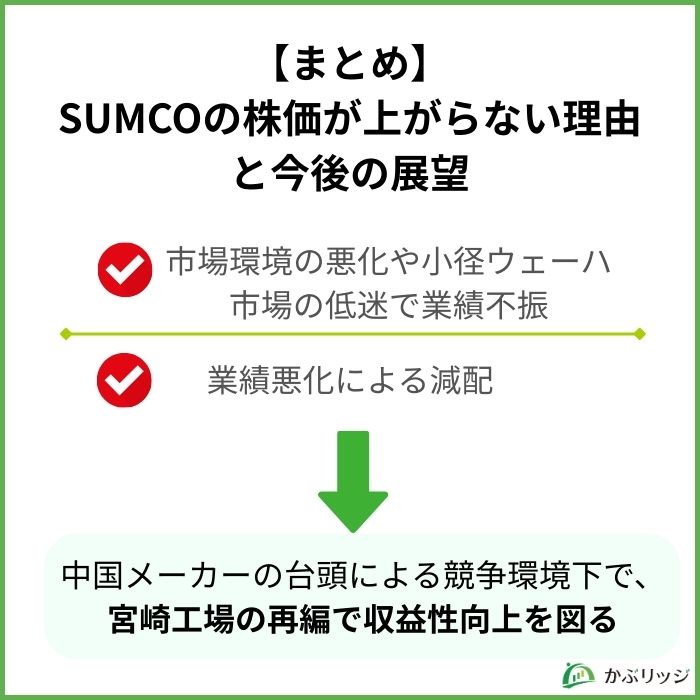

最後にこの記事の重要なポイントをまとめます。

かぶリッジの結論

小径ウェーハ市場は低迷が見込まれていますが、シリコンウェーハ全体の需要は、右肩上がりになることが予想されています。

今後は、価格競争に高付加価値で対応できるかや収益性の改善が実現できるかが注目されるでしょう。

SUMCOの今後の対応に注目が集まります。