LINEでも情報をお届けします

・MSワラントの仕組みは?

・MSワラントと公募増資って何が違うの?

・MSワラント発行後の株価への影響は?

このようなお悩みを解決します。

かぶリッジの結論

MSワラントは、上場企業の資金調達方法の一種ですが、その特徴から「悪魔の増資」と言われることもあります。

あまりなじみがないため、その仕組みについてよく知らない人も多いはず。

MSワラントを発行すると株価へどのような影響があるんだろう?

そこで今回は、MSワラントの仕組みやMSワラント発行後の株価への影響について解説していきます。

記事の後半では、MSワラントについてのアナリストの見解も聞いているので、ぜひご覧ください。

新たな証券口座の選択肢に!

💡このパートの要約

MSワラントとは…

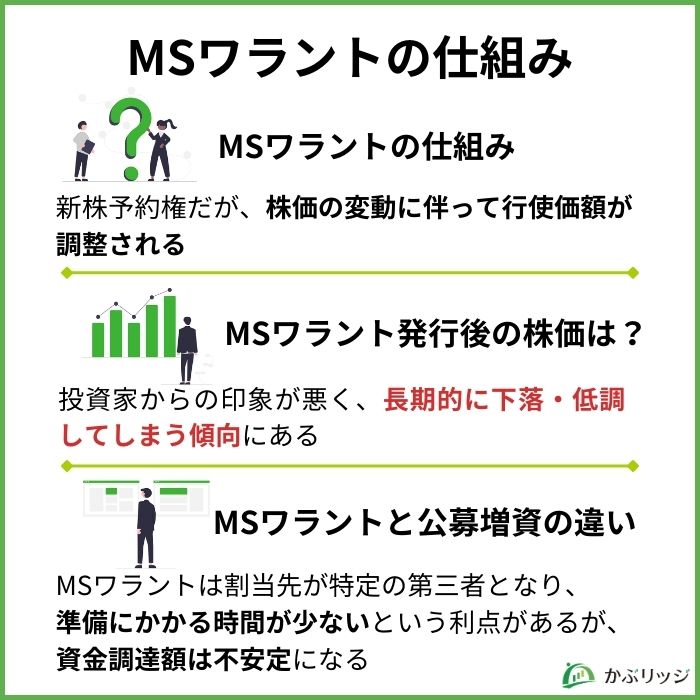

MSワラントとは、行使価額修正条項付き新株予約権のことを表し、上場企業が資金調達をするための手段として用いられます。

通常の新株予約権は、発行した企業の株式をあらかじめ定められた金額で取得できる権利ですが、MSワラントでは、株価の変動に伴い行使価格がその都度修正されるようになっています。

「Moving Strike Warrant」の略なんだワン!

MSワラントについてもっと詳しく教えてほしいな…

まず、新株予約権(ワラント)とは、発行した企業の株式をあらかじめ定められた金額で取得できる権利のことをいいます。

この権利保有者は一定期間内に権利を行使することで、権利行使時の株価にかかわらず行使価格で株式の交付を受けられます。

| 新株予約権行使価格 | 行使時の株価 | 権利行使価値 | |

|---|---|---|---|

| パターン① | 200円 | 300円 | 100円 |

| パターン② | 200円 | 100円 | 0円 |

パターン①のように、権利行使期間内に新株予約権発行時の行使価格より行使時の株価が上がった場合、その差額分の利益を得ることができます。

反対に、パターン②のように権利行使期間内に株価が上がらず、新株予約権発行時の行使価格が行使したいときの株価より下がってしまった場合、損をすることになります。

ただし、新株予約権は行使しない選択もできるので、権利を行使しない限りは損失とはなりません。

でもMSワラントはただの新株予約権じゃないんだよね?

今回はこの新株予約権に行使価額修正条項付きという文言がついています。

言葉は難しいですが、簡単に言えば、株価の変動に伴って行使価額が調整されるという意味です。

MSワラントの場合、行使価格は株価が下がれば都度修正され、基本的には前日終値より安く設定されます。

| 3月1日 | 8月1日 | 12月1日 | |

|---|---|---|---|

| 前日株価 終値 | 210円 | 190円 | 170円 |

| 通常の新株予約権 | 200円 | 200円 | 200円 |

| MSワラント | 200円 | 170円 | 150円 |

例えば、元々の行使価格が200円の新株予約権を保有していましたが、その企業の株価が200円を割って190円になってしまったとします。

普通の新株予約権であれば、行使することで1株当たり10円多く支払い株式を取得していることになります。

しかし、MSワラントであれば、前日終値が190円であれば170円ほどに行使価格が修正されます。

そうすると、時価よりも20円安く株式を取得できることになります。

ただし、行使価格には下限があることに注意しなければならないワン!

このように、MSワラント保有者はその時点の株価より安い値段で株式を保有でき、キャピタルゲインを得やすい仕組みとなっているのです。

MSワラント発行後の株価は上昇するの?

MSワラントの発行後は株価が下落する傾向にあります。

例としてペッパーフードサービス(3053)のMSワラント発行前後の株価を見てみましょう。

いきなり!ステーキで有名な所だよね!

同社は2019年12月27日にMSワラントの発表を行い、2020年1月15日(同日終値1,066円)に割当てを行いました。

予約権の株式転換価格は、常に転換前日の株価の92%に修正されるという条件であり、行使下限価格は666円でした。

なんか嫌な予感、、

しかし、MSワラント発行直後からコロナ禍の影響で株価は急落してしまい、3月には株価が400円台まで落ちる事態に陥りました。

ワラントの予約権行使も3月には止まってしまい、投資家たちは価値がなくなった予約権を持ち続け市場は大混乱。

結局、ペッパーフードサービスは当初想定していた資金調達予定額69億円を大きく下回る17億円しか資金調達をできず、その後も株価は落ち続け、今現在も回復の兆しが見えていません。

落ちるのも、いきなり!だったんだね…

MSワラントは株価が下落局面でも権利行使が進むという利点はありますが、転換価格の下限が設定されている場合、下限価格を下回ると行使は見込めません。

そもそも、市場へのシグナルとしてMSワラントは企業の最後の資金調達手段という認識が強い傾向にあります。

ペッキングオーダー理論

株主と企業のオーナー間で起こる情報の非対称性に着目し、資金調達問題を説明する理論モデルのことです。

理論上では企業は資金調達をする際、内部留保→負債→株式発行 の順番で資金調達を行うと説明されています。

株式発行を行う場合、経営者が現状の株価水準が本来的な価値よりも割高と判断していると捉えられることが多いです。

MSワラントの場合は、企業が人気の無さから公募増資でも資金調達ができない時の最後の借入手段という認識が強く、投資家にとってはあまりいいニュースではありません。

MSワラント発行後に株価を上昇させる銘柄もいくつかありますが、企業からMSワラントが発行された際は財務の健全性を注意して見た方がいいでしょう。

記事の後半では、アナリストに実際のMSワラントに対する見解を聞いているワン!

MSワラントと公募増資の違いってなんだろう?

MSワラントと公募増資の違いを一覧にしました。

| MSワラント | 公募増資 | |

|---|---|---|

| 割当先 | 特定の第三者 | 不特定 |

| 引受証券会社による審査 | なし | あり |

| 希薄化 | ゆっくり | 一度 |

| 調達金額 | 不安定 | 一定 |

まず割当先では、MSワラントは特定の第三者に新株予約権を発行するという形を取りますが、公募増資は誰でも出資できるという違いがあります。

MSワラントの割当先には証券会社などが多く、基本的には一般の投資家が参加できることはありません。

対して公募増資は証券会社を通しますが、割当先は一般の投資家ということになるため、誰でも株式の購入が可能なのです。

続いて、公募増資は引受証券会社による審査が必要ですが、MSワラントには審査が必要ありません。

これにより、MSワラントは準備にかかる時間が短いという利点があります。

さらに株式の希薄化という点では、MSワラントの方がゆっくり行われます。

※株式の希薄化:新株発行などの増資を行い発行済株数が増えることにより、1株当たりの価値が低下すること

MSワラントは権利を行使する期間が複数年であるのに加え、タイミングが自由であり、段階的に希薄化が進むためです。

一方、公募増資は一度に行われるため、株式が急に希薄化することになります。

株式の希薄化は、株価が下落して既存株主が離れていってしまうデメリットがあるワン!

最後に資金調達の面ですが、公募増資であれば引受人がいれば確実に資金調達ができます。

しかし、MSワラントでは株価が権利行使価格より下がりすぎた場合、権利が行使されない可能性もあります。

つまり、予定していた資金調達ができなくなってしまうという不確実性があるのです。

また、MSワラントを含む新株予約権には、不確実性だけでなく、不十分性も生じます。

新株予約権では発行と行使の2段階がありますが、行使されずに発行だけになってしまうと、少額の資金調達しかできないということです。

MSワラントに対する見解の要約

MSワラントって投資家からは実際どういった評価がなされるんだろう?

MSワラントの投資家からの印象について、弊社アナリストの森本の見解を聞いてみました。

監修者:森本 章

1990年 関西大学法学部卒業、三洋証券(株)へ入社。1998年 極東証券(株)へ入社。

(株)極東証券経済研究所では20年超にわたり金融、自動車、ソフトウエア、ゲーム・アミューズメントなどを担当。

23年4月 (株)インベストメントブリッジへ入社し、アナリストとして幅広い企業を担当。

日本証券アナリスト協会 認定アナリスト。国際公認投資アナリスト。

—MSワラントを行う企業は投資家からどのような印象を持たれますか?

森本

森本MSワラントを発行する企業は投資家から嫌気される傾向にあります。

特定の人に有利な上に仕組みが分かりづらいため、それ以外の方法で資金調達が出来ないのではないかという印象を持つのが普通です。

加えて株式の希薄化も起きますから、投資家としてはそこまでしないとお金が集まらないという認識を持ってしまいます。

※株式の希薄化:新株発行などの増資を行い発行済株数が増えることにより、1株当たりの価値が低下すること

—では、MSワラントは資金調達の最終手段のように捉えられるということでしょうか?

森本

森本そうですね。要は資金を調達しようとして、結局調達できる手段が多分これしかなかった。

裏を返せばそれだけ資金調達が苦しいと理解できてしまいます。

株式の希薄化という点で、既存株主としてはたまったものではないし、株主ではない人にはそんな状態の企業は放って置かれてしまうというのが実情だと思いますよ。

ですから、MSワラントの発行が決まったら顔をしかめる投資家が多いですよね。

—MSワラントの発行によって資金調達した後に立て直したとしても投資家からの印象は良くないのでしょうか?

森本

森本MSワラントを行うことによる株式の希薄化は既存の株主にとっては良くないため、既存株主が離れていってしまう可能性があります。

そうやってMSワラントの発行によって一度「既存の株主軽視だ」という印象を投資家に与えてしまえば、その銘柄への投資を検討している人からすれば手を出しにくくなります。

世の中には他にも銘柄が多くある中で、その銘柄をあえて買う必要がなくなってしまいますもんね。

こういったように、投資家に悪いイメージを引きずらせてしまうと、少々業績が良くなったとしてもなかなか人気にならないというケースはよく見られます。

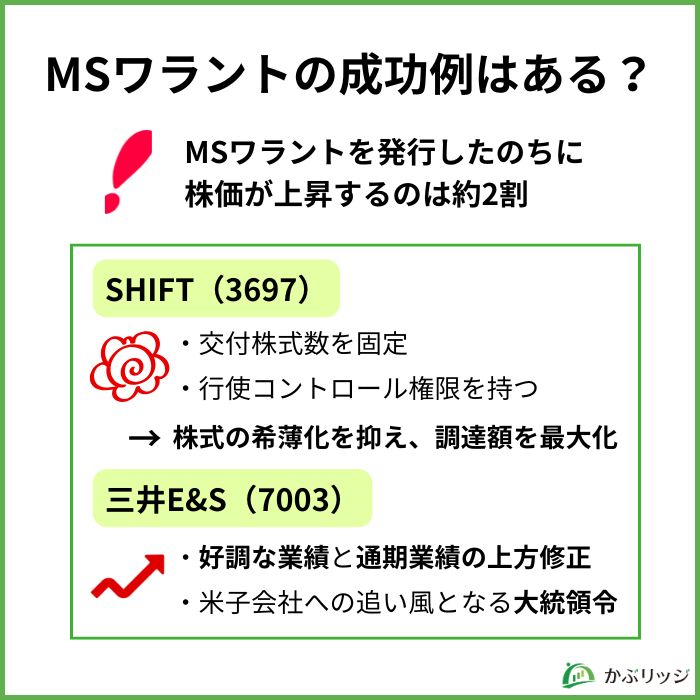

MSワラントを発行した企業で株価が回復した企業はあるのかな?

MSワラントは、基本的に発行されると株価が長期的に下落してしまう傾向にありますが、その後の株価が上昇するケースも存在します。

ここでは以下2つの企業の事例を紹介していきます。

MSワラントの成功例として知られるのが、ソフトウェアの品質保証やテスト事業を行うSHIFT(3697)。

2019年2月28日にMSワラントの発行を発表、行使可能期間は2019年3月25日から2021年3月31日でした。

行使可能期間の株価は4,435円から13,330円と3倍ほどに上昇。

その後も上昇が続き、2021年9月27日には29,000円台まで達しています。

このように株価を上昇させることができた要因として、既存の株主に配慮した以下2つの取り組みが挙げられます。

SHIFTが行なったMSワラントには、新株予約権を行使する際の交付株式数を固定化したという特徴があります。

MSワラントは、公募増資と比較して株式の希薄化は段階的に進みますが、交付株式数を固定化することでさらに希薄化を限定。

この仕組みにより、株式数の急増が抑えられ、株式の希薄化率は6.79%と低い水準になりました。

株式の希薄化は、多くの投資家が嫌がるワン!

行使コントロール権限を持ったこともSHIFTが行なったMSワラントの特徴の1つです。

証券会社などの割当先が行使を行う際に、同社の許可を必要とすることで、投資家への売却を限定的にする仕組みのこと。

これにより、株価変動などを考慮しつつ、行使時期や新株予約権の量をある程度コントロールすることができます。

行使コントロール権限があったから、株主へのマイナス影響を抑えながら調達額を最大化できたんだね!

さらに同社は、調達した資金を元にM&Aなどを実施したことで事業・業績共に大きく拡大した点も株価が上昇したポイントです。

船舶用エンジン国内首位の三井E&S(7003)もMSワラントの成功事例の1つです。

同社の株価は、2007年ごろに一時7,300円を超える最高値を付けるほどでしたが、その後は徐々に下落。

2022年初めごろの株価は400円前後を推移するようになってしまっていました。

ここから、2022年3月31日にMSワラントの発行を発表してからも、長い間低調な株価が続きます。

ここからまた人気になるのは難しいのかな…

しかし、2024年2月頃より株価の上昇傾向が見られ、同年3月には2,800円台まで回復。

そこからは落ち着きを見せているものの、同社は長い低調期間を脱することに成功しています。

なぜだろう?

三井E&Sが復活した要因としては、主に2つあります。

2024年2月15日、同社は2024年3月期の第3四半期決算を発表しました。

内容としては、純利益が前年同期比5.3倍だったなど業績が好調だったことに加え、通期予想も上方修正というものでした。

この発表が好感され、一時はストップ高の956円となりました。

2024年2月22日午前に、アメリカのジョー・バイデン大統領がサイバーセキュリティ強化策を盛り込んだ大統領令を出しました。

具体的には、中国製の遠隔操作クレーンが増えていることを念頭に、港湾施設や設備の国産化や安全対策のために5年間で200億ドル(約3兆円)を投じるというものです。

その中で、アメリカ政府は同社の子会社であるPACECOを協力企業に選定しました。

この政府支援によって、PACECOは実に30年ぶりのクレーンのアメリカ国内製造を再開するんだって!

この大統領令によりPACECOの今後の収益や業容の拡大を見込んだ投資家から買いが集まり、22日はストップ高の1,444円をつけました。

この2つの吉報をきっかけとして、三井E&Sの株は急上昇し、現在も人気の銘柄となっています。

しかし、注意しなければならないのは、ここまでの材料がないと低調な株価から脱することができないということです。

MSワラント発行後は株価が下落基調となり、なかなかそこから抜け出すことができないということが一般的なのです。

SHIFTや三井E&Sのように、MSワラントを発行したのちに株価が上昇するのは約2割なんだワン!

MSワラントの仕組みや株価への影響について、よくわかったよ!

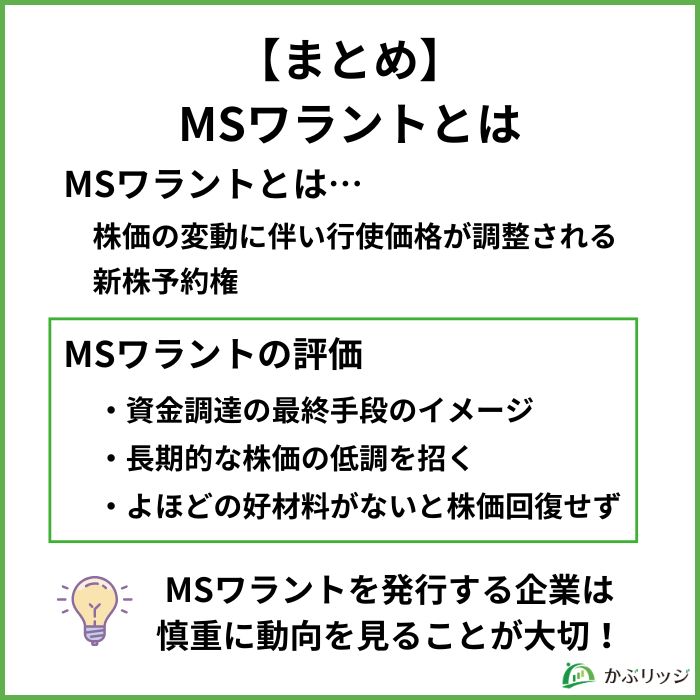

最後にこの記事の重要なポイントをまとめます。

かぶリッジの結論

MSワラントとは、株価の変動に伴って行使価額が調整される新株予約権のことです。

投資家からは資金調達の最終手段と受け取られるため、発行後の株価は長期的に下落する傾向にあります。

MSワラントを発行した後に株価が急騰した成功例もありますが、発行後1か月で株価が上昇している企業は2割ほどです。

このように、MSワラントは痛みを伴うことの多い資金調達方法です。

そのため、発行した企業の動向を慎重に見ていくことが大切です。