LINEでも情報をお届けします

JT株は買ってはいけないの?

高配当株だけど将来性はある?

かぶリッジの結論

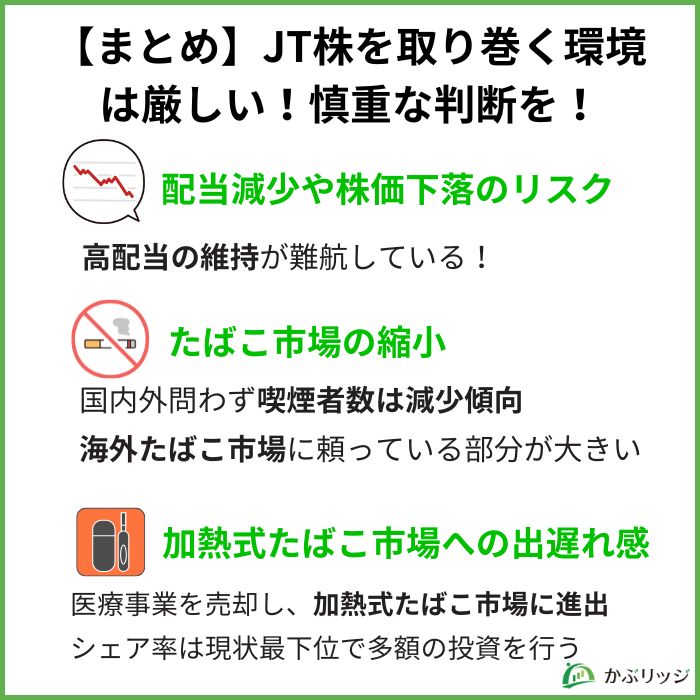

以下の理由から、JT株への投資には注意が必要です。

日本たばこ産業(JT)は、たばこ事業を展開する特殊法人です。

JT株は人気の高配当株のひとつなので、これから購入したいと思っている方も多くいるでしょう。

とはいえ実際に高配当を得られるのか、たばこ事業に頼るJTの将来性は大丈夫なのか不安に思う方も多いのではないでしょうか?

そこで今回は、JT株を買ってはいけないと言われる理由やJTの将来性について分かりやすく解説していきます。

正しい情報をお伝えするために随時更新を実施しますが、掲載内容には古い情報、誤った情報が含まれることがございます。

また、本記事でご紹介する企業や投資商品はすべて情報提供目的であり、投資を推奨・勧誘する目的はございません。

情報の取捨選択や投資判断は各ユーザー様のご判断・責任にてお願いいたします。

※掲載内容へのご指摘につきましては、お問い合わせフォームより受け付けております。

新たな証券口座の選択肢に!

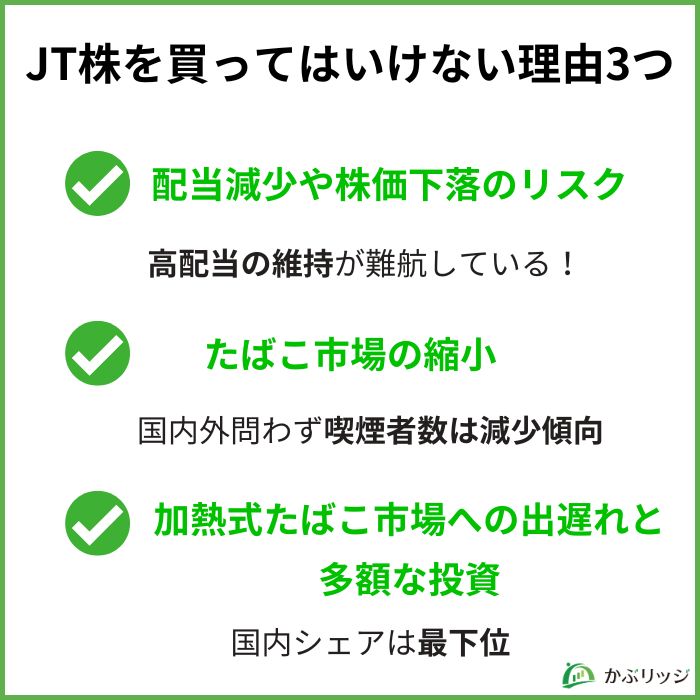

JT株を買ってはいけないと言われる理由は、1つではありません。

大きく以下の3つに分けて、考察していきましょう。

JTは配当性向75%を目安(±5%程度)にする株主還元方針を掲げており、利益を積極的に株主に還元する姿勢が見て取れます。

実際に、同社の1株当たりの配当金と配当性向の推移を見てみましょう。

| 年度 | 1株当たりの年間配当金(円) | 連結配当性向(%) |

|---|---|---|

| 2025年度 | 234(予想) | 74.9(予想) |

| 2024年度 | 194 | 74.3(192.2)※ |

| 2023年度 | 194 | 71.4 |

| 2022年度 | 188 | 75.4 |

| 2021年度 | 140 | 73.4 |

| 2020年度 | 154 | 88.1 |

JTは25年12月30日、2025年12月期の年間配当を従来予想の208円から26円増やし、234円(前期は194円)にすると発表しました。

一般的に、配当性向が50%を超えると「高い」と評価されることが多いですが、JTの配当性向は平均すると約77%となり、高水準を維持。

配当性向は当期純利益のうち、どれだけ配当金の支払いに回しているかの指標であるので、この高い配当性向を維持するためには安定した利益計上が求められます。

特に問題はなさそうだけど…

高配当には良い面だけでなく、以下のようなリスクもあります。

2024年3月14日の日経新聞朝刊によると、JTは税務リスクを避けるため、海外子会社から受け取った約1,200億円の配当を返還し、一時的に単体の利益が減少。

税金リスクを回避するために、海外子会社から受け取った配当を返還することにしたんだ。

その結果、23年12月末と24年6月末の合計配当額が上限を超えてしまう可能性があると指摘されました。

最終的には、株主資本のうち「資本準備金」(配当可能額に含まれない金額)を「その他資本剰余金」(配当可能な金額)に振り替えたことで、予定通りの配当でした。

この時は大丈夫だったけど、少し心配になるニュースだったよ。

これは配当計画に影響を及ぼす可能性がある事例です。

高すぎる配当は、一時的には魅力的でも、長期的には不安定な要因になることもあるよ!

近年、国内外で喫煙者は減少し、たばこ税は増加傾向にあります。

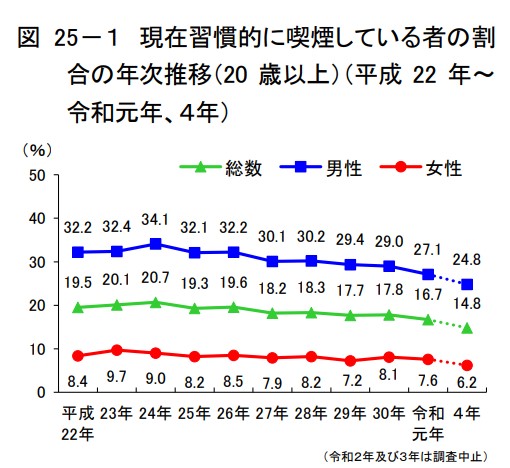

まず、国内喫煙者数の推移を見てみましょう。

調査によると、国内の習慣的に喫煙する人の数は下降傾向にあるようです。

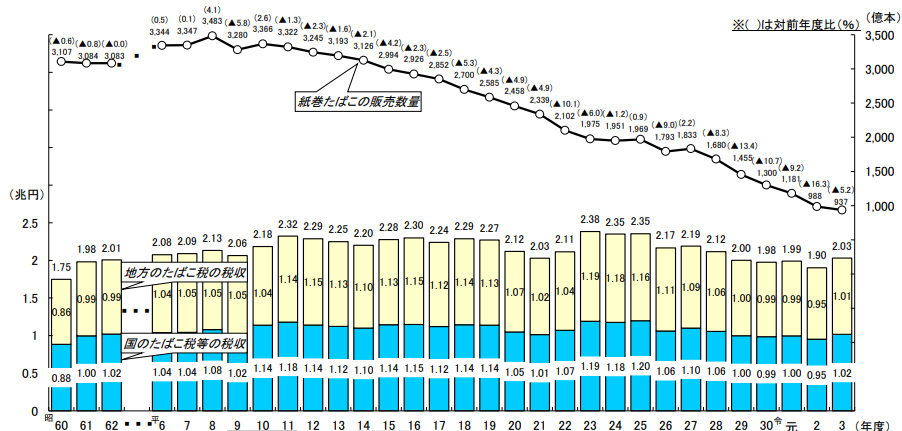

喫煙者数の減少に伴い、国内の紙巻たばこの販売数も減っています。

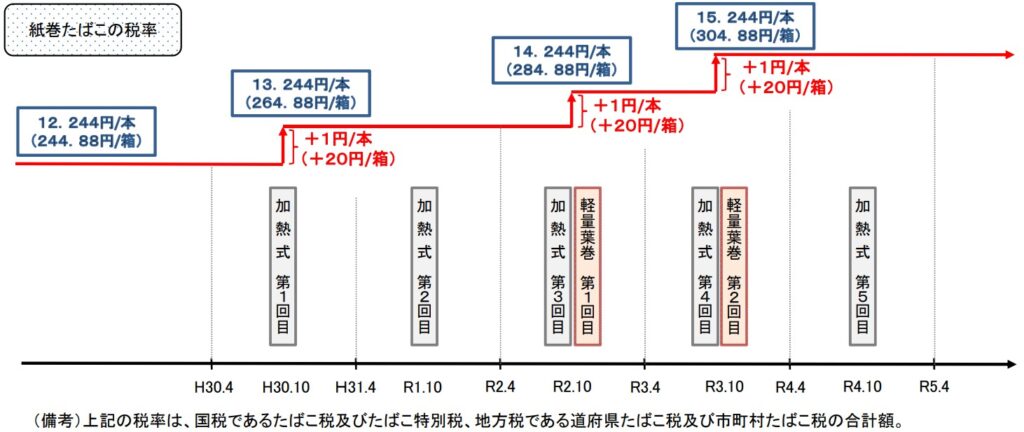

さらに、国内の紙巻たばこの税率は徐々に高くなっています。

海外のたばこ市場はどう変化しているのかな?

海外の喫煙率も低下傾向にあります。

WHOの調査によると、2020年時点には世界の喫煙率が21.7%となり、今後も喫煙率は低下し続けると考えられます。

また、海外の規制もますます厳しくなっています(下記は一例)。

JTはロシアでの事業を継続しつつ、新規投資およびマーケティング活動の停止など慎重な運営を進めているよ…

JTは新型加熱式たばこ「プルーム・オーラ」の発売を発表し、国内シェアトップを誇るフィリップ・モリス・インターナショナル(PMI)の「アイコス」に対抗していく方針です。

しかし、加熱式たばこ市場への参入が遅れた影響でJTの国内シェアは13.9%と最下位で、加熱式たばこ市場での出遅れ感は否めません。

以下は、2025年の日本国内加熱式たばこ市場のシェアトップ3とシェア率です。

| たばこブランドTOP3 | シェア率 |

|---|---|

| アイコス(PMI) | 69.8% |

| グローハイパー(BAT) | 16.3% |

| プルームX(JT) | 13.9% |

JTは高機能・軽量設計と低価格を武器に巻き返しを狙いますが、首位PMIの69.8%に大きく差を付けられています。

初期の規格競争で敗れたことで主流のスティック型導入が遅れ、開発・販売体制の構築にも時間を要しました。

現在は2027年までに国内シェア2位を目指し、6500億円規模の販促投資や海外展開を進める計画です。

JTの加熱式たばこの売上高比率は1割未満で、単体の事業では赤字が続いているワン!

加熱式たばこ市場に出遅れたJTは、挽回のために6500憶円もの多額の投資が必要になるんだね…

💡このパートの要約

JTの株価推移と株価変動の背景が知りたい!

こちらは、2021年以降のJTの株価推移です。

2025年現在、最高値付近を推移しているんだね!

2016年から始まった株価の下落は2021年には落ち着き、そこからは順調な上昇を続けています。

さらに25年11月25日に、日系大手証券会社は、同銘柄のレーティングを中立からやや強気に引き上げました。

同様に、目標株価も4,600円から7,000円に引き上げています。(株予報Pro参照)。

NISAで注目されたこともあり、人気がある銘柄だよね!

ここからはJTの主なニュースを時系列にまとめます。

| 年月 | ニュース・トピック | 株価への影響 |

|---|---|---|

| 2025年10月 | ・2025年12月期の年間配当を従来予想から26円増やし、234円にすると発表。 ・主力のたばこ事業の業績拡大に伴い、25年12月期の連結業績予想(国際会計基準)を上方修正 | 上昇 |

| 2025年5月 | ・2025年1Qの好決算 ・医薬事業から撤退 ⇒たばこ事業への経営資源の集中が市場から好感 | 上昇 |

| 2024年3月 | ・外子会社から受け取った配当約1200億円を返還 ⇒配当計画に支障が出る懸念 | 下落 |

| 2024年8月 | ・米シェア4位のベクターグループを買収 | 上昇 |

| 2023年~2024年 | ・円安進行により海外たばこ事業の利益増加 ・新NISAの開始以降、高配当銘柄として個人投資家に人気 | 上昇 |

| 2020年7月 | ・新型コロナウイルスの影響や業績悪化により、株価が上場来安値を記録 | 下落 |

| 2018年~2020年 | ・減配リスクや国内たばこ市場縮小、ESG投資の流行で機関投資家の売りが増加 | 下落 |

| 2016年 | ・業績好調や高配当利回りが評価され、株価が上場来高値の4,850円を記録 | 上昇 |

| 2015年9月 | ・米国アメスピ事業を約6000億円で買収するものの買収額の割高さが指摘され、株価が一時10%急落 | 急落 |

| 2013年3月 | ・政府保有株株買い(約2500億円)を実施 | 急落 |

人気銘柄だからこそ、一つ一つのトピックが株価に影響を与えやすくなっているんだワン!

高配当株として知られるJT株。

実際に配当の方針として「配当性向75%」を目安としており、株主還元に力を入れています。

では、JTはいったいなぜ高配当なのでしょうか。

株価推移や配当推移のデータとともに見ていきます。

JT株が高配当である理由として、安定かつ高い収益性によるキャッシュの多さがあるでしょう。

このように「安定かつ高い収益性」を実現できている原因としては、以下の2つが考えられます。

そして安定かつ高い収益性の結果として、高い自己資本比率を実現できています。

以下の表をご覧ください。

| 決算期 | 自己資本比率 |

|---|---|

| 2024年12月期 | 52.7% |

| 2023年12月期 | 51.4% |

| 2022年12月期 | 57.9% |

| 2021年12月期 | 54.0% |

表の通り、自己資本比率は50%前後で推移しており、2024年12月期は52.7%となっています。

一般的には、自己資本比率は30%以上で安定企業、50%以上で優良企業です。

自己資本比率から、JTは財務が健全であることが分かるね!

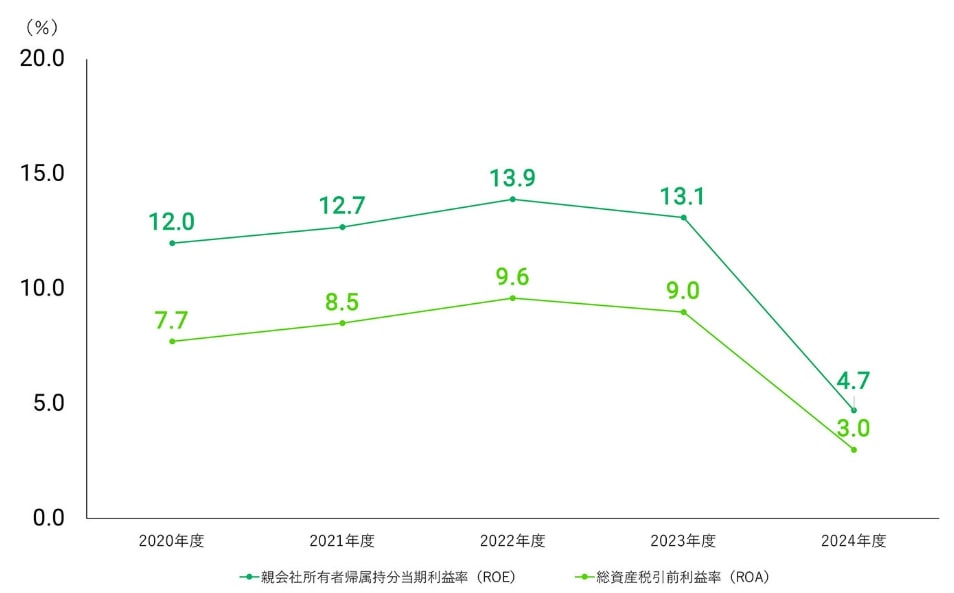

また、JTは自己資本利益率(ROE)も高水準です。

上のグラフの通り、2023年度までのROEは12-13%台で推移しています。

また、2024年度のROEは4.7%、ROAは3.0%と低い水準となっていますが、これはカナダにおける訴訟の和解に伴う訴訟損失引当⾦の影響が主な要因です。

この影響を除いた場合のROEは11.8%、ROAは7.8%ですので、収益性自体は高いと言えるでしょう。

一般的にROEは8-10%が目安で、10%を超えると投資価値がある優良企業だと言われます。

ROEは、企業がどれくらい効率よくお金を稼いでいるかを示す指標だワン!

つまり、豊富な自己資本をもとに効率的に経営をすることで、さらなる自己資本を生み出しているのです。

このように国内外のたばこ需要を背景に「安定かつ高い収益性」を実現し、潤沢なキャッシュを確保することで、高配当を実現できていると言えるでしょう。

JTグループの2024年度の1株当たり配当金は194円となりました。

1株当たり配当金の推移を見てみましょう。

| 年度 | 中間 | 期末 | 年間 | 連結配当性向 |

|---|---|---|---|---|

| 2025年度 | 104円 | 130円(予想) | 234円(予想) | 74.9%(予想) |

| 2024年度 | 97円 | 97円 | 194円 | 74.3% (※1) |

| 2023年度 | 94円 | 100円 | 194円 | 71.4% |

| 2022年度 | 75円 | 113円 | 188円 | 75.4% |

| 2021年度 | 65円 | 75円 | 140円 | 73.4% |

| 2020年度 | 77円 | 77円 | 154円 | 88.1% |

| 2019年度 | 77円 | 77円 | 154円 | 78.6% |

| 2018年度 | 75円 | 75円 | 150円 | 69.7% |

| 2017年度 | 70円 | 70円 | 140円 | 63.9% |

| 2016年度 | 64円 | 66円 | 130円 | 55.2% |

| 2015年度 | 54円 | 64円 | 118円 | 53.2% (※2) |

| 2014年度 | 50円 | 50円 | 100円 | 50.1% |

| 2013年度 | 46円 | 50円 | 96円 | 40.8% |

| 2012年度 | 30円 | 38円 | 68円 | 37.6% |

2024年度は利益の70%以上も配当に回したんだね!

配当額は年々増加傾向にあります。

配当性向が最も高かったのは2020年度の88.1%でした。

2023年の株主優待商品の発送をもって、JTの株主優待制度は廃止されました。

以前は自社グループの食品セットを株主優待にしていましたが、現在は配当を中心とした株主還元へと変更しています。

JTの株の3分の1は日本政府が保有しているため、JTの完全な民営化はされていません。

同社が新しい事業を始める場合、財務大臣の認可が必要となります。

筆頭株主が財務大臣だなんて、知らなかったよ!

JTは以下の2つの事業を展開しています。

25年5月7日、同社はグループ会社である鳥居薬品を塩野義製薬に売却し医薬事業から撤退することを発表しました。

JTは「グローバルたばこカンパニー」として130以上の国と地域で事業展開をしています。

以下のブランドは、世界的な地位を誇る同社のたばこブランドです。

近年は、健康に配慮した「リスク低減製品(RRP)」にも注力し始めました。

加工食品事業は、冷食・常温事業と調味料事業の2つに分かれます。

冷食・常温事業では冷凍うどんやパックご飯等を販売しており、主導企業はテーブルマーク(株)です。

調味料事業では富士食品工業(株)を中心に、海外4拠点も含めて様々な調味料の販売を行っています。

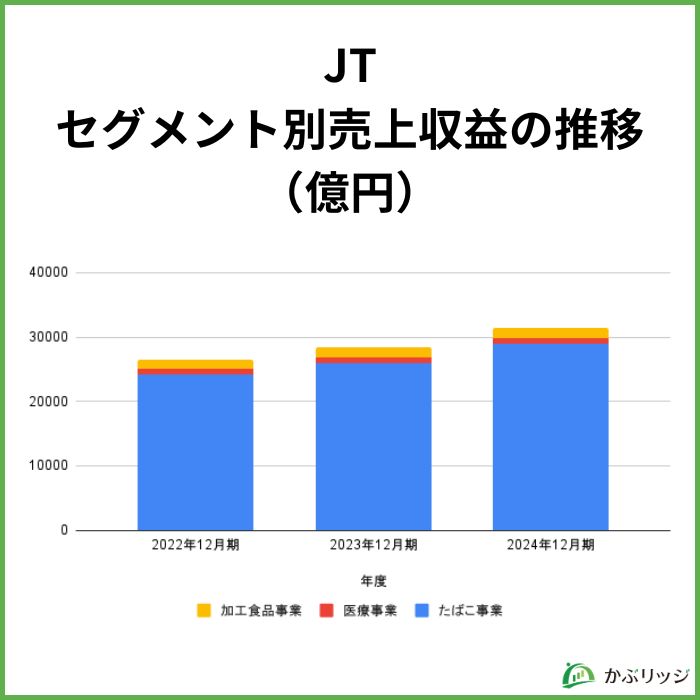

2022年12月期~2024年12月期のセグメント別の売上収益と営業利益を見てみましょう。

なお、2024年12月期通期決算の発表時点では医療事業があったため、以下の表には医療事業も含まれています。

| たばこ事業 | 医療事業 | 加工食品事業 | 売上収益 | 営業利益 | |

|---|---|---|---|---|---|

| 2024年12月期 | 28,970 | 945 | 1,572 | 31,498 | 3,235 |

| 2023年12月期 | 25,909 | 949 | 1,539 | 28,411 | 6,724 |

| 2022年12月期 | 24,177 | 829 | 1,555 | 26,578 | 6,536 |

2024年12月期の実績は、売上収益が過去最高を記録しました。

その中でも、たばこ事業の売上収益が約9割を占める形となっています。

同事業の売上収益は順調に伸びていますが、その他事業では厳しい状況が続いているようです。

たばこの地域別売上はどうなっているのかな?

同社のたばこ製品の地域別売上収益は以下の通りです。

| Asia | 比率(%) | Western Europe | 比率(%) | EMA | 比率(%) | 合計 | |

|---|---|---|---|---|---|---|---|

| 2024年12月期 | 8,023 | 28.9 | 6,889 | 24.8 | 12,873 | 46.3 | 27,786 |

| 2023年12月期 | 7,969 | 32.2 | 6,032 | 24.2 | 10,784 | 43.5 | 24,786 |

| 2022年12月期 | 8,048 | 34.8 | 5,388 | 23.3 | 9,715 | 42.0 | 23,152 |

アジア地域での売上収益の割合が徐々に低下しているね…

今後はさらにアジア地域以外のたばこ売上収益に頼るビジネス構造となっていくかもしれません。

実際に24年8月21日には、米国4位のたばこ会社「ベクター・グループ(VGR)」を約3,780億円で買収することを発表し、同年10月7日付でVGR社を完全子会社としました。

これによって、米国市場でのシェアが2.3%から8.2%まで大幅に拡大しました。

アジア地域以外の海外進出にも積極的だね!

JTは2025年10月30日に、2025年12月期第3四半期決算を発表しました。

25/12期3Qでの決算は以下の通りです。

なお、営業利益・税引前利益は前年同期比で+20%以上となり、大幅な成長をしました。

売上収益が増加した要因は、たばこ事業におけるオーガニックベースの力強いパフォーマンスに加えて、VGR買収効果と考えられます。

営業利益の増加については、調整項目において、VGR買収に伴う無形資産償却費の増加があるものの、調整後営業利益の増加により増益したとみられます。

2025年12月期通期の業績予想は以下の通りで、25年10月30日に上方修正を発表しました。

主力のたばこ事業の業績拡大に伴い、25年12月期の連結業績予想(国際会計基準)を上方修正しました。

また、当期純利益は前期比で2倍超となることが見込まれています。

ただし、2024年12月期の減益は、たばこ事業におけるカナダ現地子会社の喫煙と健康に関する訴訟の原告等との和解に係る費用を計上したことが要因です。

利益が2倍超なのは見かけ上の数値であるから注意が必要だね!

JTの今後はどうなっていくのかな?

以下の3点について詳しく考察していきましょう。

JT株の減配リスクは大きいと言えるでしょう。

海外子会社への1,200億円配当返還がきっかけとなり、JT株の配当上限額が減少する可能性もありました。

海外での事業展開に成功しているからこそ、海外子会社を配慮した財務管理はJTにとって非常に重要です。

今回は危機を乗り越えましたが、今後も高配当を維持していけるかどうかは懸念事項でしょう。

JTの売上収益の約9割をたばこ事業が占めており、その中でも海外(アジア地域以外)での収益が約7割のため、為替の影響は受けやすいです。

円安の恩恵を受けやすい銘柄だから、円高時の業績下落リスクもあるね…。

売上収益構造の推移から、今後も海外でのたばこの売上収益の割合が増え続けると予想されます。

海外の割合が増えるにつれ、JTが為替の変動で受ける影響も大きくなるワン!

ここまでたばこ市場の縮小や加熱式たばこ市場への出遅れなどマイナス要因を挙げてきました。

とはいえ、JT株はNISAで非常に人気の高い株であるのは事実です。

新NISAでの個人投資家による購入量ランキングでは、いつも上位だワン!

やはり高配当が人気の理由だろうから、JTは何としても高配当を維持したいだろうな…。

JT株は高配当株として人気なため、配当次第で株価が上がる可能性も、下がる可能性もあります。

今後の事業展開や業績、たばこ市場の動向にも注目していきましょう。

JTの将来性について当社所属のアナリスト森本氏にインタビューしました。

森本

森本JTの株価は、今後上がることは予想できますが、長期的な目線では買いづらいですね。

JT(日本たばこ産業)は海外展開も進めていますが、たばこ需要の世界的な減少は避けられず、長期的な成長には限界も。

他事業への展開を行っているものの、業績への影響は限定的で、最終的にはたばこ事業の動向が業績全体を左右しています。

かぶリッジ編集部

かぶリッジ編集部JT株の特徴はなんですか?

森本

森本株式の特徴としては「ディフェンシブ銘柄」として知られ、景気に左右されにくい安定感があります。

景気の変動に影響を受けにくい、業績が安定している銘柄。

具体的には、食品や医薬品、公共事業(電力・ガスなど)といった、生活必需品や社会インフラ関連などが挙げられる。

ただし、足元ではPERやPBRなどのバリュエーション指標が中途半端に高く、株価はすでに一定の評価を受けた水準に達しており、妙味(投資妙味)には欠ける印象です。

| PER | PBR |

|---|---|

| 18.4倍 | 2.49倍 |

株価は今後も緩やかに上昇する可能性はあるものの、成長株のような大幅な上昇は期待しにくいです。

特に市場全体がハイテクや半導体といった成長分野に注目している局面では、見向きされにくい傾向があります。

一方で、市場がディフェンシブな銘柄に資金を向ける局面では注目度が高まることもあります。

かぶリッジ編集部

かぶリッジ編集部注目するべき株価のポイントはありますか?

森本

森本現在の株価は多くの証券会社の目標株価にすでに近づいており、レーティングとしては「中立」が多い状況です。

今後の株価動向は、個別要因よりも市場全体のリスク選好度に左右されやすいといえるでしょう。

JT株を買ってはけないと言われる理由について、よくわかったよ!

最後にこの記事の重要なポイントをまとめます。

結論、JT株への投資は注意が必要です。

かぶリッジの結論

JT株をこれから購入しようと思っている方は、配当減少のリスクについて十分に考慮する必要があるでしょう。

たばこ市場全体に加えJTの事業環境も厳しい状況が続いています。

また、事業の将来性について不安がある方は、今後加熱式たばこ市場への進出動向について注目しましょう。

まずは高配当株についての記事を読み、様々な銘柄を比較してみてはいかがでしょうか。