LINEでも情報をお届けします

・TOBってよく聞くけどそもそも何?

・自分の持っている株がTOBされた場合はどうなるの?

このような悩みを解決します。

本記事の結論

「A社がB社をTOBすることを発表しました!」などTOBに関するニュースが近年は増えています。

とはいえTOBがどのような行為なのか、よくわかっていない投資家も多いはずです。

そこで今回はTOBの基本情報からメリット・デメリット、さらに保有株がTOB対象になった時の対処法まで解説します。

新たな証券口座の選択肢に!

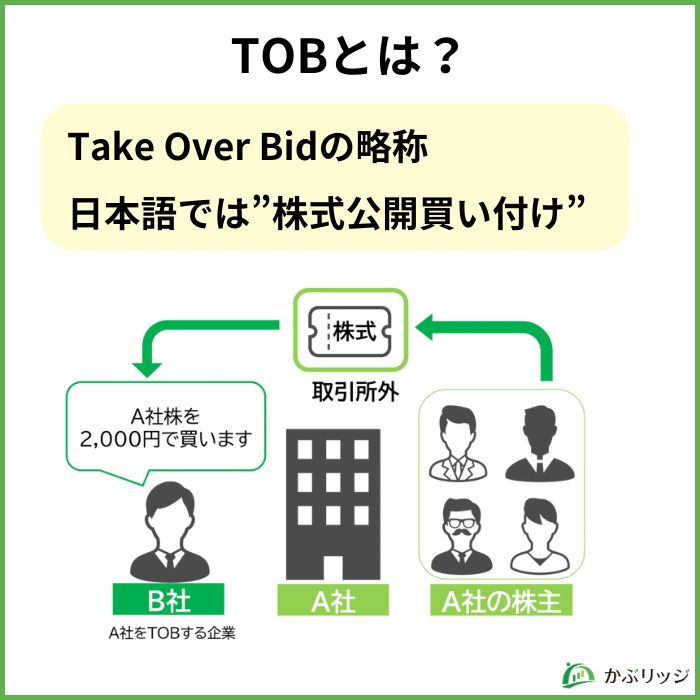

TOBとは「Take Over Bid」の略称であり、日本語では”株式公開買い付け”と言います。

あらかじめ「買付期間」「買付株数」「買付価格」を公開したうえで対象の株式を保有する株主に売却を促し、取引所外でそれらの株式を買い付ける方法です。

なんで取引所外で株式の買い付けを行うの?

TOBの際に取引所外で買い付けをする理由としては、市場で株式を買い進めると株価が一気に上昇する可能性があるからです。

市場で買い付けてしまうと、他の投資家が株式の買い進めに気づく可能性が高まってしまいますよね。

そうすると結果的にTOBを行う以上の価格で買うおそれが高まるため、取引所外にて一定の価格で買い付けるのです。

TOBを行う場合に提示する買付価格は、市場価格(株価)よりも高めに設定するのが一般的となります。

TOBに応じる株主を増やして成功させるためにも、買付価格を魅力的に示す必要があるからですね。

この上乗せ価格を「プレミアム」と呼ぶワン!平均的にプレミアムは30~50%程度だワン!

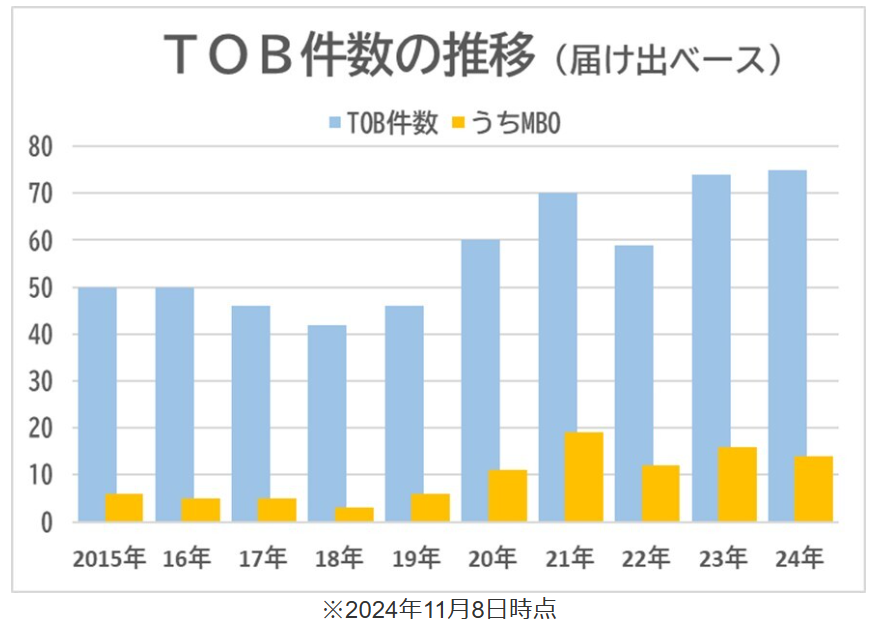

M&AOnlineより近年のTOB件数の推移をみると、2019年より大きく上昇しています。

TOBが増えている背景としては、親子上場の解消や東証の上場維持基準の厳格化が考えられます。

TOBの目的としては、主に企業の買収や子会社化を目指して実施されることが多いです。

株式を買うだけで買収できてしまうの!?

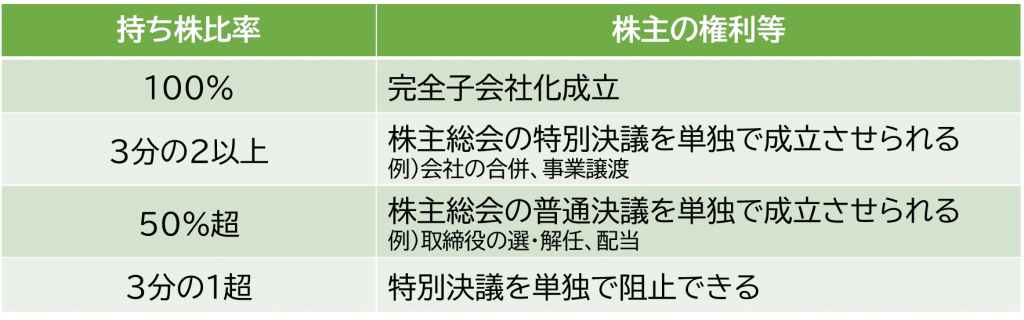

と驚くかもしれませんが、会社法によってある一定割合の株式を保有すれば企業の重要な決定に大きく関わることができるからです。

ここで、持ち株比率に応じた権利を見てみましょう!

上記のように、最低でも3分の1超の株式を取得すれば経営判断に影響を与えられるようになり、相手企業を関連会社にできます。

さらに、2分の1超を取得すれば子会社化でき、100%取得すれば完全子会社化することも可能です。上場企業の株式は市場で自由に売買されるため、常にTOBされるリスクに晒されているわけです。

TOBのルールについてさらに詳しく知りたい人は、「5%ルール」や「3分の1ルール」についても調べてみてほしいワン!

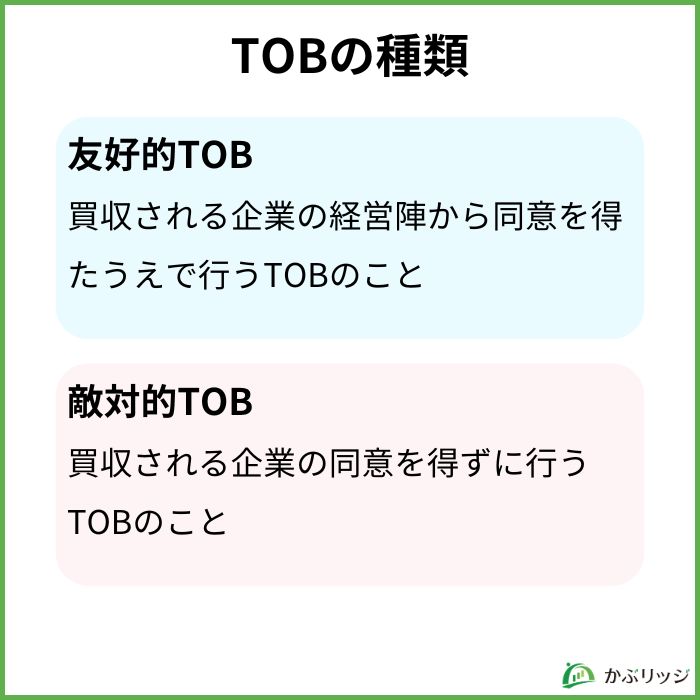

TOBの種類としては、以下の2種類があります。

それぞれの特徴をチェックしていきましょう。

友好的TOBとは、買収される企業の経営陣から同意を得たうえで行うTOBのことです。

例として、グループ企業の完全子会社化が友好的TOBに当てはまります。

日本で実施されるTOBのほとんどは友好的TOBですね。

敵対的TOBとは、買収される企業の同意を得ずに行うTOBのことです。

敵対的TOBでは、会社の支配権を獲得する段階まで株式を取得することを目指します。

ただ敵対的TOBを仕掛けられた対象企業は買収防衛策を取る可能性もあるなど、友好的TOBと比べ成功率は低いです。

買収防衛策には「ホワイトナイト」「焦土作戦」「増配」があるワン!

成功確率が低い中、2020年9月に「牛角」などを展開する外食大手の「コロワイド」は、定食チェーンの「大戸屋ホールディングズ」の敵対的TOBを成功させました。

外食業界で敵対的TOBが成立したのは初めてのことです。

両者の大きな違いは、買収対象となる企業の同意が取れているかどうかという点だね!

TOBをする側の企業には、メリットとデメリットの両方が存在します。

それぞれの詳しい内容を確認していきましょう。

TOBする企業のメリットとしては、以下の2つです。

TOBを行えば一定の価格で株式を買い付けられるため、買収価格を事前に把握できるのが大きなメリットと言えます。

またTOBは一度に大量の株式を買い集められることから、経営権の取得を目指す場合でも一定数の株式を獲得しやすいです。

買収にかかる時間を減らせると、会社にかかる負担も軽くなるんだワン!

TOBする企業のデメリットとしては以下の2つです。

TOBの成功には一定数の株式を確実に集める必要があるため、市場価格より高値(プレミアム)で買わねばいけません。

さらに買収される企業が防衛策を打ち出したり、競合他社の介入があったりとスムーズに買収できない可能性も十分あります。

TOBを実施しても、上手くいくとは限らないんだワン!

TOBされる企業にもメリットとデメリットがあります。

それぞれ確認していきましょう。

TOBされる企業のメリットとして挙げられるのが、「経営改善や事業拡大が見込めること」です。

自社より大きい企業に買収される場合、買収を行う企業の安定した経営基盤や潤沢な資金が投入されることになります。

つまりTOBによって、買収される企業の経営状況が改善される可能性があるのです。

また買収する企業の資金を活用できれば、これまで資金不足で諦めていた事業の拡大等にも取り組めるチャンスが生まれますよ。

TOBされる企業のデメリットとして挙げられるのが、「経営権を奪われること」です。

TOBされるということは関連会社や子会社になることを意味するので、元の経営陣が以前のように会社の経営や事業推進に口を出せなくなる可能性があります。

これまで大切にしてきた事業が縮小される可能性もあるよね…

買収企業がどのような待遇を行うのかあらかじめ予測するのは難しいため、不安要素は大きいと言えるでしょう。

新たな証券口座の選択肢に!

自分が保有している株式がTOBされたらどうなるんだろう…

自分の保有している株式がTOBの対象になった場合に、知っておきたい対処法は以下の3つです。

どれも有効な選択肢なので、順に解説していきますね。

TOBに応じれば、買付企業が提示したTOB買付価格で売ることができます。

買付企業が提示する価格は市場価格より高値のため、お得に株式を売却したい方にはおすすめです。

例えば、2020年9月29日にNTTドコモを完全子会社化すると発表したNTTは、1株当たりの買い付け価格を9月28日の終値2,775円に41%を上乗せした3,900円と発表しました。

ただしTOBでは買付株数に上限が設けられていたり、指定された証券口座に口座を作って株を移管しなければならなかったりという可能性もあります。

そのためTOBが全株式買付ではなく一部のみ買付の場合には、申し込んで売るよりも市場で売ってしまった方が確実です。

たまにTOB価格よりも市場価格の方が高くなってしまう場合もあるから、必ずどちらも確認するようにするんだワン!

TOBに申し込まなくても、市場で株式を売ることができます。

一般的にTOBが発表されると、被買収企業の株価はTOB買付価格の近くまで値上がりする場合が多いです。

そのタイミングに合わせて市場で売れば、十分高値で売却できますよ。

TOBが失敗に終わる可能性や、一部のみ買付で外れる可能性も考えると、市場で売却して利益を得るのも1つの選択肢です。

株式を売却することなく、保有し続けることも可能です。

しかしTOB後に上場廃止となる銘柄の場合は、TOBに応じなくても強制的にTOB価格で売却されます。

そのため、保有し続けるよりもTOBに応募したり、市場で売却したりする方が賢明です。

また、一部のみ買付で上場が維持される場合でも、TOB成立後には株価が元の水準に戻る(下がる)ことが多いので、なるべくTOB発表後に市場で売りましょう。

2025年3月7日更新

最近TOBが成立した企業はあるの?

最近では、2025年2月28日にイオン株式会社によるイオンモール株式会社・イオンディライト株式会社の完全子会社化が話題となりました。

イオンモールは株式交換で、イオンディライトはTOBを通じて完全子会社化するため、上場廃止となります。

TOBする目的は?

イオンディライトをTOBすることで、両社間で経営資源を迅速かつ柔軟に相互活用できる体制を整えることを目指しています。経営資源の効率的な活用と組織機能の重複解消を通じて、イオングループ全体の企業価値も向上するでしょう。

| 公開買付者 | イオン(8267) |

|---|---|

| 被買収企業 | イオンディライト(9787) |

| 公開買付価格 | 5,400円※1 |

| プレミアム | 15.3%※2 |

| 公開買付期間 | 2025年3月3日(月)~4月24日(木) |

TOB発表後の株価推移も見てみましょう。

赤線がイオンディライト、青線がイオンの株価チャートです。

TOB発表後、イオンディライトの株価は急伸。イオンの株価も堅調に推移しています。

イオンディライトの株価はTOB価格の5,400円付近まで上昇しました。

TOBの基本情報から、対処法までよく理解できたよ!

本記事では、TOBについて網羅的に解説してきました。

重要なポイントをおさらいすると下記の通りです。

もし自分の保有する銘柄がTOBされた場合でも冷静に対応できるように、本記事の内容をしっかり覚えておきましょう。