LINEでも情報をお届けします

今、東京電力の株価が下がっているのはなんで?

10年後にはもっと上がっているかな?

このようなお悩みを解決します。

かぶリッジの結論

以下の理由から、東京電力の株は長期的に現状維持から下落基調で推移すると予想します。

インフラ系の企業は株価が安定しているイメージがあり、購入を考えている方も多くいるでしょう。

以前の高い株価まで戻らないかな?

そこで今回は、東京電力の投資家目線での特徴や、10年後の株価について分かりやすく解説します。

合同会社 Next Meeting 代表取締役。1988年に証券会社へ入社し約30年間勤務。

東京証券取引所において、4年間の“場立ち”を経て20年間以上証券ディーラーとして活躍。多い時には約10億円の資金運用を託され、重圧と戦いながら約50億円の収益を上げる。

現在は個人投資家である傍ら「誰にでも、わかりやすく」にこだわりラジオ、セミナーなど多くの舞台で投資手法を伝え、一人でも多くの投資家が株で収益を上げられるように専門家として日々活動を行っている。

■毎日更新かぶリッジブログ

元証券ディーラー・たけぞうの「かぶリッジブログ」

正しい情報をお伝えするために随時更新を実施しますが、掲載内容には古い情報、誤った情報が含まれることがございます。

また、本記事でご紹介する企業や投資商品はすべて情報提供目的であり、投資を推奨・勧誘する目的はございません。

情報の取捨選択や投資判断は各ユーザー様のご判断・責任にてお願いいたします。

※掲載内容へのご指摘につきましては、お問い合わせフォームより受け付けております。

💡このパートの要約

東京電力株の過去の推移と今後10年間の予想

東京電力は、昔の評価と今の評価が大きく異なる特徴的な銘柄です。

この背景として、社会情勢などを含む外部の要因に大きく左右されてしまう点が挙げられます。

昔と今ではどのような点で違うのかな?

ここからは、株価推移の特徴を過去と今後10年間に分けてご紹介します。

東京電力の株価は今までどのように推移してきたのかな?

東京電力の過去の株価推移と、上昇・下落要因についてチャートと共に見ていきましょう。

まず2007年頃の電力株は、安定性のある高配当株として人気があり、株価が4,000円台まで上がっていました。

しかし、2011年の東日本大震災に発生した原発事故によって状況が一変し、2,000円台から400円台まで暴落することになります。

その後10年間は横ばいを推移し、2024年に入り大台の1,000円を突破する場面が見られたものの、現在は400円台まで値を戻す結果に。

直近の1年間でも50%以上株価が下落しており、大きな値動きが見られます。

東京電力の10年後の株価は、長期的に横ばい推移ないしは下落すると予想します。

以下で、今後の株価が横ばい推移~下落と予想する理由を解説します。

合同会社 Next Meeting 代表取締役 かぶリッジ監修者:たけぞう

専門家のポイント

たけぞう(専門家)

たけぞう(専門家)原発再稼働への期待から上昇する場面もあるでしょうが、マネーゲーム的な動きと感じます。

東京電力は、今後柏崎刈羽原子力発電所の再稼働の可能性もあります。

日本だけではなく、データセンター の建設などで電力消費が増加しており、原発再稼働が急がれます。

原発再稼働となれば、業績も安定すると思いますが、同社は2011年の福島原発の賠償金などの返済もあり、他社と違い配当は出せません。

よってマネーゲーム的な株価の動きはあるにせよ、長期保有に適していないと感じます。

💡このパートの要約

東京電力の株価が横ばい~下落予想の理由は…

なんで今後の株価は横ばい推移から下落基調と予想されるのかな?

今後、株価が横ばいから下落基調で推移すると予想する理由を3つご紹介します。

2011年に起きた東京電力福島第1原発事故の処理・賠償費用が16兆円を超えていることが、東京電力にとって大きな負担となっています。

ここで、会計上では当期純利益が黒字となっていても、賠償金の負担があることは変わらない点に注意が必要です。

この賠償金は、国の機構から資金交付を受け、会計上では特別利益として計上しているのに加え、交付国債を発行して国が一時的に立て替えているため、会計上は大きな赤字となっていません。

このように、現在は国や機構が肩代わりしていますが、将来的に東京電力は16兆円を超える負担をする必要があります。

会計上では黒字でも、気を付けないといけないね!

たけぞう(専門家)

たけぞう(専門家)政府は、東京電力に貸し出すための財源となる交付国債の発行枠を1兆9000億円増やし、15兆4000億円へと引き上げる方針を固めました。

福島第一原子力発電所の事故の賠償などにかかる費用が増える見込みとなったからです。

東京電力は、柏崎刈羽原子力発電所の再稼働の時期を明確に言及していません。

この理由は、再稼働の条件である新潟県の地元の同意が得られていないためです。

柏崎刈羽原子力発電所7号機では、再稼働に向けた作業が進んでおり、地元の同意が得られれば、再稼働ができる状態を整えています。

残すは地元の同意のみだけど、ハードルは高そうだね。

たけぞう(専門家)

たけぞう(専門家)2024年9月、新潟県の花角英世知事は、柏崎刈羽原子力発電所の再稼働に関し、「県民の気持ちがどう固まるのかを見極める」段階にあると、慎重な姿勢を示しました。

地元の同意が再稼働へ関門となりそうです。

原発の再稼働が決まるまでは、エネルギー価格の高騰などの問題にも直面します。

例えば、東京電力の2022年度決算では、燃料・卸電力市場価格が高騰し、電気調達費用が増加したことで、3,282億円の赤字となりました。

この原因として、以下の2つが考えられます。

このようにエネルギー供給は、社会情勢・国際情勢の影響を強く受け、業績にも大きな影響をもたらす可能性があります。

エネルギー価格の高騰は、業績に直結するんだね…

たけぞう(専門家)

たけぞう(専門家)不透明さを増す中東情勢等を契機とした電力などの各種エネルギー価格の高騰がありました。

円安も進行し電力代を押し上げています。

今後も、社会情勢に伴うエネルギー価格の高騰には注意を払う必要があるでしょう。

新たな証券口座の選択肢に!

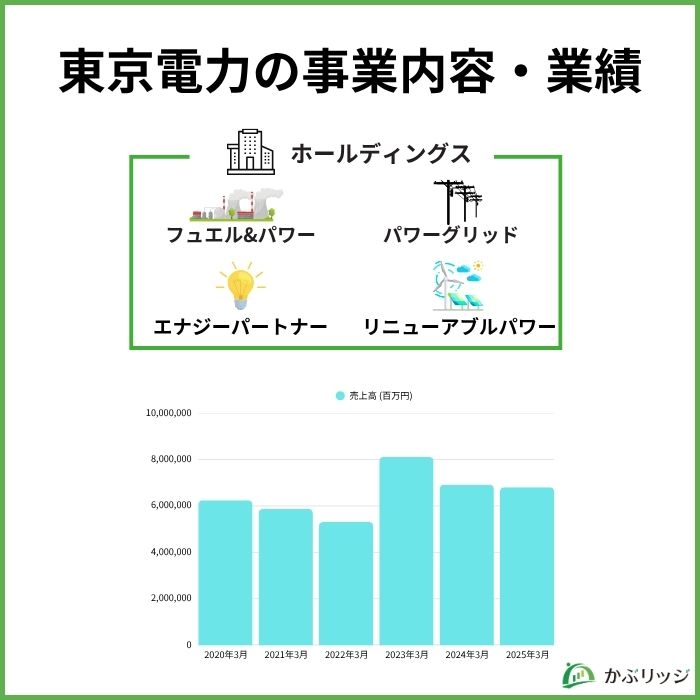

東京電力は、ホールディングス制を採用しており、電力を中心とした関連事業を展開しています。

東京電力グループは、以下の図のように持株会社である東京電力ホールディングスと、4つの事業会社に分かれています。

そして各会社において、以下の5つの事業を展開しています。

業績はどうだったのかな?

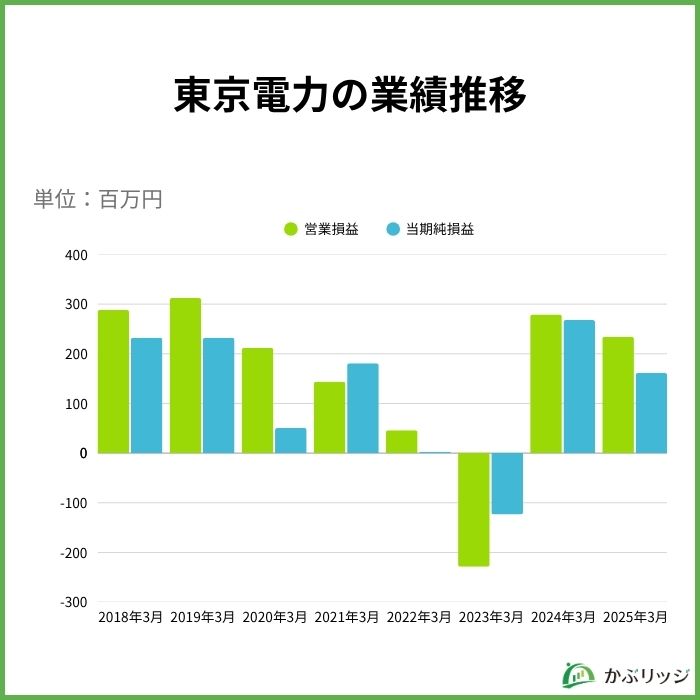

2025年3月期は、営業利益2,344億円(前年同期比 -15.9%)当期純利益1,612億円(前年同期比-39.8%)という結果。

市場予想を下回る減益で株価は下落し、原子力発電所の再稼働時期を見通せないことから、来期の業績予想も未定となりました。

また、今期は黒字となりましたが、以下の2つの点には注意が必要です。

たけぞう(専門家)

たけぞう(専門家)電力代の上乗せや、国や機構からの借り入れが特別利益として計上されている事は知って知っておくべきです。

| 2025年3月期 | 前期増減率 | |

|---|---|---|

| 売上高 | 68,103 | -1.6% |

| 営業利益 | 2,344 | -15.9% |

| 経常利益 | 2,544 | -40.2% |

| 親会社株主に帰属する当期純利益 | 1,612 | -39.8% |

2025年3月期の売上高は6兆8,103億円(前年同期比-1.6%)、経常利益は2,544億円(前年同期比-40.2%)。

燃料価格の低下等により、燃料費等調整額が減少しました。

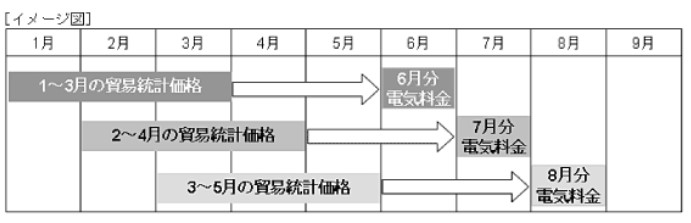

また、経常利益は主に燃料費等調整制度の期ずれ影響が悪化したことなどにより、減益になりました。

燃料費調整制度って何だろう?

そもそも、電気料金には燃料費調整額が含まれています。

原油・LNG・石炭のそれぞれの燃料価格の変動に応じて燃料費調整額を加算あるいは差し引きして計算しています。

もっとも、各月の燃料費調整単価は、3か月間の貿易統計価格に基づき算定し、2か月後の電気料金に反映されます。

そのため、2025年3月期の減益はこの期ずれが影響したのです。

また、特別損失に原子力損害賠償費803億円、災害特別損失626億円を計上したことから当期純利益は1,612億円(前年同期比減-39.8%)となりました。

2026年3月期の業績は以下の通りです。

| 2026年3月期第2四半期 | 前期増減率 | |

|---|---|---|

| 売上高 | 31,502 | -6.1% |

| 営業利益 | 2,170 | 9.1% |

| 経常利益 | 2,821 | 12.6% |

| 親会社株主に帰属する中間純利益 | -7,123 | – |

中間純利益が大幅な赤字となったのは、9,662億81百万円の特別損失が計上されたことが理由だワン!

原子力損害賠償・廃炉支援機構の小委員会で燃料デブリ取り出し工法が設定されたことを受け、新たに見込まれる取り出し準備の作業費用等9,030億円を災害特別損失として計上 。

また、原子力損害賠償費として621億30百万円(前年同期336億7,500万円)を計上。

これらの特別損失が中間純利益にマイナスの影響を与えました。

一方、営業利益(2,170億5,400万円 、9.1%増)の増加や、営業外収益の増加(主に持分法による投資利益の増加) などにより、本業の収益力は改善傾向です。

💡このパートの要約

競合の電力会社3社を比較して、東京電力の特徴を見てみましょう。

大きく以下の3つの特徴が挙げられます。

以下、電力会社3社について、主要財務データと参考指標を表にまとめ比較してみます。

| 決算 | 東京電力 (9501) | 関西電力 (9503) | 中部電力 (9502) |

|---|---|---|---|

| 売上高 | 6兆8,103億円 | 4兆3371億円 | 3兆6,692億円 |

| 当期純利益 | 1,612億円 | 4,203億円 | 2,020億円 |

| 営業利益率 | 3.4% | 10.8% | 6.6% |

| 自己資本比率 | 25.1% | 31.8% | 39.1% |

| ROE (自己資本利益率) | 4.4% | 15.7% | 7.5% |

| PER (株価収益率) | 23.6倍 | 5.52倍 | 8.02倍 |

| PBR (株価純資産倍率) | 0.33倍 | 0.80倍 | 0.57倍 |

| EPS (1株当たり純利益) ※潜在株式調整後 | 32.7円 | 436.1円 | 267.4円 |

| 配当利回り | 0.0% | 2.68% | 3.33% |

| 配当性向 | 0.0% | 10.1% | 22.4% |

財務データから分かる東京電力の弱みの1つ目は、ROEの低さです。

東京電力のROEは4.4%であり、関西電力のROE15.7%と比較するとその差は歴然です。

このことから、東京電力は収益性に大きな課題があることが分かります。

上場企業のROEの平均は9.7%だワン!

ROEは、企業が自己資本を用いてどれだけの利益を生み出したのかを表す指標です。

つまり、資本の効率性を表す指標といえるため、数値が悪いと経営効率に疑問が残ります。

インフラ企業としてはかなり低めのROEなんだね…

東京電力の弱みの2つ目は、EPSの低さです。

EPSとは1株あたりの当期純利益のことで、企業の収益力や成長性を表しています。

計算式:EPS = 当期純利益 ÷ 発行済み株式数

一般的に、EPSが低いと株価は安くなる傾向にあることを覚えておきましょう。

このようにEPSが低い原因として、東京電力が莫大な株式を発行していることが挙げられます。

決算短信上は、約16億株の普通株式を発行していると記載があります。

しかし、2012年に優先株式(種類株)を約20億株発行することで、多額の資金調達を行いました。

東京電力は、株式を約36億株も発行しているんだ…!

このように膨大な株式を発行しているため、他の会社と比較して、潜在株式調整後のEPSがかなり低くなっています。

東京電力の弱みの3つ目は、配当政策を行っていないことです。

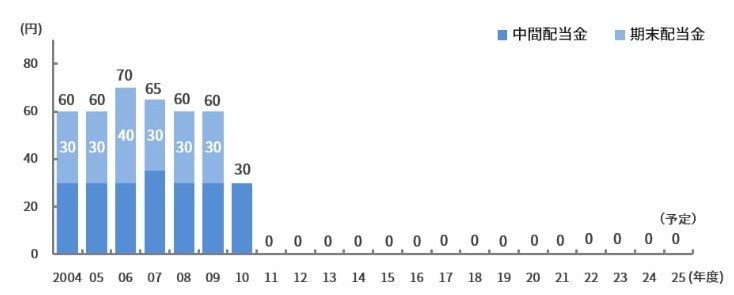

以下のグラフは、1株当たり配当金の推移です。

上のグラフからもわかる通り、2011年を皮切りに14年連続で配当はありません。

この原因は、2011年の東日本大震災以降、原子力発電所の稼働が止まったことやその後の賠償金問題などで、厳しい経営環境に陥ったことです。

そして、2026年3月期の配当も見送る予定であることが同社HPに記載されています。

東京電力の株を買ったら、株主優待はあるのかな?

東京電力は株主還元制度も実施していません。

インカムゲインや株主優待を期待する投資家にとっては、嬉しくないね…

たけぞう(専門家)

たけぞう(専門家)冒頭でも示しましたが、東京電力は2011年の賠償金などの支払いが今後も続くため、配当などは見込めません。

東京電力の今後はどうなっていくのかな?

東京電力の今後の動向を、以下の2つの視点から考察します。

現在は再稼働に向けた準備の工事をきっかけに、株価が上昇しています。

これは、柏崎刈羽原子力発電所7号機が再稼働すると、年1,200億円ほど収益が改善すると見込まれているためです。

このことから、原発再稼働の地元同意を得ることができ、再稼働が実際に始まったら急激に株価が上昇する可能性はあると考えられます。

たけぞう(専門家)

たけぞう(専門家)原子力発電再稼働は今後増加するでしょう。ただし、東電管内で再稼働が行われても、賠償金に当てられ、株価は投機的な動きになるでしょう。

上述したように、東京電力は原発事故の処理・廃炉費用として、16兆円ほどの返済をする必要があります。

そのため東京電力は、以下2つの方針を掲げ、年5,000億円程度の費用を確保する目標を立てています。

しかし、東京電力の山口裕之副社長が「経営の安定性、収益力の向上はまだまだ課題がある」と発言したことからも、目標達成までの道のりは遠いと言えるでしょう。

たけぞう(専門家)

たけぞう(専門家)何度もお伝えしますが、廃炉・賠償にまだまだ時間がかかる事は忘れてはいけません。

東京電力の今後10年間の株価推移について、よくわかったよ!

最後にこの記事の重要なポイントをまとめます。

かぶリッジの結論

東京電力の株を購入することを検討している方は、原子力発電所の再稼働の動向と財務体質について考慮する必要があります。

ボラティリティが大きく、不安定な要素も多いので、投資には慎重な判断が必要でしょう。

合同会社 Next Meeting 代表取締役 かぶリッジ監修者:たけぞう

専門家の総括コメント

たけぞう(専門家)

たけぞう(専門家)原発再稼働により、株価は一時的に上昇する可能性はあります。

ただし、他の電力会社と違い株主還元は当面難しく感じます。

データセンター の増設や半導体などの積極投資により電力需要は課題です。

しかし、東京電力は賠償金などの支払いがあり、長期的なスタンス投資はオススメできません。