LINEでも情報をお届けします

・利益確定した後に同じ銘柄を買い直しても良いの?

・こまめな利益確定はアリ?

・利益確定のタイミングはいつ?

かぶリッジの結論

持っている株が一気に高騰したり、目標としていた評価額に達したり、投資をしていると思わず勢いで利益確定をしたくなるタイミングが多々あります。

人によっては、一度利益を確定してからまたすぐに同じ銘柄を買い直すなんてパターンも。

確かに利確を挟むと多少気分は楽になりますが、投資手法としてはアリなのでしょうか?

利確して買い直すのも持ち続けるのも結果は同じような気がするけど…。

結論から申し上げると、利確後の買い直しは基本的にNG。

こまめな利益確定も非効率的であると言えます。

今回の記事では、なぜ利確後の買い直しがNGなのか、その理由をわかりやすく解説していきます。

利確にオススメのタイミングについても後半で触れて行きますので、ぜひ最後までご覧下さい。

正しい情報をお伝えするために随時更新を実施しますが、掲載内容には古い情報、誤った情報が含まれることがございます。

また、本記事でご紹介する企業や投資商品はすべて情報提供目的であり、投資を推奨・勧誘する目的はございません。

情報の取捨選択や投資判断は各ユーザー様のご判断・責任にてお願いいたします。

※掲載内容へのご指摘につきましては、お問い合わせフォームより受け付けております。

【申込受付中】

投資家向けYouTubeセミナー

📅 2026年3月3日(火)19:00~20:00

📍 YouTube Live(無料)

\ 今後の投資戦略の参考に/

なぜ、利確後に買い直しちゃいけないの?

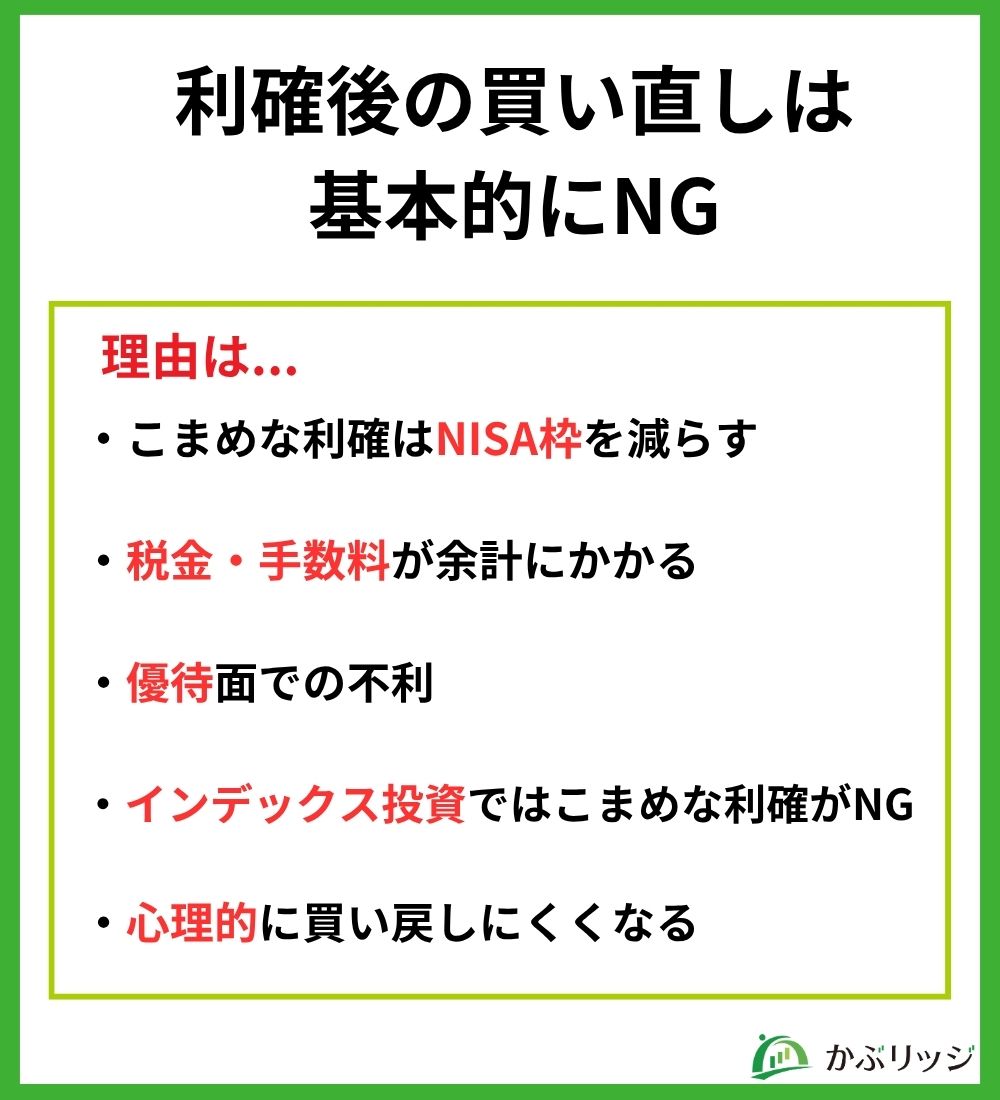

利確後の買い直しがNGだと言われる理由は、以下の5点が挙げられます。

順に詳しく解説します。

利確後の買い直しがNGな理由の一つとして、NISA枠を無駄に減らすという点が挙げられます。

NISA枠の対象となるのは実現利益ではなく購入金額。

一度利確を挟んで同じ銘柄を買い直してしまうと、NISA枠を2倍消費してしまう可能性があります。

これは成長枠・積立枠どちらでも同じことが言えるワン!

以下でシミュレーションしてみましょう。

【ある銘柄の株を成長枠で150万円分購入した状況を想定】

評価額が150万円→200万円→250万円と推移。

5万円以上も利益が減るうえにNISA枠を使い切っちゃうんだね…。

これは積立枠についても同様で、NISA枠を最大限に使い、税金を回避するためにも利確後の買い直しは控えるのが賢明です。

こまめな利益確定を行ったり、利益確定後に買い直しを行うと税金・手数料の面から不利になる可能性があります。

まずは税金について、NISAを使わない場合、1年間の実現利益に対して20.315%の税金がかかります。

これを踏まえたうえで、やや極端ですが以下のパターンを見てみましょう。

【A社の株を100万円分購入した状況を想定】

A社の株は1年後に2倍、2年後に4倍になった(例:株価が1,000円→2,000円→4,000円と推移)。

利益確定を挟むか挟まないかで97万円も利益に差が生じる。

年をまたいで再投資すると二重で税金をとられちゃうんだね。

途中で税金を取られて再投資できる額が減るから資金効率も悪いワン!

手数料についても見てみましょう。

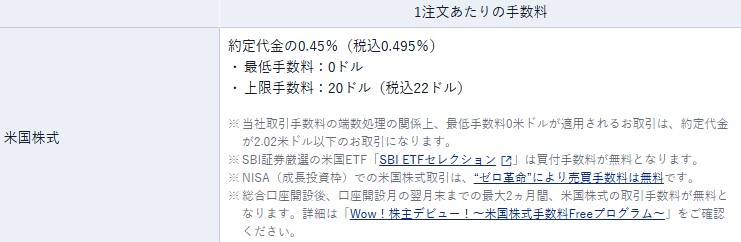

以下はSBI証券の米株取引手数料です。

買う時と売る時でそれぞれ20ドルを上限に、約定代金の0.45%が手数料として徴収されます。

利益確定を挟んで売買の回数を増やし、そのたび手数料を収めるのはかなりナンセンスだと言えるでしょう。

税金の時と同じで再投資できる額も減るよね…。

よく、「0.45%って大したことないじゃん」と考える人もいますが、税金と異なり手数料は約定料金へかかるので、決して馬鹿になりません。

特に、海外株では手数料が高く設定されがちなので、売買の回数を減らしたり、手数料の上限額を上手く活用することを意識しましょう。

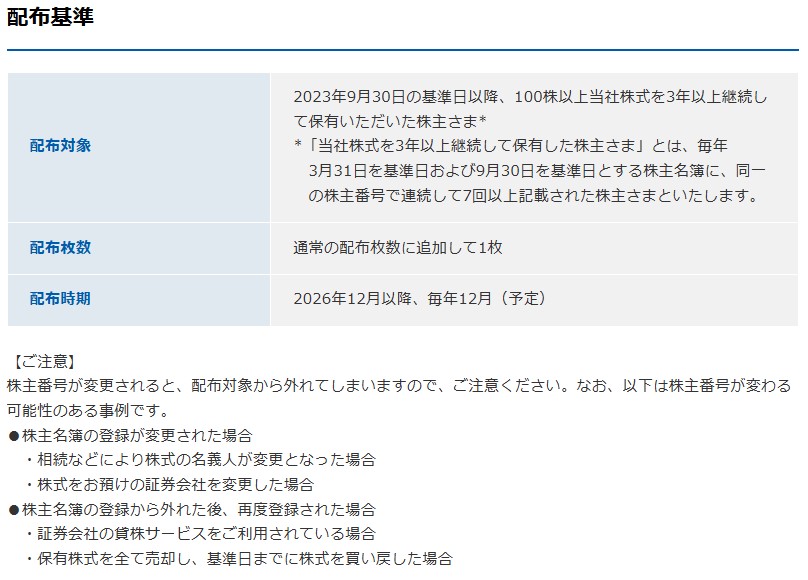

長期優待の恩恵を受けづらくなる点も、こまめな利益確定や買い直しのデメリットだといえるでしょう。

多くの日本企業では、株の保有枚数に加えて、保有期間も優待の条件に組み込んでいます。

例えば、以下は優待で大人気のオリエンタルランドの特別優待基準です。

3年以上の保有を条件に、通常の優待に加えて追加で1枚のディズニーリゾート1デーパスポートが獲得できます。

他にもソフトバンクなど1年以上の保有から優待が貰える銘柄もあるよ!

しかしながら、株を売却して買い直していると、実質的に長期保有しているにもかかわらず優待を受けられない可能性があります。

実際、先ほどの画像の【ご注意】をよく見ると、「保有株式を全て売却し、基準日までに株式を買い戻した場合」でも優待を受けられない可能性があると指摘しています。

素直に持ち続けた方が確実だワン!

利確後の買い直しがおすすめできない理由の一つとして、インデックス型の投資信託との相性が悪い点も挙げられます。

インデックス型の投資信託は経済成長やインフレ等の影響を受けながら少しずつ安定したリターンを目指すものがほとんどです。

したがって、そもそもが20~30年以上の長期保有を前提にしてるといえるでしょう。

焦らずゆっくり値上がりを待つのがインデックス型投信なんだね!

また、多くの投資信託は分配金を再投資する再投資型を採用しており、長期投資を行うことで複利効果が得られます。

以上の背景から、多少値が上がったとしても、インデックス型の投資信託は細かな売買を挟まないでおくのが無難です。

最後に、細かな利益確定の心理的な負担についても触れておきます。

以下は利確後によくある2パターン。

【パターン①】

【パターン②】

自分の判断を信じたいバイアスで売買ができなくなっちゃうんだね…。

これを見て、中には自分はこうはならないと感じている人もいらっしゃるでしょう。

実際、筆者も弓道をやっていたことからメンタルには自身があり、そう思っていました。

しかしながら、投資6年目にして株のデイトレードで全く同じ心理に陥り、1日で5万円損してしまったことがあります。

いざ実践してみると感覚は全然違うワン!

よほどの情報通でなければドンピシャで予想を当てることができないので、投資初心者の方ほど細かな売買を避けた方が無難でしょう。

基本的に利確後の買い直しやこまめな利益確定はNGですが、例外的に検討した方が良いパターンが3つあります。

以下で詳しく見て行きましょう。

ボラティリティが極めて高い銘柄については、一度利益確定した後、再度割安で買うチャンスが多いため買い直しを検討しても良いかもしれません。

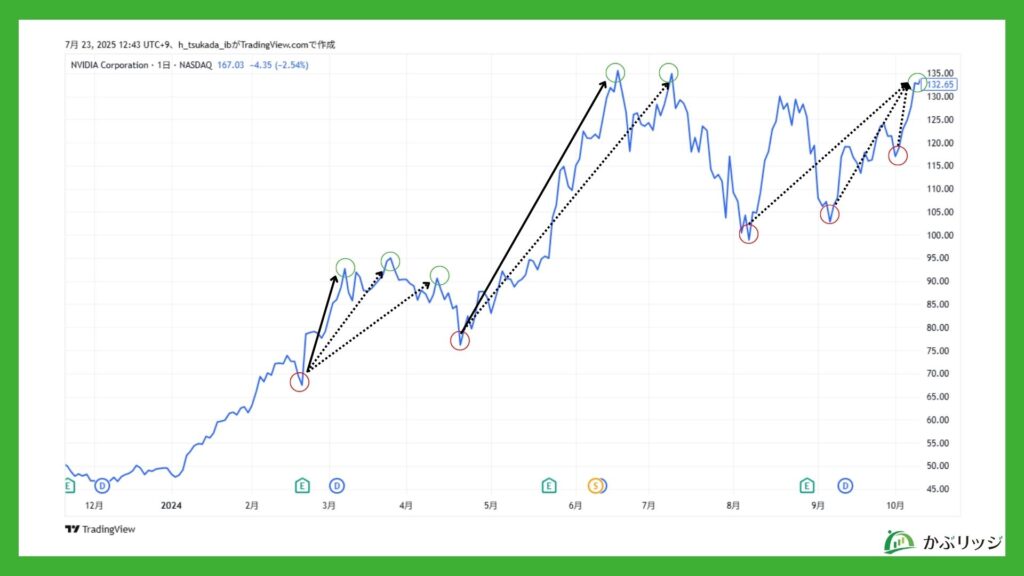

例えば以下は2024年のエヌビディアの値動きです。

株価の乱高下が激しい(=ボラティリティが高い)ため、同じトレンド内でも高値で売り抜ける機会や割安で買える機会が多くなっています。

例えば2月下旬に買いをいれた場合、3月頭の高騰で売り逃しても3月末、4月末と大きなトレンドの中で複数回にわたって高値で売るチャンスがありました。

4月中旬に買った際も同様に、6月頭に売り逃しても再度7月頭にチャンスが来ています。

また、8月から10月にかけては大きな上昇トレンドの中でざっと3回ほど割安に買うチャンスがありました。

値動きに振れ幅がある分、同じ値段で売買できるタイミングが多いワン!

このように、ボラティリティが高い銘柄では割安で買うチャンスも多いので、こまめな利益確定と買い戻しを行うことでより効率的に資産を増やせる可能性があります。

しかしながら、大きなリターンが狙えるということはそれだけリスクも大きいということ。

大きなトレンドの読みを外した際には巨額の損失を出すことになるでしょう。

また、乱高下を上手く利用するには短期投資がベースとなるため、NISAを使いづらいことがデメリットとして挙げられます。

投資を始めたての人にはかなり難しいね…。

したがって、ボラティリティの高い銘柄でこまめな利益確定と買い戻しを行うのは、超上級者向けの作戦だと言えるでしょう。

景気敏感株ってなに?

景気敏感株とは、その名の通り景気動向によって業績や株価が大きく変動する銘柄を指します。

主に自動車・鉄鋼・化学・海運といった好況時にモノやサービスが売れやすいセクターの銘柄が該当します。

逆に、常に需要があり、景気に左右されない生活必需品・インフラ系等の銘柄はディフェンシブ銘柄と呼ぶワン!

景気敏感株は国際情勢や時事ニュースから強い影響を受けるため、先行き不透明な状況では利確も選択肢に入ってきます。

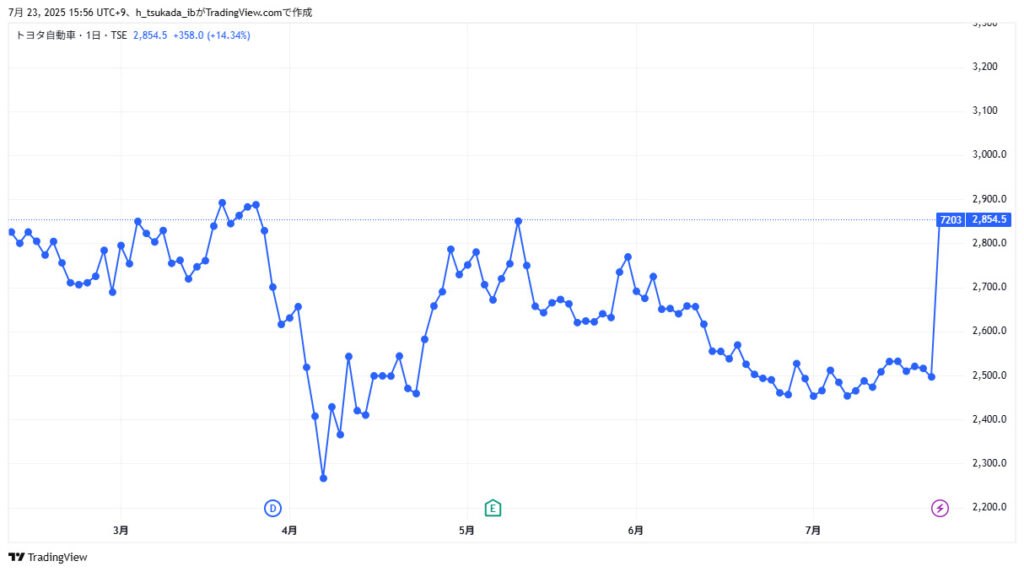

例えば、以下は日本の景気敏感株の一つであるトヨタの株価推移。

トランプ関税の発表から4月には株価が急落、7月下旬には日本自動車への関税を15%に改める合意がされ、株価が急騰しました。

景気敏感株においては、トランプ関税発表当初のような国際情勢の先行きが読めない場合で「とりあえず利確して様子を見る」という判断も重要になってきます。

戦争や地政学リスクあたりも読みにくい国際情勢として有名だよね。

世界的なビッグニュースや業界への打撃があったときなど、株価の下落幅が読めない際には損切りと同じ気持ちで利益確定。

そして、株価が落ち着きを見せたタイミングで買い戻すことで、リスクを回避することができます。

こちらは投資初心者の方ほどおすすめな手法となるので、買おうとしている・持っている銘柄が景気敏感株かこの機会にチェックしておきましょう。

決算前後では株価が乱高下する可能性があるため、利益を確定させ一時的に避難するという選択肢も視野に入ってきます。

特に、半導体・AI開発・データセンター系のトレンド銘柄では業績向上を市場がどれだけ織り込めているか予想がかなりハード。

好決算なのに株価下落するという場面も珍しくありません。

また、業績向上から株価が高騰したのち、利益確定売りが殺到して決算前と同水準まで株価が急落することもあります。

決算発表前に利益確定売りが集まって急落することもあるワン!

市場の織り込み具合が読めない場合は決算発表前に利確し、しばらく様子を見てから買い戻し。

上り幅が読めない場合は、決算後高騰したタイミングですぐに利確して様子を見るというのもアリでしょう。

ただし、長期視点で見れば決算前後の乱高下は微差となる可能性が高いです。

どうしても決算前後の値動きが不安という場合でなければ、基本的にはそのまま長期保有することがおすすめです。

ここまでの話を見ると「結局利確はいつすればいいの?」と疑問に思う方もいらっしゃるでしょう。

そこで、以下では一般的に利確に適していると考えられる3つのタイミングを解説していきます。

そもそも投資は余剰資金でやるのが基本ですが、重要なライフイベントでは急に現金が必要になることがあります。

例えば、不動産や車の頭金として大量の現金が必要になった際など、預金口座の貯金では賄えない出費がある場合、一部を利確して現金を作る選択肢は視野に入れるべきでしょう。

ただし、あくまでも一部という点には注意が必要です。

現金が必要になった際でも、すべて売却してしまうのではなく、必要最低限のみ利確するという意識を持ちましょう。

持っている株の比重が偏ってしまった時などは、一部の銘柄を売却し、他の銘柄に差し替える必要があります。

機関投資家も定期的に資産の一部を売却してリバランスしているよね!

投資は分散投資が基本です。

極端な偏りが生まれないよう、ポートフォリオは定期的に見直すと良いでしょう。

持っている株の上位互換が見つかった際は、その銘柄を買うために持っていた株は売ってしまっても構いません。

とはいえ、当然ですが上位互換的な銘柄はほとんどありませんから、基本的にはリバランスと絡めて銘柄変更を行うのがおすすめです。

リバランスと絡めるってどういうこと?

例えば銀行株を一つも持っていない中で、MUFGの配当利回りが4.0%ほどになっていたとします。

その場合、他セクターで配当利回りが4.0%を切っている銘柄を売りMUFGに乗り換えることで、資産の分散を行いながらより多くの配当を得ることができます。

配当利回りや来期予想などを基準にするとやりやすいワン!

利益確定後の買い直しがなぜNGなのかよくわかったよ!

最後に、この記事の重要なポイントを振り返りましょう。

かぶリッジの結論

ボラティリティが高い銘柄や景気敏感株、決算前の売買といった例外はありますが、基本的に利確後の買い直しはNGです。

一気に評価額が上がった際などはすぐに利確してしまいたくなるものの、投資の基本は長期保有。

売買の繰り返しはできるだけ避け、余計なリスクを負わないことを心がけましょう。

無料メルマガ登録で豪華特典プレゼント!

著名投資家による株式投資セミナー資料を今すぐダウンロード

ご登録後、メールアドレス宛に資料をお送りいたします