LINEでも情報をお届けします

・eMAXIS Slimで調べるとおすすめしないって出てくるけど、本当に投資しても大丈夫?

・長期投資でeMAXIS Slimは他の銘柄と比較するとどうなの?

このようなお悩みを解決します。

新しく積立投資を始めるにあたって調べていると、「eMAXIS Slim」「オルカン」という銘柄をよく見ることがありますよね。

しかし、「eMAXIS Slimにデメリットはある?」「オルカンはなぜ人気?」と疑問に思っている方も多いはず。

そこで本記事では「eMAXIS Slim」、「オルカン」の内容やメリット・デメリットを徹底分析し、その他NISA人気銘柄との比較をしながら解説していきます。

合同会社 Next Meeting 代表取締役。1988年に証券会社へ入社し約30年間勤務。

東京証券取引所において、4年間の“場立ち”を経て20年間以上証券ディーラーとして活躍。多い時には約10億円の資金運用を託され、重圧と戦いながら約50億円の収益を上げる。

現在は個人投資家である傍ら「誰にでも、わかりやすく」にこだわりラジオ、セミナーなど多くの舞台で投資手法を伝え、一人でも多くの投資家が株で収益を上げられるように専門家として日々活動を行っている。

■毎日更新かぶリッジブログ

元証券ディーラー・たけぞうの「かぶリッジブログ」

【申込受付中】

投資家向けYouTubeセミナー

📅 2026年3月3日(火)19:00~20:00

📍 YouTube Live(無料)

\ 今後の投資戦略の参考に/

ネットで検索すると「投資しない方がいい」みたいな情報をよく見るんだけど、実際どうなの?

eMAXIS Slimがおすすめされない理由には、大きく分けて以下の4点が挙げられます。

たけぞう(専門家)

たけぞう(専門家)注目すべき点として、eMAXIS Slimは幅広い地域に投資をしていますが、中心は米国株となっています。

米国市場の株価下落が大きく影響します。また、為替リスクがある商品もあり確認が必要です。

ずばり、eMAXIS Slimの一番のデメリットは分散投資をしているようで実は投資先が偏ってしまっている点です。

もっとも、幅広い地域に投資ができるという点はeMAXIS Slimの魅力です。

ですがオルカンの場合、「全世界」と言いつつ、現在は米国株が半分以上の割合を占めています。

下の表を見ると、全世界にまるっと投資が出来る反面、地域によって濃淡がかなりはっきり表れていることが分かると思います。

| 国・地域 | 比率 |

|---|---|

| アメリカ | 63.8% |

| 日本 | 4.8% |

| イギリス | 3.2% |

| カナダ | 2.9% |

| フランス | 2.3% |

| ドイツ | 2.1% |

| ケイマン諸島 | 2.1% |

| 台湾 | 2.0% |

| スイス | 2.0% |

| インド | 1.6% |

確かに分散投資は実現してはいますが、これでは実質的に米国株に投資しているのと大差はありませんね。

次に大きなデメリットとしては、為替の影響を受けやすい点があります。

S&P500やオルカンのように資産価格を円建てしていると、円安時には評価額が高くなります。

一方で、円高時には一転して資産が目減りしてしまうリスクを孕んでいます。

S&P500のドル建てチャートと円建てチャートを比較してみましょう。

ドル建てチャートの最高値からの下落率は約8.5%ですが、円建てチャートでは17.9%の下落となっています。

eMAXIS Slim S&P500やオルカンでは為替ヘッジを行っていませんが、銘柄によっては手数料を払うことで、為替ヘッジを行っています。

今後円高に向かうと考えている方にとっては、eMAXIS Slimは魅力的ではない可能性があります。

そもそもアクティブ運用ってなんだろう?

eMAXIS Slimシリーズは、市場平均のパフォーマンスに追従することが指標です。

オルカンの場合は、MSCIオール・カントリー・ワールド・インデックスという指標に連動するよう運用をされます。

これをパッシブ運用と呼ぶワン!

パッシブ運用とは反対に、運用者自身の分析と予測を立てて市場平均を上回るリターンを目指すというものがアクティブ運用。

運用戦略を計画してより深い関与を求める投資家たちには、パッシブ運用を行っているeMAXIS Slimシリーズは好まれづらいです。

投資はじっくり長い期間で続けて着実に利益を積み上げることが成功の秘訣と言われています。

後に説明しますが、複利効果によって指数関数的に資金を増やすには長期的な運用が必須なのです。

そのため、NISAでオルカンなどを買った場合では、3日や1週間など短い期間で大きな利益を生み出すことは、現状かなり厳しいです。

インデックスファンドを多く含むeMAXIS Slimシリーズでは、一朝一夕で大きな利益を見込むことは難しいでしょう。

一方で、eMAXIS Slimの買付金額が大きく、人気が高い理由は何でしょうか。

メリットは、以下の3点が挙げられます。

たけぞう(専門家)

たけぞう(専門家)少額で投資できる点や前途したように、厳しい条件をクリアした企業が多く含まれている点はメリットでしょう。

なんとeMAXIS Slimは毎月100円という限りなく小さな金額から積み立て投資ができます。

先ほど「分散投資」を行って資金をすべて失うリスクを避けようと言いましたが、個別に多くの資産を同時に投資することは経済的にも精神的にも負担が大きくなるでしょう。

一口当たりの投資額が少額なのがeMAXIS Slimの魅力の一つです。

投資全体小額から投資を始めることで、投資経験を効率よく積み立てることが可能になり、自分に合った投資スタイルの確立がしやすくなるでしょう。

金額のリスクを限りなく抑えて投資できるのは安心だね!

オルカンをはじめeMAXIS Slimは、投資初心者にこそオススメできる商品です。

実際、SNS上で投資関連のポストをするユーザーからの反応も、好感触であると言えます。

やっぱり投資するなら、「確実に儲かる」オススメが知りたいですよね。よく聞かれます。投資信託で長期投資なら、eMAXIS Slimシリーズの「全世界株式」「S&P500」が良い。ただ、リスク許容度が異なるから全員には勧められない。投資で失敗する人の特徴は、オススメを全力買いする。気を付けて欲しい。

— たこやき@やさしい株式投資 (@takoyaki_invest) May 11, 2022

新NISAが大波乱。ってことで楽天証券『 NISAランキングTOP10 』をガチまとめ。1位は「eMAXIS Slim全世界株式」2位は同シリーズ「S&P500」そして3位に「楽天NASDAQ100」がランクイン。1月30日販売開始からたった1ヶ月。つみたて投資枠NGなのに急上昇して驚き。でも飛びつきには絶対注意してほしくて↓ pic.twitter.com/vafoJstsPk

— ひさ (@hisa_fire) March 20, 2024

投資初心者を中心に、NISAでも人気なんだね!

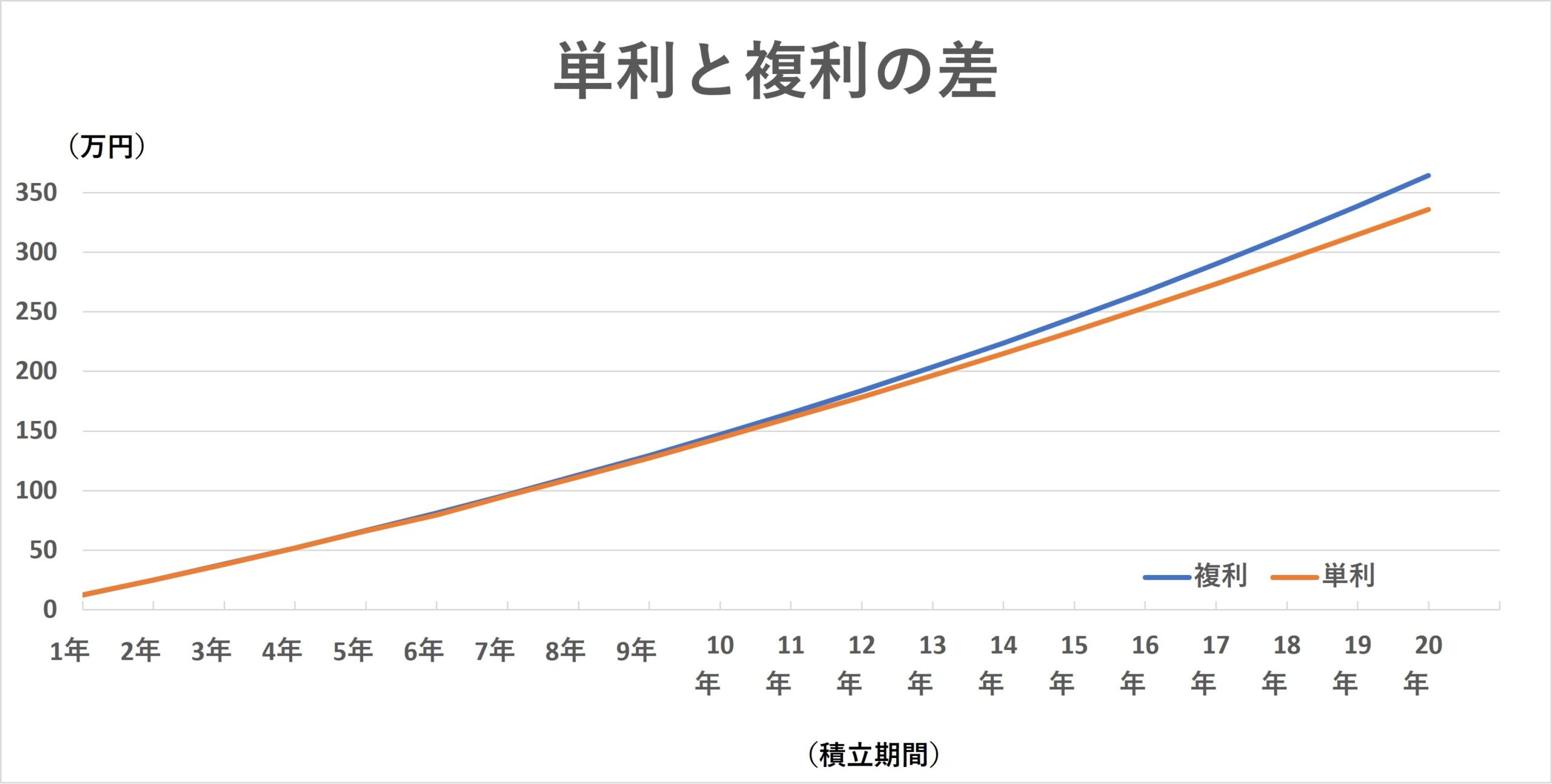

複利とは、定期的に株主に渡される利息とその元本の合計額が次回の利息に適用される仕組みです。

投資信託は複利効果を活かすのに最適でして、中長期運用の場合ならば、単利に比べて資金を効率よく増やせます。

単利は元本にのみ利息がつくことだワン!

eMAXIS Slimは分配金を株主に渡さずに資金の中に組み入れる再投資を行っているため、先程説明した複利の効果を十分に受けられます。

さらにNISAなどの積立投資をする場合は、毎月定額を投資し続けることになりますので、複利の効果は他の投資形態より顕著に表れると予想されます。

うーん、、数値で見てみたいな…

具体的に、毎月1万円を20年間、年間利回り5%で積立投資を行った場合の複利を下図でシミュレーションします。

え??あまり変わっていなくない??

では、積み立て期間1年目と20年目を数値で確認してみましょう。

| 積み立て期間 | 単利 | 複利 |

|---|---|---|

| 1年 | 122,587円 | 122,594円 |

| 20年 | 3,360,321円 | 3,644,904円 |

20年経つと単利・複利で30万円も差がついてる!

このように、複利と単利では、長い目で見た資産運用において、最終的な保有額に明らかな差が生じます。

そして、10、20年と資産を保有する年月が増すにつれ、差はさらに広がりを見せる可能性が高いです。

eMAXISシリーズのほかに、似たような投資信託も知りたいな。

eMAXIS Slimシリーズ以外にも、投資初心者からベテランの投資家まで根強い人気を誇るファンドを紹介します。

それぞれeMAXIS Slimシリーズとも比較されやすい商品なので、それぞれ特徴を見ていきましょう。

たけぞう(専門家)

たけぞう(専門家)わたしの注目は、楽天・オールカントリー株式インデックス・ファンドです。

信託報酬が業界最安値となっており、新NISAやiDeCoにも対応しています。

楽天VTIとは楽天の投資顧問が運用しているインデックス・ファンドです。

米国株式市場の動きをとらえることを目指して、米国株式市場に上場する約4,000銘柄に投資ができる商品となっています。

中小企業の株も含まれていて、S&P500とは異なるワン!

雪だるまはオルカン同様、全世界の株式市場の値動きに連動した成果を生み出す商品です。

ネット証券会社として知られているSBI証券が運営しています。

ETFが投資対象という点でもオルカンとかなり類似ているワン!

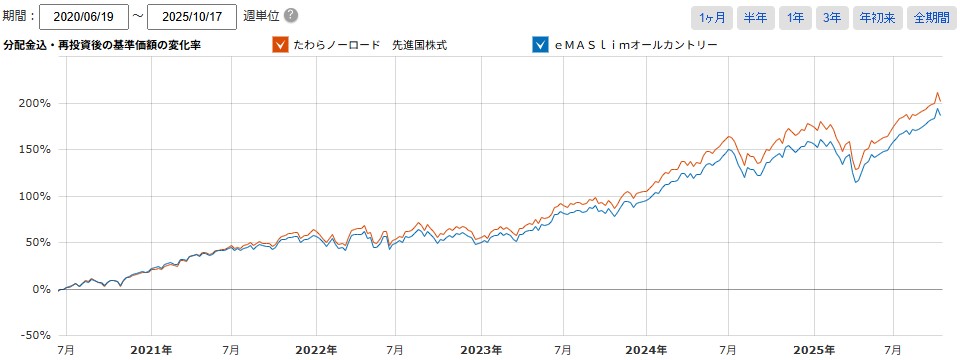

たわらノーロードはアセットマネジメントOne株式会社の投資信託商品です。

米国を中心に、英国、カナダ、スイスなどへの投資を行います。

多様な業種の銘柄を取り入れており、主にソフトウェアサービスや半導体・バイオテクノロジー・ライフサイエンスを扱っています。

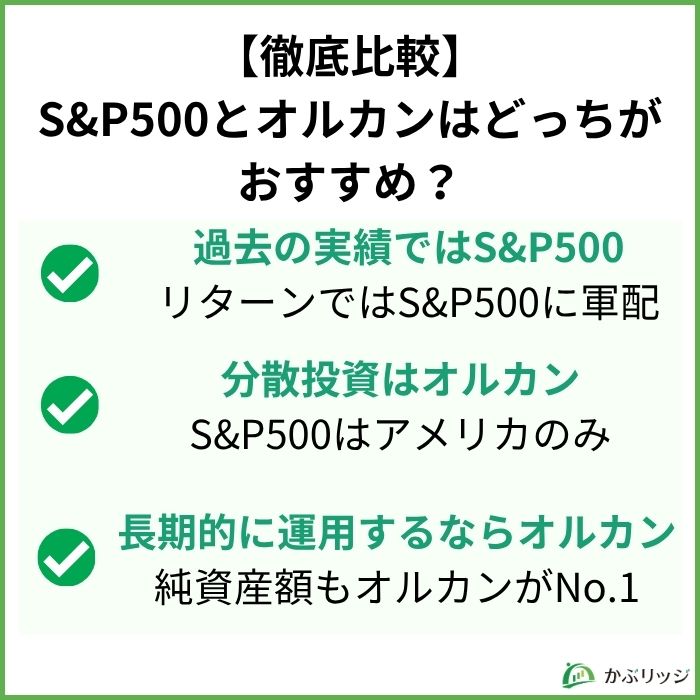

では、eMAXIS Slimシリーズでの大人気銘柄、オルカン(全世界株式)とS&P500(米国株式)と比べると、どちらが優秀な商品なのでしょうか。

オルカンとS&P500は「少額投資が可能」・「初心者におすすめ」・「複利の効果」という点で人気を博している銘柄なのです。

じゃあどっちを選べばいいのかな??

ここでは以下の「実績・分散投資・コスト」の3つの観点から、オルカンとS&P500を比較します。

投資する銘柄を決めるにあたって一番注目するのはやはり利回りですよね。

ここでは直近3年(今年含め)の2つの銘柄の基準価格を比較していきます。

基準価格とは投資信託の取引時に基準となる価格の事で利回りの大きさをある程度推測できる指標となっています。

| 年/月 | オルカン(円)の基準価格 | S&P500(円)の基準価格 |

|---|---|---|

| 2022/2月 | 15,771 | 17,684 |

| 2023/2月 | 17,131 | 19,213 |

| 2024/2月 | 23,162 | 27,391 |

| 2025/2月 | 26,392 | 31,801 |

過去のデータを比較すると、オルカンに比べてS&P500のパフォーマンスが高いです。

S&P500の利回りがオルカンを上回っている理由としては、IT企業と米ハイテク産業の発展などが挙げられます。

米国が世界の経済をけん引している、現在の経済情勢を明示しているとも言えるでしょう。

あくまで過去の市場実績だから、未来の利回りは完全に予想できないワン!

この記事で何度も説明してきましたが、投資の基本は「分散投資」です。

一つの地域、業種に持てる資金全てつぎ込むのではなく、幅広い分野に資金を預けておくと資金を一気に失うリスクを未然に防ぐことができます。

現在、アメリカが世界の経済を引っ張っていることは確かですが、今後20、30年それが続くと断定することは難しいでしょう。

このような国単位のリスクのケアができる点が、S&P500よりオルカンが優秀と呼ばれる理由です。

最新の世界情勢によって構成される国の割合が変わる点でも、オルカンはリスクヘッジできているね!

以下の表の通り、オルカンはS&P500より信託報酬が低く、長期的な運用という点おいてはオルカンに軍配が上がります。

| 銘柄名 | 信託報酬 |

|---|---|

| eMAXIS Slim全世界株式 | 0.05775% |

| eMAXIS Slim米国株式(S&P500) | 0.0814% |

| 楽天VTI(楽天全米株式) | 0.162% |

| 雪だるま(SBI 全世界株式) | 0.0682% |

| たわらノーロード(先進国株式) | 0.09889% |

信託報酬は最近、私たち消費者によく買ってもらえるよう安価競争が続いていて、どのファンドでも値下げが続いています。

それなら、信託報酬をファンド間で比べても誤差範囲じゃない?

しかし、投資信託は長期の運用を前提とした商品です。

ましてやNISAを使って非課税で金融商品から利益を得るのであれば、運用期間は10年、20年、50年と計画をすることも考えられます。

そして長期で運用すればするほど、信託報酬で必要になる金額も大きくなります。

以下は簡易的なシミュレーションの結果です。

管理手数料の違いでどのくらい金額が変わるかシミュレーションしてみましょう。

投資金額100万円、利回り5%で20年間運用すると、

| 信託報酬 | 0.1% | 0.5% |

|---|---|---|

| 20年後の金額(例) | 2,659,145円 | 2,455,467円 |

信託報酬は投資家の利回りから差し引かれ、0.4%の差で約20万円の差が出ます。

シミュレーションからも分かる通り、一見すると微細な違いでも、長年の運用で大きな差が生じます。

長期目線での運用をするなら、細かな信託報酬の違いまで意識してチェックするのが重要です。

総合的に見ると、オルカンがおすすめなんだね!

オルカンがおすすめなのはわかったけど、さっきの「楽天・雪だるま・たわらノーロード」と比べるとオルカンはどんな評価がされているの?

ここからはオルカンを対象に、以下の3つの銘柄を比較していきます。

比較項目は銘柄の性質を測るのによく使用される、以下の4項目に設定しました。

まず最初は信託報酬から比較していきましょう。

割合が低ければ低いほど、長期投資に適しています。

| オルカン | 楽天VTI(全米株式) | |

|---|---|---|

| 信託報酬 | 0.05775% | 0.162% |

こう見ると、楽天VTIよりオルカンのほうが信託報酬が安いです。

ここから長期で運用するには、楽天と比べるとオルカンの方が適していると言えます。

基準価額騰落率は、基準価額がどれだけ変化したかを示す指標です。

騰落率が高い=上がり幅と下がり幅が大きいという解釈です。

つまり、騰落率が大きければ大きいほど資産としてリスクとリターンが高いと言えます。

騰落率は株式の安定性を測る指標だワン!

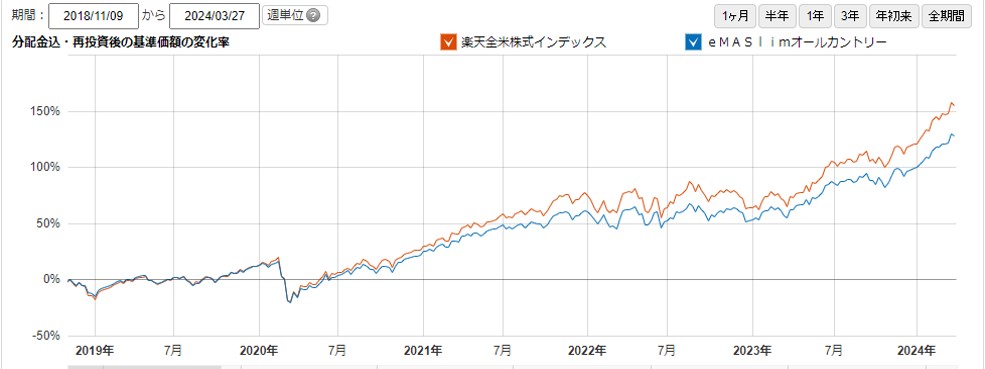

両者どちらとも右肩上がりになっているため、利益が出ていることが読み取れます。

ただし、オルカンよりも楽天VTIの方がパフォーマンスが高いです。

次は、月間積立設定金額ランキング(出典:楽天証券)を見ていきましょう。

月間積立設定金額ランキングは、ドルコスト平均法による積立投資でそのファンドがどれだけ人気かを示す一つの指標となります。

まずはオルカンの人気を確認しましょう。

前回から変わらず堂々の1位にランクイン!

楽天VTIが6位に対して、オルカンはトップを取っています。

2023年にはeMAXIS Slim 米国株式(S&P 500)が1位の時もありました。

ですが、現状は信託報酬の安さや新NISA制度の拡充などもあり、より分散投資ができる全世界株式が追い抜かす形になったと言えます。

実質コスト?それって信託報酬のことじゃないの?

信託報酬も実質コストの一部という点では正しいです。

しかし、実質コストには以下の要素も含まれていることも把握しておきましょう。

投資信託を運用するのにかかる費用のこと。

投資信託の主なコストは以下の3つがあり、一番重要なのは運用管理費用(信託報酬)です。

上記に加え、売買委託手数料やその他費用などを含めたものを実質コストと呼びます。

このように、実質コストは信託報酬だけでなく、様々な料金の合計のことを指しているのです。

なお、その他費用については目論見書には記載はあるものの、具体的な数字は出ていません。

それは実際に運用をしていく中で発生していく費用、つまり予測しづらい費用だということだからです。

じゃあ実質コストは、どこで確認すればいいの??

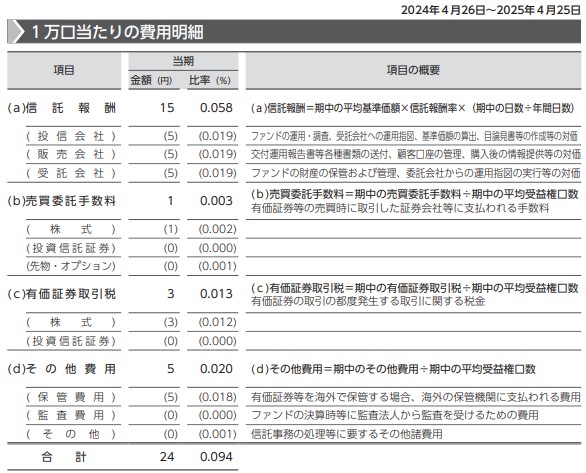

実質コストは各ファンドの運用報告書から確認できます。

まずはオルカンから、赤い丸で囲んだ数値に注目してみましょう。

こちらが実質コストの割合になります。

合計に書いてある0.094%が実質コストです。

皆さんも銘柄選びの際の参考にしてくださいね。

それでは、楽天VTIとオルカンの比較に行きましょう。

| オルカン | 楽天VTI(全米株式)※運用報告書5ページ記載 |

|---|---|

| 0.094% | 0.146% |

どれも0.1%台に抑えられているため、大きな違いは無いと言えます。

| オルカン | 雪だるま(全世界株式) | |

|---|---|---|

| 信託報酬 | 0.05775% | 0.1022%程度 |

こちらも楽天VTIと同様に、信託報酬に0.05%程の差が見られています。

オルカンの信託報酬は依然として安価で安定しています。

楽天VTIと同様に全体的に右肩上がりで、利益が出ていることが伺えます。

しかし、雪だるまよりもオルカンの方がパフォーマンスが高いです。

雪だるまは155位にランクイン。

最早比べるまでもありませんが、オルカン(1位)が人気だということが分かりました。

| オルカン | 雪だるま(全世界株式)※運用報告書7ページ記載 |

|---|---|

| 0.094% | 0.080% |

両者を比較すると、あまり差がないことがわかります。

2024年までは0.06%の差がありましたが、オルカンの実質コストが上がり差が狭まりました。

| オルカン | One-たわらノーロード(先進国株式) | |

|---|---|---|

| 信託報酬 | 0.05775%以内 | 0.09889%以内 |

ここでも、オルカンが優勢になっていますね。たわらノーロードと約0.04%程の差がついています。

信託報酬はやっぱりオルカンが一番なんだね!

騰落率は全体で見ると右肩上がりになっているため、利益が出ていることが伺えます。

ただしオルカンよりもたわらノーロードの方が高いです。

たわらノーロード(先進国株式)は14位にランクイン。

人気度ではオルカンがこの三銘柄に留まらず、積立投資全体で人気ということが分かりますね。

安くて良いものが人気になるのは当然の結果だね!

| オルカン | One-たわらノーロード(先進国株式)※運用報告書7ページ記載 |

|---|---|

| 0.0166% | 0.129% |

たわらノーロードが一番実質コストが高いんだね!

0.1%台の実質コストはeMAXIS Slimシリーズの中でも珍しくはない設定ではありますが、オルカンと比較するとその差は歴然ですよね。

編集部によるファンド比較結果

オルカン>楽天VTI>雪だるま≧たわらノーロード

全体的に見てもオルカンが他商品を圧倒し、信託報酬とランキングの面では4銘柄間で最安値&1位に。

騰落率ではオルカンは他銘柄と大差なく、いずれも安定したリターンを出せています。

実質コストの面ではオルカンと楽天VTIにて大きな違いはなく、両者とも安価な設定です。

総合的に見ても、オルカンが一番コスパがよいワン!

最後にこの記事の重要なポイントをまとめます。

結論、オルカン(eMAXIS Slim全世界株式)は投資初心者にオススメできる商品です。

かぶリッジの結論🔰

eMAXIS Slimは、低コストでまるっと全世界株に投資できるため、特に投資初心者におすすめです。

一方で、分散投資をしているようで実は投資先が偏ってしまっている点や為替リスクについては十分注意が必要です。

本記事紹介した投資商品はあくまで「おすすめ」であって、必ず儲かるということではありません。

投資商品はご自身の判断で購入を決めましょう。そして自分の性格や生活スタイルに合った投資を心掛けましょう。

自分でよく調べて納得して投資するのが大事だワン!

合同会社 Next Meeting 代表取締役|たけぞう

eMAXIS Slimシリーズは資金流入が多く、人気が高い投資信託!

eMAXIS Slimシリーズは業界最低水準の低コストを追求しているため、個人投資家からも非常に人気が高い投資信託です。また、eMAXIS Slimシリーズは全部で16種類ありますが、eMAXIS Slim米国株式(S&P500) と、eMAXIS Slim全世界株式(オール・カントリー)は、特に人気のある商品です。2024年からNISA枠が拡大された影響で、2024年の間でeMAXISSlim全世界株式(オール・カントリー)に2兆3,550億円、eMAXIS Slim米国株式(S&P500)に1兆9,638億円の資金が流入しました。