LINEでも情報をお届けします

・任天堂の株価はなぜ上昇しているんだろう?

・株価はまだまだ上がるかな?

このようなお悩みを解決します。

かぶリッジの結論

任天堂の株価は2024年から2025年にかけて大きく上昇し、一時は上場来高値を更新しました。

Nintendo Switch 2も発売され、投資家の期待が高まる一方で、株価の過熱感を指摘する声もあります。

世界最強クラスのIP(知的財産)を保有し、無借金経営を続ける任天堂の株価は今後も上昇を続けるのでしょうか。

今回は、任天堂の株価の今後の見通しについて詳しく解説します。

スイッチ2への期待で株価が上昇しているけど、まだ上がるか気になるワン!

正しい情報をお伝えするために随時更新を実施しますが、掲載内容には古い情報、誤った情報が含まれることがございます。

また、本記事でご紹介する企業や投資商品はすべて情報提供目的であり、投資を推奨・勧誘する目的はございません。

情報の取捨選択や投資判断は各ユーザー様のご判断・責任にてお願いいたします。

※掲載内容へのご指摘につきましては、お問い合わせフォームより受け付けております。

新たな証券口座の選択肢に!

まずは任天堂の株価の現状が知りたい!

任天堂の株価は2024年後半から急激な上昇トレンドに入り、一時は12,000円台まで上昇しました。

特に2024年12月以降の上昇が顕著で、Nintendo Switch 2発表への期待感が高まったことが主な要因とされています。

現在の株価は11,000円台で推移しており、PER(株価収益率)は40倍を超える高水準となっています。

この水準は7年ぶりの高さであり、株価の過熱感を指摘する専門家も少なくありません。

PER40倍超えは確かに高いけど、成長期待があるからかもしれないワン!

| 指標 | 現在値 | 評価 |

|---|---|---|

| 株価 | 11,200円 | 高水準 |

| PER | 43.4倍 | 割高 |

| PBR | 4.78倍 | やや割高 |

| 配当利回り | 1.15% | 低水準 |

任天堂の株価推移を見ると、2024年後半から急激な上昇トレンドに入っていることが分かります。

この上昇の背景には、主に以下の3つの要因があると考えられます。

Nintendo Switch 2の発売により、世界中で大きな需要が見込まれることが、任天堂株価上昇の最大の要因です。

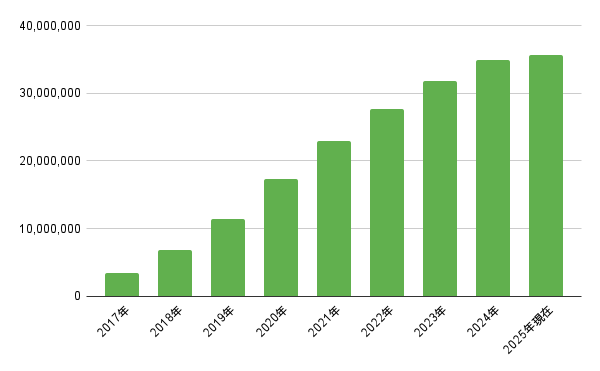

現行のNintendo Switchは2017年の発売以来、全世界で1億5,000万台以上を販売する大ヒット商品となりました。

Nintendo Switch 2は2025年6月5日の発売が正式に発表されており、8年ぶりの新型ハードウェアとして世界中から注目を集めています。

スイッチ2の詳細発表が楽しみだワン!

任天堂switchは8年たった今でも売れ続けている大人気商品ということが分かるね!

| 項目 | Nintendo Switch | Nintendo Switch 2(予想) |

|---|---|---|

| 発売年 | 2017年 | 2025年 |

| 初年度販売台数 | 1,779万台 | 1,500万台 |

| 発売価格 | 32,978円~37,980円 | 49,980円(予想) |

| 画面サイズ | 6.2インチ | 7.9インチ |

IPってどういう意味?

「IP」とは、知的財産(Intellectual Property)の略称です。

知的財産の範囲は、発明、文学や芸術作品、デザイン、ブランド名やロゴ、キャラクターなど多岐にわたります。

創作者や企業は保有するIPを活用してさらなるコンテンツを作ったり、他者にライセンスして収益を得たりすることができます。

その観点で考えると、任天堂はIPの宝庫だね!

任天堂はマリオ、ポケモン、ゼルダなど世界最強クラスのIPを保有しており、これが同社の圧倒的な競争力の源泉となっています。

特に「スーパーマリオ」シリーズは累計販売本数8億本を超える驚異的な記録を持ち、世界中で愛され続けています。

2023年に公開された映画「ザ・スーパーマリオブラザーズ・ムービー」は全世界で13億ドルを超える興行収入を記録し、ゲーム以外でのIP活用の成功例となりました。

これらのIPは他社では絶対に模倣できない、任天堂だけの貴重な資産と言えるでしょう。

ポケモンは世代を超えて愛されているから、これからも売れ続けそうだワン!

Nintendo Switch Onlineなどのサブスクリプションサービスにより、継続的な収益が期待できる点も株価上昇の要因です。

Nintendo Switch Onlineの加入者数は全世界で3,600万人を超えており、月額料金による安定した収益を生み出しています。

従来のハード・ソフト販売モデルに加えて、継続課金による収益モデルを確立したことは大きな変化です。

Nintendo Switch 2でもこのサービスが継続・拡充されることで、より安定した収益基盤の構築が見込まれます。

| 年度 | Switch Online加入者数 | 前年比成長率 |

|---|---|---|

| 2022年 | 3,200万人 | +15% |

| 2023年 | 3,400万人 | +6% |

| 2024年 | 3,600万人 | +6% |

\200万ダウンロード突破/

※PCからアクセスした方は、moomoo証券HPに遷移します。

ここでは、任天堂の事業内容や業績について詳しく見ていきます。

任天堂は家庭用ゲーム機事業を中核とする総合エンターテインメント企業です。

主力のNintendo Switchをはじめとするハードウェアの開発・製造・販売に加え、ゲームソフトの開発も手がけています。

近年はモバイルゲーム事業や映画事業など、IPを活用した事業領域の拡大を積極的に進めています。

ハード・ソフト一体型のビジネスモデルが任天堂の最大の強みです。

ハードとソフトを両方作れる会社は珍しいワン!

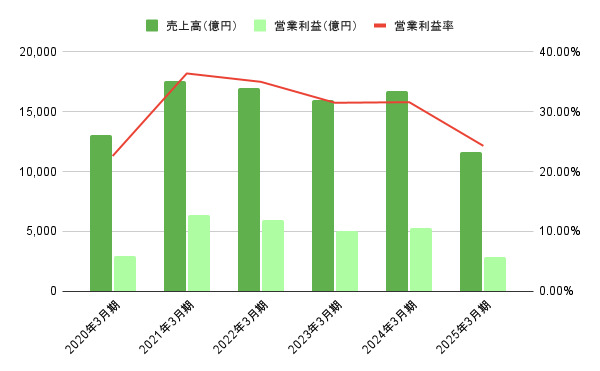

任天堂の業績は2017年のSwitch発売以来、右肩上がりの成長を続けています。

2024年3月期の売上高は1兆6,718億円、営業利益は5,289億円と過去最高水準の業績を記録しました。

営業利益率は29.5%と驚異的な高さを維持しており、高収益体質が確立されています。

ROE(自己資本利益率)も11%と健全な水準を保っており、株主価値の向上に貢献している状況です。

| 年度 | 売上高(億円) | 営業利益(億円) | 営業利益率 |

|---|---|---|---|

| 2020年3月期 | 13,085 | 2,962 | 22.6% |

| 2021年3月期 | 17,589 | 6,406 | 36.4% |

| 2022年3月期 | 16,953 | 5,927 | 35.0% |

| 2023年3月期 | 16,016 | 5,043 | 31.5% |

| 2024年3月期 | 16,718 | 5,289 | 31.6% |

| 2025年3月期 | 11,649 | 2,825 | 24.3% |

ハードとソフトの好循環が高い利益率の理由だワン!

2025年5月8日に発表された任天堂の通期決算について詳しく分析してみましょう。

2025年3月期の売上高は1兆1,649億円(前期比30.3%減)となり、Nintendo Switch 2発売前の調整期の影響が顕著に表れました。

Nintendo Switchハードウェアの販売台数は1,080万台(前期比31.2%減)、ソフトウェア販売本数は1億5,541万本(前期比22.2%減)と、いずれも前期を下回りました。

スイッチ2の発売前は一時的に売上が落ち込むのは仕方ないね!

しかし、発売から8年目のプラットフォームとしては堅調な販売状況を維持しており、ユーザー基盤の底堅さを示しています。

当期のミリオンセラータイトルは24タイトル(自社15本、ソフトメーカー9本)を記録し、ソフトウェアの質の高さも維持されました。

| 項目 | 2024年3月期 | 2025年3月期 | 前期比 |

|---|---|---|---|

| 売上高 | 1兆6,718億円 | 1兆1,649億円 | △30.3% |

| 営業利益 | 5,289億円 | 2,825億円 | △46.6% |

| 営業利益率 | 31.6% | 24.3% | △7.3pt |

| 当期純利益 | 4,906億円 | 2,788億円 | △43.2% |

売上高の減少により営業利益は2,825億円(前期比46.6%減)となりましたが、営業利益率24.3%という高収益体質は維持されています。

売上総利益率は61.0%(前期比+3.9ポイント)と向上しており、デジタル売上高比率の上昇や製品構成の改善が寄与しました。

デジタル売上高の中にはswitch onlineなど継続して収益を期待できるものが入っているよ!

研究開発費は1,437億円(前期比+4.4%)と増加しており、Nintendo Switch 2やその他の新技術開発への投資が積極的に行われています。

一方、広告宣伝費は865億円(前期比17.0%減)と抑制されており、Nintendo Switch 2発売に向けた費用配分の最適化が図られています。

| 利益指標 | 2024年3月期 | 2025年3月期 | 前期比 |

|---|---|---|---|

| 売上総利益率 | 57.1% | 61.0% | +3.9pt |

| 営業利益率 | 31.6% | 24.3% | △7.3pt |

| 当期純利益率 | 29.3% | 23.9% | △5.4pt |

| ROE | 20.1% | 10.5% | △9.6pt |

現金及び現金同等物は1兆5,862億円に達し、前期末から1,019億円増加しました。これは有価証券の売却・償還による収入が大きく寄与しています。

総資産は3兆3,985億円(前期比+2,471億円)、自己資本比率は80.2%と極めて健全な財務状況を維持しています。

現金が1.5兆円もあるなんて、安心感が違うワン!

有利子負債はほぼゼロの実質無借金経営を継続しており、Nintendo Switch 2の大規模投資や将来的な事業拡大に向けた十分な資金余力があります。

棚卸資産は4,864億円(前期比+3,304億円)と大幅に増加しており、Nintendo Switch 2発売に向けた在庫積み増しが進んでいることが分かります。

| 財務指標 | 2024年3月期 | 2025年3月期 | 前期比 |

|---|---|---|---|

| 総資産 | 3兆1,514億円 | 3兆3,985億円 | +2,471億円 |

| 現金及び現金同等物 | 1兆4,843億円 | 1兆5,862億円 | +1,019億円 |

| 自己資本比率 | 82.6% | 80.2% | △2.4pt |

| 棚卸資産 | 1,560億円 | 4,864億円 | +3,304億円 |

任天堂の強みを日本のゲーム企業や世界のゲーム企業と比較してみましょう。

任天堂の最大の強みの一つは、無借金経営による極めて強固な財務基盤です。

2025年3月期末時点で現金・預金は1兆5,000億円を超えており、有利子負債はほぼゼロの状態を維持しています。

自己資本比率は80%を超える高水準で、財務の安定性は業界トップクラスと言えるでしょう。

ゲーム業界は変動が大きい業界ですが、任天堂の財務基盤なら安心して投資できると考えられます。

| 企業 | 自己資本比率 | 現金保有額 | 有利子負債 |

|---|---|---|---|

| 任天堂 | 80.2% | 1兆5,000億円 | ほぼゼロ |

| ソニーG | 23.2% | 3兆円 | 4兆円 |

| カプコン | 72.3% | 1,500億円 | 50億円 |

ソニーは銀行業を持っているため、一概に比較できるわけではないワン!

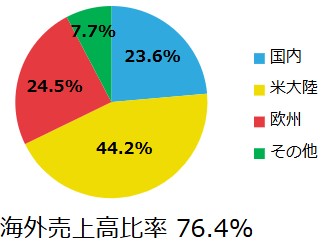

任天堂の海外売上比率は約7割を占めており、グローバル企業としての性格が強い特徴があります。

特に北米市場での売上が全体の約40%を占めており、米国市場での成功が業績に大きく影響します。

欧州市場も約25%を占めており、日本市場への依存度が低いことがリスク分散効果をもたらしています。

一方で、為替変動の影響を受けやすいという側面もあり、円高局面では業績にマイナス影響が生じる可能性があります。

任天堂の最も重要な競争優位性は、ハードウェアとソフトウェアの完全統合にあります。

これは海外の競合企業と比較しても非常に稀有な特徴です。

| 企業 | ハードウェア | ソフトウェア | 統合レベル |

|---|---|---|---|

| 任天堂 | 自社開発 | 自社開発 | ★★★★★ |

| Sony(PlayStation) | 自社開発 | スタジオ買収 | ★★★★☆ |

| Microsoft(Xbox) | 自社開発 | PC互換重視 | ★★★☆☆ |

| Valve(Steam Deck) | 比較的新参 | 配信プラットフォーム | ★★☆☆☆ |

一方、海外の競合企業は以下のような特徴があります:

任天堂らしい高品質なユニークなゲームをハードとソフト一体で作ってるよ!

任天堂の自社IP(知的財産)の強さは、他の追随を許さない圧倒的な競争優位性です。

| 企業 | 代表的IP | IP展開力 | 継続性 |

|---|---|---|---|

| 任天堂 | マリオ、ゼルダ、ポケモン | ゲーム・映画・テーマパーク | 40年以上 |

| Sony | God of War、Spider-Man | 主にゲーム中心 | 10-20年 |

| EA | FIFA、Madden NFL | スポーツライセンス依存 | ライセンス次第 |

| Take-Two | Grand Theft Auto | 主にゲーム | 25年程度 |

マリオ、ゼルダ、ポケモンなどは単なるゲームキャラクターを超えた文化的アイコンとなっており、映画「ザ・スーパーマリオブラザーズ・ムービー」の世界的成功が示すように、ゲーム以外の分野でも収益化が可能です。

これらのIPは世代を超えて愛され続ける普遍性を持っており、他社では代替不可能な資産となっています。

ポケモンは世界のIP売上ランキング1位で13兆円以上の金額が動いているよ!

競合の多くがコアゲーマー向けに特化する中、任天堂は「ファミリーエンターテインメント」を重視した戦略で差別化を図っています。

| 企業 | 主要ターゲット | 年齢層 | 市場規模 |

|---|---|---|---|

| 任天堂 | ファミリー全体 | 3歳〜99歳 | ★★★★★ |

| Sony(PlayStation) | コアゲーマー | 主に18-35歳 | ★★★☆☆ |

| Microsoft(Xbox) | コアゲーマー・FPS愛好者 | 主に16-40歳 | ★★★☆☆ |

| PC系(Steam等) | PCゲーマー | 主に20-45歳 | ★★☆☆☆ |

「誰でも楽しめるゲーム」というコンセプトにより、ゲームに馴染みのない層も取り込むことで、より大きな市場を開拓しています。

この戦略により、Nintendo Switchは1億5,000万台以上という驚異的な販売数を記録し、PlayStation 2に次ぐ歴代2位のコンソール販売台数を達成しています。

小学生の時から任天堂のゲームをやっている子が多いね!

このように、任天堂は競合他社では真似の難しい独自のポジションを確立し続けており、投資家にとって長期的な成長性と安定性を兼ね備えた魅力的な投資対象といえるでしょう。

2025年6月5日発売予定のNintendo Switch 2について、決算説明会で詳細な販売計画と機能が明らかになりました。

単なるスペックアップではなく、新たなゲーム体験を提供する革新的な機能が多数搭載されています。

Nintendo Switch 2の初年度目標1,500万台。

これは初代スイッチが約10ヶ月で達成した数字と同レベルで、任天堂の慎重姿勢がうかがえます。

ソフトウェアは4,500万本の販売を見込んでおり、ハードウェアに同梱するソフトを含めると5,200万本を超える計画となります。

価格はNintendo Switchより高く設定されており、早期普及にはハードルがあると任天堂自身も認識しています。

しかし、日本のニンテンドーストアでの抽選には2週間で220万件もの応募が殺到しており、需要の高さは明らかです。

応募2週間で少なくとも1億円の売上があるよ!

| 項目 | Nintendo Switch 2 | Nintendo Switch(参考) |

|---|---|---|

| 初年度ハード販売予想 | 1,500万台 | 1,779万台(実績) |

| 初年度ソフト販売予想 | 4,500万本 | 5,370万本(実績) |

| 発売価格(日本) | 49,980円 | 32,978円 |

| 同梱ソフト含む予想 | 5,200万本超 | – |

7.9インチの大画面ディスプレイにより、より没入感のあるゲーム体験が可能になります。これは従来の6.2インチから大幅にサイズアップしています。

新しいJoy-Con 2はマグネット式になり、マウス操作が可能になるなど、従来にない操作性を実現しています。

処理速度とグラフィック性能も大幅に向上しており、『マリオカート ワールド』や『ドンキーコング バナンザ』など、Nintendo Switchでは実現できなかった新しい遊びが提案されています。

Nintendo Switch との後方互換性も確保されており、既存のゲームライブラリをそのまま活用できます。

Nintendo Switch 2では「ゲームチャット」機能が追加され、Joy-Con 2のCボタンを押すだけで、離れた場所のフレンドとボイスチャットやビデオチャットができます。

「おすそわけ通信」により、1人がソフトを持っていれば他の人のNintendo Switch 2やNintendo Switchにソフトをおすそわけして一緒に遊べます。

「バーチャルゲームカード」機能では、ダウンロードソフトをパッケージソフトのように管理でき、ファミリー間でのソフト貸し出しも可能になります。

これらの機能により、Nintendo Switch 2は単なるゲーム機を超えたコミュニケーション・プラットフォームとしての性格を強めています。

ゲームチャットで友達と話しながらゲームできるなんて楽しそうだワン!

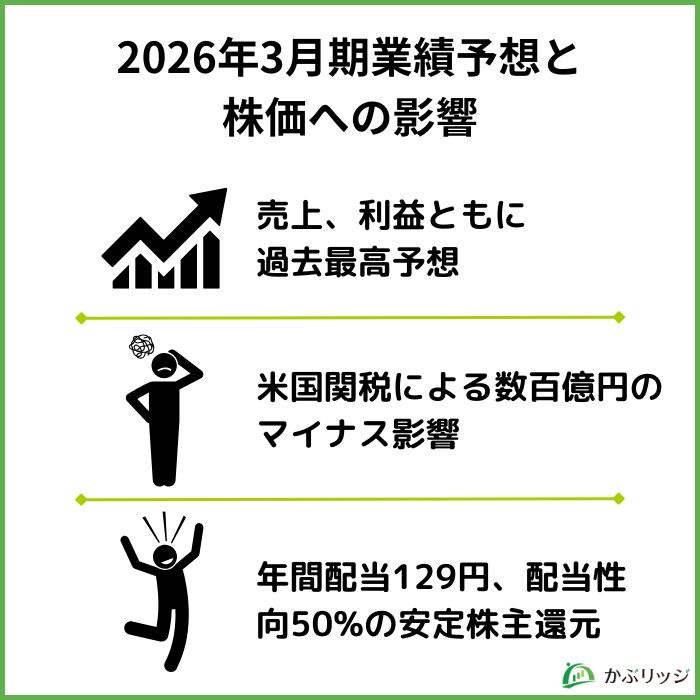

Nintendo Switch 2効果により、2026年3月期は過去最高の業績が予想されています。

一方で、関税リスクや競合激化など、株価に影響する要因も複数存在します。

2026年3月期の業績予想は売上高1兆9,000億円(前期比+63.1%)、営業利益3,200億円(前期比+13.3%)と、いずれも過去最高を更新する見通しです。

この大幅な増収は、Nintendo Switch 2(1,500万台)とNintendo Switch(450万台)を合わせたハード販売1,950万台によるものです。

ソフトウェア販売本数は、Nintendo Switch 2が4,500万本、Nintendo Switchが1億500万本の合計1億5,000万本を予想しています。

営業利益率は16.8%と前期(24.3%)から低下する見込みですが、これはNintendo Switch 2の粗利率が低いことと、売上高全体に占めるハード売上高の割合が上昇することが要因です。

| 項目 | 2025年3月期実績 | 2026年3月期予想 | 前期比 |

|---|---|---|---|

| 売上高 | 1兆1,649億円 | 1兆9,000億円 | +63.1% |

| 営業利益 | 2,825億円 | 3,200億円 | +13.3% |

| 営業利益率 | 24.3% | 16.8% | △7.5pt |

| 当期純利益 | 2,788億円 | 3,000億円 | +7.6% |

米国の関税措置により、数百億円程度のマイナス影響が業績予想に織り込まれています。

関税率は日本・ベトナム・カンボジアに対して10%、中国に対して145%と設定されており、任天堂は北米向けハードウェアをベトナム中心に生産することで影響を最小化しています。

パッケージソフトについては関税対象外品目に該当するため、関税の影響は受けません。

任天堂は関税の前提条件が変わった場合、市場環境を考慮した価格調整を検討するとしていますが、新ハードウェア発売年という特殊事情を踏まえ、プラットフォームの勢い維持を優先する方針です。

| 生産地域 | 関税率 | 対応策 |

|---|---|---|

| 日本 | 10% | – |

| ベトナム | 10% | 北米向け生産中心 |

| カンボジア | 10% | – |

| 中国 | 145% | 生産比率の調整 |

関税について織り込み済みの業績予想だから安心だワン!

2026年3月期の年間配当予想は129円(前期120円から+9円)となり、増配の方針です。

任天堂の配当政策は、連結営業利益の33%を配当金総額の基準とするか、連結配当性向50%を基準とするかのいずれか高い方を採用しています。

配当性向50%を維持しており、利益成長に連動した安定的な株主還元が期待できます。

配当性向50%を維持してくれるのは株主として嬉しいワン!

内部留保資金は、新技術研究、新商品開発、生産体制拡充、広告宣伝強化、自己株式買入れなどに有効活用される予定です。

| 年度 | 年間配当 | 配当性向 | 配当利回り |

|---|---|---|---|

| 2024年3月期 | 211円 | 50.1% | 1.89% |

| 2025年3月期 | 120円 | 50.1% | 1.07% |

| 2026年3月期(予想) | 129円 | 50.1% | 1.15% |

任天堂の株価動向と配当政策について、時期別の投資戦略と共に詳しく解説します。

Nintendo Switch 2の発表を控えた2025年、投資家が知っておくべき重要なポイントを時間軸別に整理しました。

Nintendo Switch 2への期待により株価が上昇している一方で、PER43.2倍という割高水準が調整リスクを高めています。

PER40倍超えは確かに高いワン!発表後の動きに注意が必要だワン!

現在の株価水準は過去7年間で最高のバリュエーションとなっており、期待先行による価格形成が顕著に表れています。

Switch 2の正式発表後は、一時的な利益確定売りによる調整局面が予想されるでしょう。

| バリュエーション指標 | 現在値(2025年5月) | 5年平均 | 投資判断 |

|---|---|---|---|

| PER(株価収益率) | 43.2倍 | 28.5倍 | 割高(要注意) |

| PBR(株価純資産倍率) | 4.78倍 | 3.2倍 | やや割高 |

| 配当利回り | 1.15% | 1.8% | 低水準 |

| ROE(自己資本利益率) | 10.5% | 15.2% | 収益効率低下 |

スイッチ2発売が公開された2024年度は業績が落ち込むのも当たり前だよね…。

任天堂の伝統的に保守的な業績予想は、中期的な株価上昇の材料となる可能性が高いでしょう。

過去の実績を見ると、会社予想を上回る決算発表が株価押し上げの原動力となってきました。

一方で、トランプ政権の関税政策により、米国市場でのゲーム機価格上昇リスクが懸念材料として浮上しています。

任天堂は関税による数百億円レベルのマイナス影響を想定しており、これが2025年度業績の下押し要因となる可能性があります。

中期的には、関税影響の具体化と対応策の効果が株価動向を左右すると予想されます。

任天堂は過去にも為替変動や貿易摩擦を乗り越えてきた実績があり、生産地変更や価格戦略の見直しなどの対応策が功を奏する可能性が高いと考えられます。

関税の影響は心配だけど、任天堂の対応力に期待したいワン!

任天堂の長期的な成長戦略の核となるのが、強力なIPを活用した事業領域の拡大です。

ゲーム事業に依存しない収益源の確立により、事業ポートフォリオの多様化が着実に進んでいます。

2023年公開の「ザ・スーパーマリオブラザーズ・ムービー」の世界興収13億ドルという大成功は、任天堂IPのポテンシャルの高さを実証しました。

この成功を受けて、「ゼルダの伝説」実写映画の2027年公開も決定しており、映画事業の本格展開が期待されます。

また、大阪のユニバーサル・スタジオ・ジャパンの「スーパー・ニンテンドー・ワールド」の成功により、テーマパーク事業の世界展開も現実味を帯びています。

長期投資家にとっては、任天堂のブランド価値向上とグローバル展開が最大の投資魅力となります。

ディズニーのようなエンターテインメント・コングロマリットへの進化により、株式の投資価値は一段と高まると予想されます。

IP事業の拡大で、任天堂がもっと大きな会社になりそうだワン!長期投資には魅力的だワン!

200万ダウンロード突破

口座開設&入金で10万円相当の米国株が必ずもらえる!

AIチャート予測など機能充実!

\アプリDL&口座開設はこちら/

※PCからアクセスした方は、moomoo証券HPに遷移します。

任天堂への投資を検討する際には、以下のリスク要因も十分に考慮する必要があります。

高い成長期待の一方で、潜在的なリスクも存在することを理解しておきましょう。

ゲーム機は5〜8年のサイクルで世代交代を繰り返すため、業績の大きな変動は避けられません。

Nintendo Switch 2の成功は確実視されていますが、発売から数年後の販売ペース鈍化や、次世代機開発への投資負担は必ず発生します。

また、競合他社の新技術や革新的なゲームプラットフォームの登場により、市場シェアを奪われるリスクも存在します。

特に、クラウドゲーミングやVR/AR技術の急速な進歩は、従来のゲーム機の概念を根本的に変える可能性があります。

海外売上高比率76.4%の任天堂にとって、為替変動の影響は極めて大きくなります。

2026年3月期の業績予想は1ドル=140円、1ユーロ=155円を前提としており、実際の為替レートがこれを大きく下回った場合には業績下振れリスクがあります。

また、米国の関税政策の変更により、数百億円規模の追加コスト負担が発生する可能性があります。任天堂は価格転嫁を基本方針としていますが、新ハード発売年という特殊事情により、即座の価格調整は困難な状況です。

| リスク要因 | 影響度 | 対応策 |

|---|---|---|

| 為替変動 | 大 | 為替ヘッジ、価格調整 |

| 関税政策 | 中 | 生産地変更、価格転嫁 |

| 競合激化 | 中 | 技術革新、IP強化 |

| 市場成熟化 | 小 | 新市場開拓、事業多角化 |

任天堂の収益はマリオ、ポケモン、ゼルダなどの主要IPに大きく依存しています。

これらのIPは強力な競争優位性を持つ一方で、新作の出来栄えが期待を下回った場合の影響も大きくなります。

また、ゲーム業界は「ヒット・オア・ミス」の世界であり、新規IPの育成に時間がかかるという課題もあります。

任天堂は映画やテーマパークなどへのIP展開でリスク分散を図っていますが、ゲーム事業の成功が全ての前提となっている点には注意が必要です。

リスクはあるけど、任天堂のIPの強さは他社には真似できないワン!

ここでは、当社所属のアナリスト森本氏にも、任天堂(7974)の将来性についての見解を聞いてみました。

※参考情報として提供しており、特定の投資を推奨するものではありません。投資判断はご自身の責任で行ってください。

任天堂は Nintendo Switch 2効果により、中長期的な成長が期待できる優良銘柄と判断されます。

2026年3月期の業績予想(売上高1.9兆円、営業利益3,200億円)は過去最高水準であり、新ハードの成功による大幅な業績改善が見込まれています。

現金1兆5,000億円の潤沢な資金と無借金経営による財務安定性、世界最強クラスのIPポートフォリオ、そして継続課金モデルの確立など、競争優位性は極めて高いレベルにあります。

一方で、PER40倍超の高バリュエーションや関税リスクなど、短期的な調整要因も存在するため、長期的な視点での投資判断が重要です。

かぶリッジの結論

Nintendo Switch 2の発売により新たな成長サイクルに入る任天堂は、ゲーム業界のリーディングカンパニーとして今後も高い成長が期待されます。

投資を検討される方は、短期的な株価変動に惑わされることなく、同社の長期的な成長ポテンシャルに注目して投資判断を行うことをお勧めします。

任天堂の長期的な成長力は本当に魅力的だワン!スイッチ2も楽しみだワン!

森本 章|株式会社インベストメントブリッジ 日本証券アナリスト協会 認定アナリスト

任天堂(7974)は「マリオ」などの安定したIP(知的財産)を武器として、自社のハードウェアの普及を促進できることが大きな強みです。

例えばソニーグループ(6758)のプレイステーションは自社で強力なIPを保有せず、どちらかといえば他社のゲームソフトを広く活用させています。こうした構造に加えて、途上国においては所得増に伴いゲームの普及が進むことが考えられる。このため、高い売上成長は今後も継続し、利益率も高い水準を保つことができるのではないでしょうか。

ただし、バリュエーションもそれなりに高く、PERは会社予想ベースで50倍、アナリストコンセンサスをベースにしても40倍に達し、日経平均の18倍と比較してもかなり高い水準です。ここには高成長に加えて人気という側面もあるでしょう。それだけに投資のタイミングは難しいと言わざるを得ません。

為替動向にも注意が必要で、同社は多額の外貨預金を有しており、為替差益・差損は毎期営業外収益・費用に跳ね返りは注視。逆手に取って、急速に円高になった際に検討するのも有効な手段かもしれません。

話は変わりますが、京都フィナンシャルグループ(5844)は任天堂の大株主で、京都FGは任天堂だけでなく、村田製作所(6981)やニデック(6594)など京都の有力企業の大株主でもあり、任天堂を含めた京都の企業をベンチマークしても面白いかもしれません。