LINEでも情報をお届けします

🔰かぶリッジの結論

その株価が高すぎないか、安すぎないか、どうやって判断するのだろう?

株式投資をする際には、できるだけ安い株価で買って、高い株価で売りたいですよね。

しかし、企業によって株価は100円だったり、1,000円だったりとかなり異なるので、どう比べたらいいか分からない方も多いかと思います。

そんな時、多くの投資家が利用しているのが財務状況や株価に関連した様々な指標です。

この記事では、「株を買う時の指標」として必ず知っておきたい株価指標をわかりやすく解説します。

▼音声で聞くには

【申込受付中】

投資家向けYouTubeセミナー

📅 2026年3月3日(火)19:00~20:00

📍 YouTube Live(無料)

\ 今後の投資戦略の参考に/

指標を活用することで企業の収益性や安全性を測定でき、投資判断やリスク評価を客観的かつ効果的に行うことができます。

今回は株を買う時に特に注目すべき指標について「会社の価値・経営状態を示す指標」と「株価にかかわる指標」に分けて解説します。

株価は市場の需給によって決まります。

まずは、会社の価値・経営状態を示す指標であるROEとROAについて説明していきます。

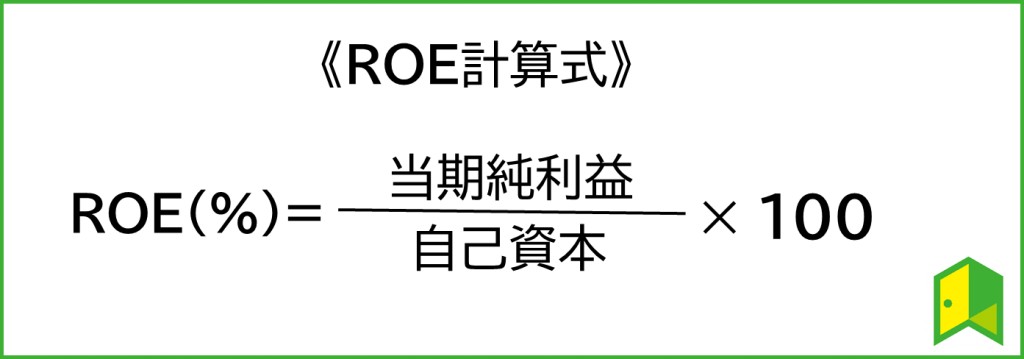

ROE(Return on Equity)とは自己資本利益率のことで、自己資本(純資産)に対してどれだけの利益(当期純利益)が生まれたかを示す指標です。

※自己資本=株主からの出資金+今まで貯めてきた利益

投資家はROEを見ることで、自身がその企業に投資した場合、そのお金を活用して企業がいかに効率的に利益を稼ぎ出すことが出来るかを判断できます。

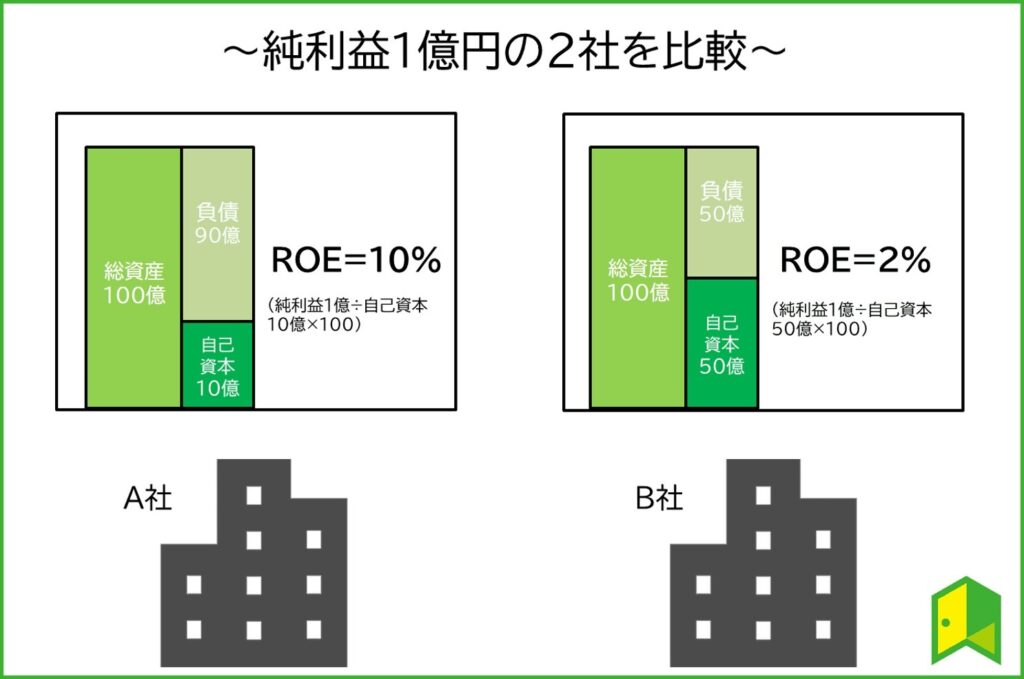

純利益1億円の2つの会社を比較してみましょう。

負債額と自己資本額の割合が違うね…!

A社は自己資本金が10憶のため、純利益1億円÷自己資本金10億円=ROE10%となります。

一方のB社の自己資本は50億円のため、純利益1億円÷自己資本50億円=ROE2%となります。

この場合、B社よりもA社の方がROEが高いため、投資家は「A社の方が効率的に利益を出せる」と判断するのです。

近年、業種を超えて比較できるROEを特に重視する投資家が増えており、多くの日本企業もROEを上げるための努力をしています。

日本企業はROE10%台へ向けて努力をしていますが、まだまだ世界、特にアメリカ企業に比べると水準は低いですね。

| 国(株価指標) | ROE15%以上 |

|---|---|

| 日本 (TOPIX500) | 19% |

| 米国 (S&P500) | 61% |

| 欧州 (STOXX600) | 49% |

投資判断をする際には、ROEが10~20%以上ある企業を狙ってみるのも良いかもしれないワン!

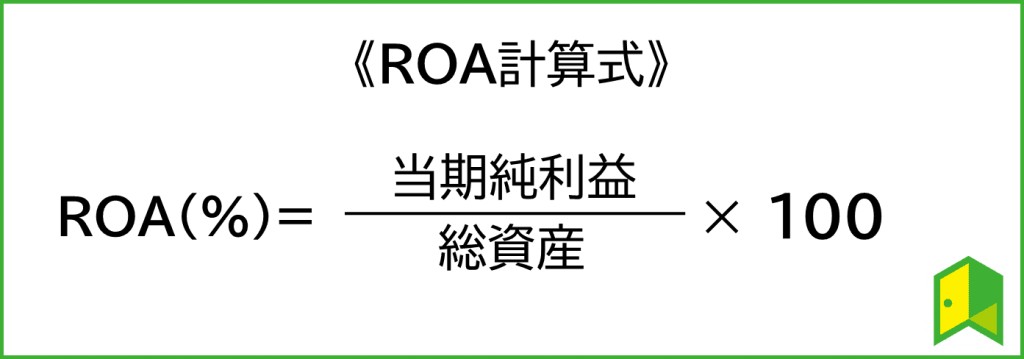

ROA(Return on Assets)とは総資産利益率のことです。ROEの自己資本の部分が総資産に変わったものと言えます。

企業は株主資本のみでなく、銀行や債券で調達した負債からの資金も事業活動に使います。

ROAを求めることで、自己資本と負債の合計である総資産を活用して、いかに効率的に利益を稼ぎ出すことが出来たかを知ることができます。

それでは、株価の割安感を示すPBR・PERの計算を見ていきましょう。

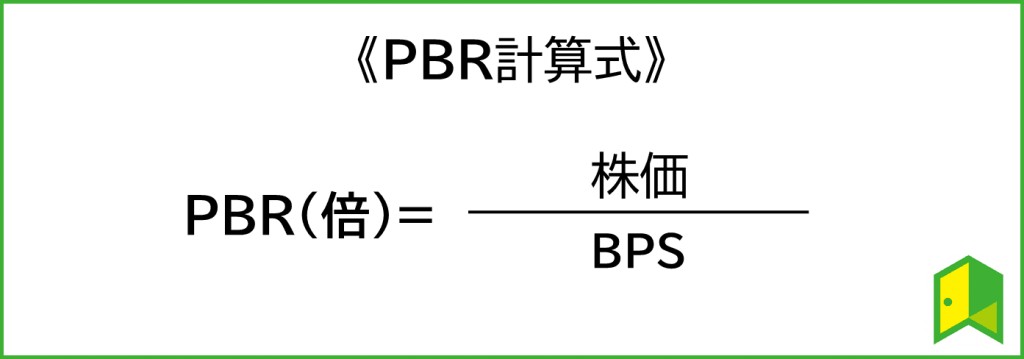

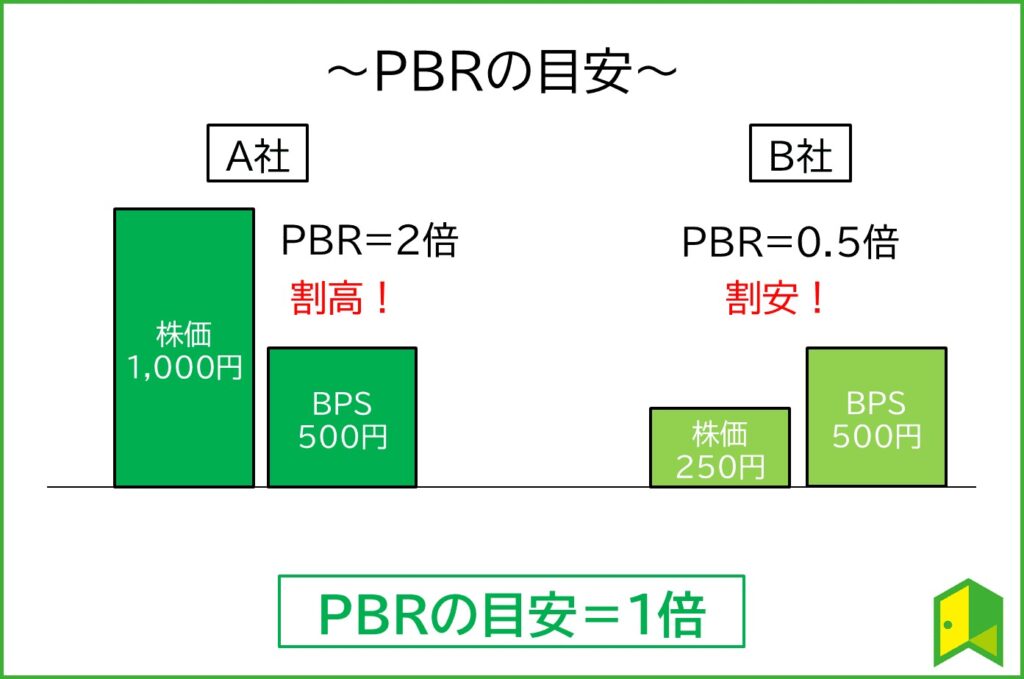

PBR(Price Book-value Ratio)とは株価純資産倍率のことで、会社の1株当たり純資産(BPS)に対して株価は割安か、割高かを測ることが出来る指標です。

例えば、株価が1,000円の会社のBPSが500円だった場合、あなたは500円分の純資産しか持たない株式に対して1,000円という2倍のお金を払っていることになります。

これは、PBRだけの観点で考えると割高(売り時)になります。

逆に、PBRが1倍以下の株式の場合は、500円分の純資産を持つ株式をそれ以下の値段で買えてしまうので、割安(買い時)ということになります。

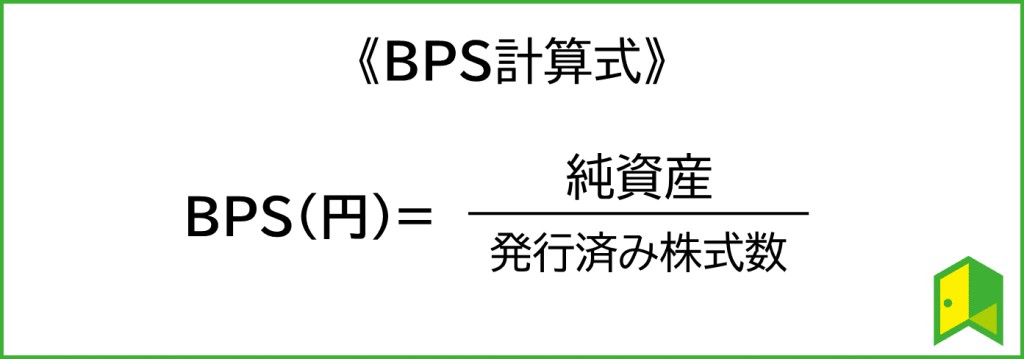

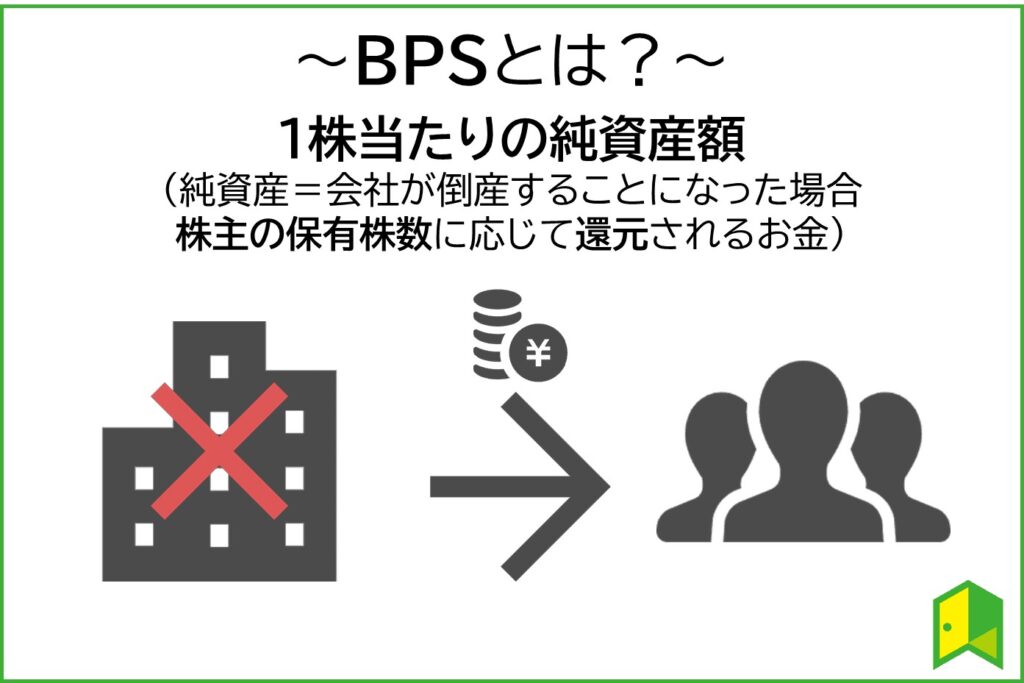

BPS(Book-value Per Share)は1株当たり純資産のことで、会社が1株に対してどれほどの純資産を持っているかを示します。

BPSの推移を見ることで、その会社の安定性を判断することが出来ます。

純資産は、もしも会社が解散(倒産)することになった場合に、株主の保有株数に応じて還元されるものなので、BPSが以前よりも高くなっている会社ほど安定性は高まっていると考えられます。

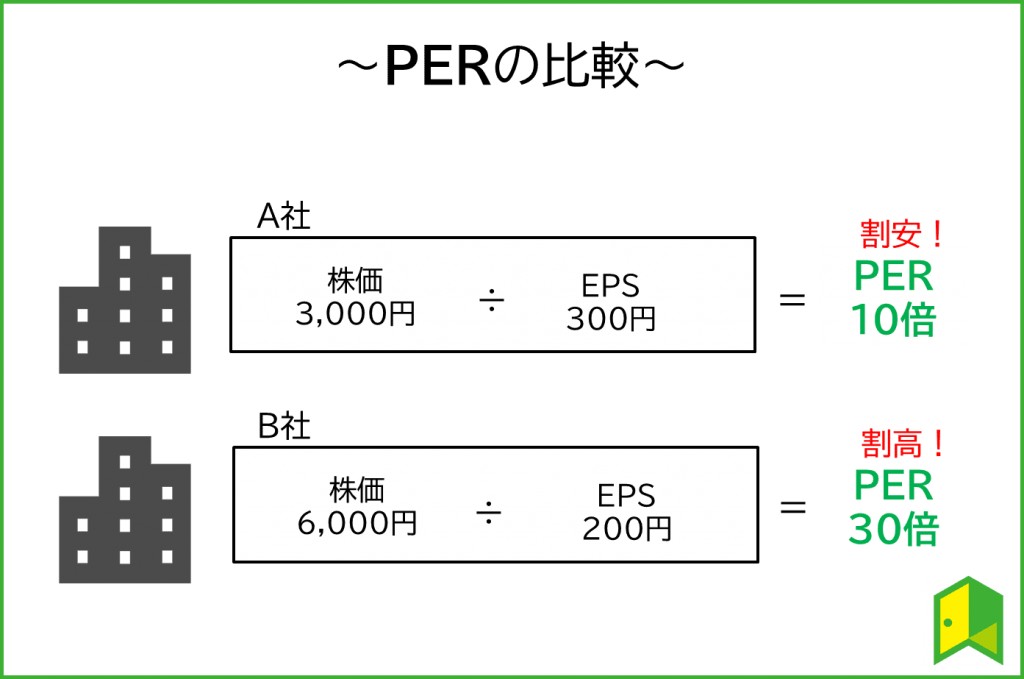

PER(Price Earnings Ratio)とは株価収益率のことで、株価が1株当たり利益(EPS)に対して割安か、割高かを知る指標になります。

例えば、EPSが300円のA社の株価が3,000円だった場合、PERは10倍となります。

仮に同業他社のB社のPERが30倍だった場合、A社の株式は割安(買い時)ということになります。

このようにPERは同じ業種間など、投資先を比較する際に使われることが多いので、PER何倍が適正といったものはありません。

また、成長スピードが速い会社は利益がまだ少ない場合でも株式が人気(株価が高い)なことが多いため、PERが高くなる傾向があります。

要するに、PERは企業の将来に対する投資家の期待値を反映しているといえましょう。

しかし、PERが何百倍にもなってしまう場合は、過度な投資家の期待感から株式が買われすぎていて割高の可能性があります。

突然の失望売りが起きて、株価が落ちるということがありますので、注意が必要です。

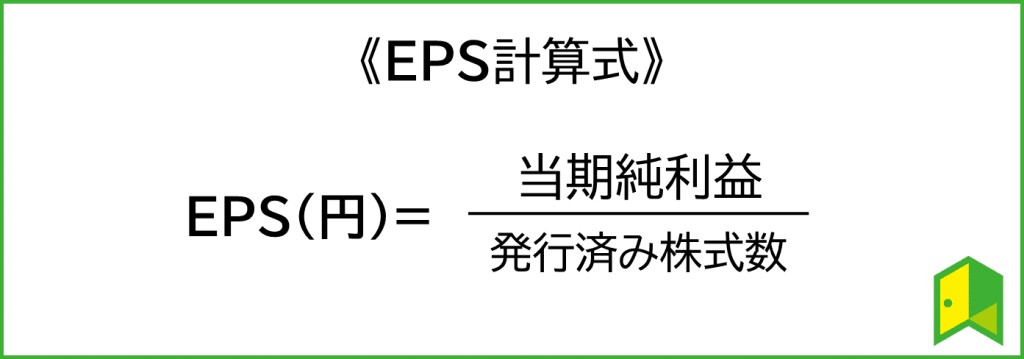

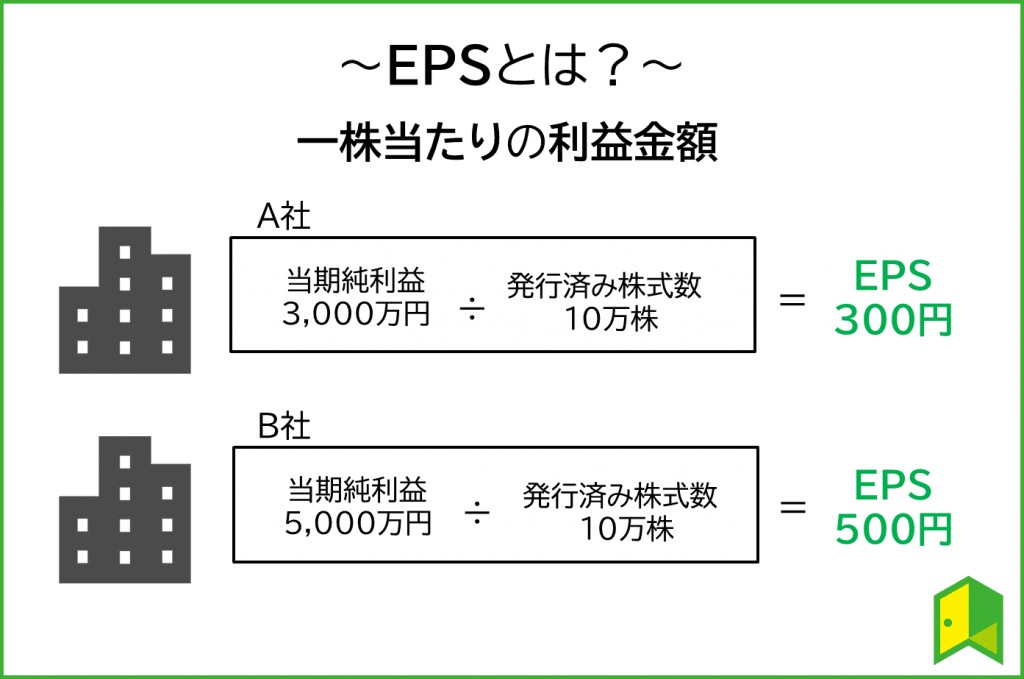

EPS(Earnings Per Share)とは1株当たり利益のことで、1株当たりどれほどの利益を稼いでいるのかを知るためのものです。

EPSの値が高い企業ほど収益性が高く、投資家にとって魅力的な投資先と判断されることが多くなっています。

純利益を用いて計算するのは、純利益が株主への配当の原資となるためです。

当期純利益がどれだけ大きい企業でも、発行済み株式も多ければ1株当たりの利益は小さくなるんだね!

EPSを求める際には、原則として当期純利益などの実績値を用いますが、株価は会社の将来の業績を予想して動くため、投資判断では来期などの予想EPSも重視されます。

そのため、一般的に株価とEPS(特に予想EPS)の推移には強い相関があります。

以上の6つの指標は、株式投資をする際に必ずといっていいほど出てくる指標(用語)です。

しかし、株式を選ぶ際には、これらの指標だけでなく事業内容や成長性も考慮する必要があります。

練られた事業内容や、社会に提供する価値が大きい企業は、おのずと株価も上がっていくことが多いです。

ぜひ、ROEやPBR、PERなども参考にしながら、このような魅力的な企業を発見してくださいね!

🔰かぶリッジの結論