LINEでも情報をお届けします

ランドの株価はどうしてこんなに安いの?

上場廃止のリスクはあるのかな?

今後の株価はどうなる?

このようなお悩みを解決します。

🔰かぶリッジの結論

東証スタンダード市場に上場するランド(8918)は、不動産開発におけるファーストステージの事業を主力としています。

不動産開発の中でも事業用地の取得に伴う権利関係の調整や開発許可等の各種許認可の取得により案件を仕上げ、すぐにでも着工できる状態にすること

そんな同社は、1株8円~10円という超低位株として投資家の注目を集めています。

本記事では、ランドの株価が安い4つの理由と業績分析、さらに今後化ける可能性について徹底解説します。

100株買っても1,000円以下という驚きの安さだワン!

超低位株ならではのリスクと魅力を理解して、投資判断の参考にしていきましょう。

正しい情報をお伝えするために随時更新を実施しますが、掲載内容には古い情報、誤った情報が含まれることがございます。

また、本記事でご紹介する企業や投資商品はすべて情報提供目的であり、投資を推奨・勧誘する目的はございません。

情報の取捨選択や投資判断は各ユーザー様のご判断・責任にてお願いいたします。

※掲載内容へのご指摘につきましては、お問い合わせフォームより受け付けております。

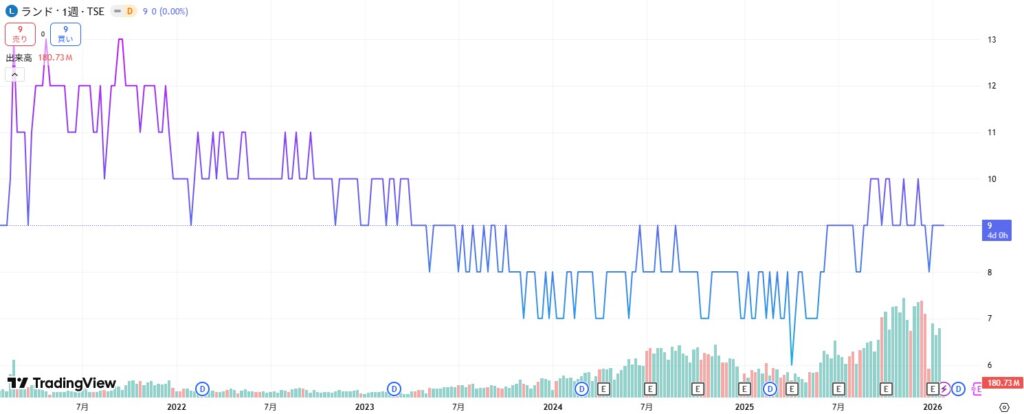

まずはランドの株価の推移を見ていきましょう。

直近5年間の株価の推移を示したものですが、6~13円を推移しており、最近も8円~10円に落ち着いています。

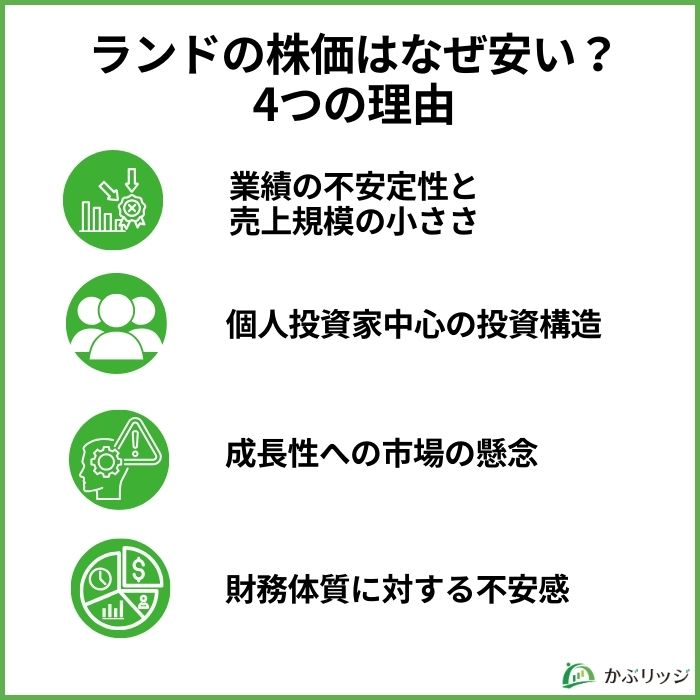

ランドの株価が1株8円~10円という超低位株になっている背景には、複数の構造的な要因があります。

多くの投資家が同社の株式を敬遠する理由として、業績の不安定性や流動性の問題が挙げられるでしょう。

これらの要因が複合的に作用して今の株価水準が形成されているのかな…

以下で、ランドの株価が安い4つの主要な理由を詳しく分析していきます。

ランドの株価が安い最大の要因は、プロジェクトベースによる業績変動の激しさと事業規模の小ささにあります。

同社の主力事業である不動産開発のファーストステージは、案件の受注タイミングによって売上が大きく左右される構造です。

年間売上が数億円レベルという規模の小ささも、機関投資家の投資対象から外れる要因となっています。

| 年度 | 売上高(百万円) | 営業利益(百万円) |

|---|---|---|

| 2022年2月期 | 3,026 | 1,444 |

| 2023年2月期 | 4,102 | 1,293 |

| 2024年2月期 | 2,101 | 230 |

| 2025年2月期 | 5,092 | 977 |

| 2026年2月期(予想) | 4,090 | 800 |

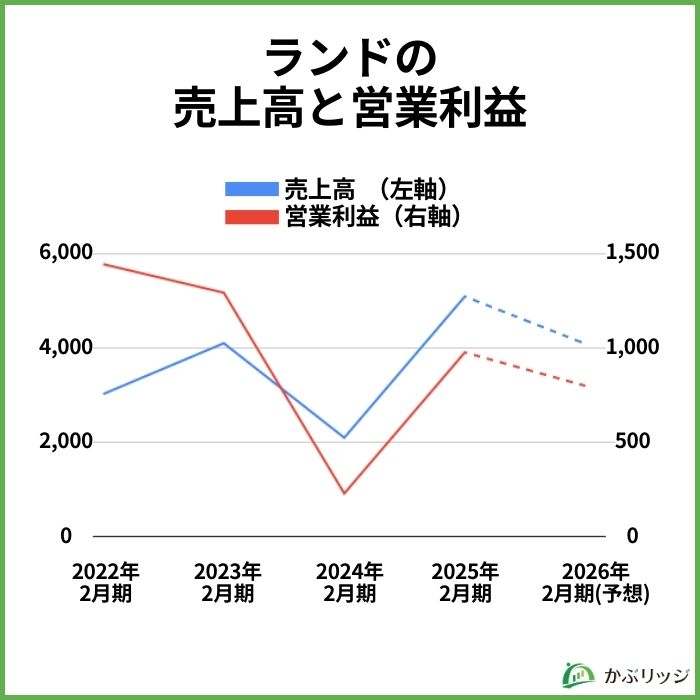

この業績推移をグラフで視覚的に確認すると、ランドの業績変動の激しさがより明確に理解できます。

グラフからも分かるように、売上と利益が大きく上下する不規則なパターンが読み取れます。

特に2024年2月期では売上も営業利益も前年から減少している点が注目されるでしょう。

2025年2月期は売上回復を果たしたものの2026年2月期には減収減益が予想されるなど、業績変動の激しさが投資家の慎重な姿勢につながっています。

グラフで見ると業績のジェットコースターぶりがよく分かるワン!

利益予想の困難さが投資家の慎重な姿勢を生み、株価の低迷につながっているかもしれません。

ランド株の特徴的な問題は、投資家層の偏りと機関投資家の不在にあります。

実際のデータを同業他社と比較すると、興味深い構造が見えてきます。

| 企業名 | 出来高 | 売買代金 | 株価 |

|---|---|---|---|

| 三井不動産 | 約862万株 | 153億4,906万円 | 1,785.5円 |

| 東急不動産HD | 約193万株 | 27億8,204万円 | 1,438円 |

| ランド | 約1億8,073万株 | 17億6,164万円 | 9円 |

ランドは出来高では他社を圧倒的に上回る一方、売買代金は最も少ないという特異な状況にあります。

これは超低位株特有の現象で、株価が安いため個人投資家が小口で頻繁に売買している一方、まとまった投資を行う機関投資家が参入していないということです。

機関投資家が参入しない理由は売買代金の少なさではなく、超低位株という株価水準と企業規模の小ささにあると考えられます。

この投資家層の偏りが、株価の安定性や上昇力を制約する要因になっているのです。

たくさん取引されてるけど、みんな少しずつしか買ってないんだワン!

不動産開発の「ファーストステージ」事業は、市場規模や成長性に限界があるとの見方が投資家の間で広がっています。

同社が手がけるファーストステージとは、土地の権利調整や開発許可取得などを行い、大手デベロッパーがすぐに着工できる状態まで仕上げて売却する事業です。

この事業モデルでは、不動産開発全体に占める市場シェアが限定的であり、大幅な成長余地を見込みにくいという課題があります。

新規事業展開や事業規模拡大に向けた戦略が不透明であることも、株価低迷の要因となっているでしょう。

競合他社との明確な差別化要因が見えにくく、今後の成長ストーリーを描きにくい状況にあります。

将来性が見えないと投資家も積極的になれないね…

どのような成長戦略を描いているかが株価回復の鍵を握ると考えられるワン!

ランドの株価が安い4つ目の理由は、過去の財務悪化の記憶と業績変動リスクに対する投資家の不安感にあります。

同社は2021年2月期に営業損失2,822百万円、当期純損失2,789百万円という大幅な赤字を計上し、深刻な財務状況に陥りました。

翌年には大幅な黒字転換を達成したものの、この急激な業績変動が財務安定性への懸念を生んでいるようです。

多くの投資家は財務体質を評価する際に、過去の赤字体験と今後の変動リスクを慎重に考慮しているもんね…

また、小規模企業特有の課題として、外部環境の変化に対する財務基盤の脆弱性も投資家の懸念材料となっているかもしれません。

東証の上場維持基準である売買代金不足の問題も、財務面以外の経営継続リスクとして投資家に意識されている状況です。

継続的な黒字化と財務安定性の証明が、投資家の信頼回復には不可欠な要素となるでしょう。

一度大きな赤字を出すと、投資家の信頼を取り戻すのは時間がかかるんだワン!

ランドの株価が安い背景を理解するためには、同社の事業内容と業績を詳細に分析することが不可欠です。

不動産業界の中でも特殊なポジションにある同社のビジネスモデルは、一般的な不動産会社とは大きく異なります。

ここからは、ランドの事業構造と業績変動の要因について詳しく解説していきます。

まずはランドの事業内容を説明していきます。

事業内容を詳しく理解することで、なぜ株価が安いのかという背景がより明確になるでしょう。

同社は創業以来培ってきた強力な不動産情報ネットワークを活用し、専門性の高いプロフェッショナル集団や共同事業パートナーと連携して事業を展開しています。

ニッチな専門領域への特化が強みである一方、事業規模の制約要因にもなっていると考えられるね…

以下で、同社が展開する2つの事業について詳しく見ていきましょう。

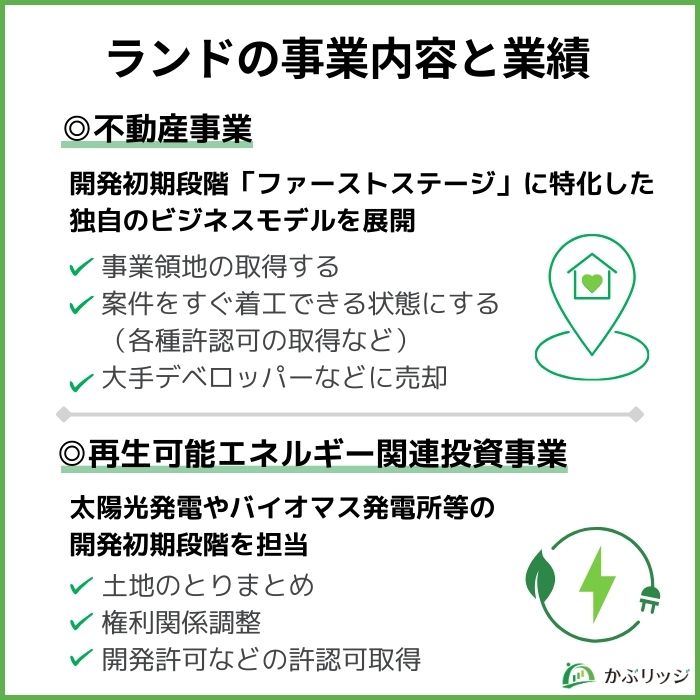

ランドの不動産事業は、「ファーストステージ」と呼ばれる開発初期段階に特化した独特のビジネスモデルを展開しています。

具体的には、事業用地の取得に伴う権利関係の調整や開発許可等の各種許認可を取得し、案件をすぐにでも着工できる状態まで仕上げます。

その後、不動産価値を高めた上で大手デベロッパーや外資系開発型ファンドに売却することで収益を確保している仕組みです。

また、住宅を中心とした中古不動産を自社取得し、リノベーションにより付加価値を高めてエンドユーザーに売却する事業も手がけています。

不動産開発の「下準備」を専門にしているんだワン!

再生可能エネルギー関連投資事業では、太陽光発電所やバイオマス発電所等の開発初期段階を担当しています。

日本の「エネルギー基本計画」において更なる推進が図られている分野であり、今後も拡大が見込める事業です。

大手デベロッパーや外資系企業が積極的には手掛けない複雑な段階である、土地のとりまとめ、権利関係調整、開発許可等の許認可取得を中心に事業化しています。

太陽光発電事業は第1フェーズから第3フェーズに分かれており、同社は主に準備段階となる第1フェーズでのEXITを基本としています。

| フェーズ | 主な業務内容 | ランドの関与 |

|---|---|---|

| 第1フェーズ | 土地取得、許認可取得、ID取得 | 主要な事業領域 |

| 第2フェーズ | 工事・接続、設備工事 | パートナーと連携 |

| 第3フェーズ | 発電・売電(約20年間) | 基本的に関与せず |

今後は開発型ファンド等へのエクイティ出資も視野に入れ、更なる収益機会の拡大と安定収益の確保を目指しているとのことです。

太陽光発電の「準備段階」で稼ぐビジネスモデルなんだワン!

ランドの業績はプロジェクトの受注状況によって大きく変動しており、これが株価の安定性を損なう要因となっています。

2025年2月期は売上が大きく伸びましたが、利益面では依然として不安定な状況が続いています。

この業績変動の激しさは、不動産事業の構造的な問題であると同時に、同社固有の課題でもあるでしょう。

大幅な業績変動が起こる構造的要因を理解することが、投資判断において重要なポイントとなります。

| 決算期 | 売上高(百万円) | 営業利益(百万円) | 当期純利益(百万円) |

|---|---|---|---|

| 2021年2月期 | 1,141 | -2,822 | -2,789 |

| 2022年2月期 | 3,026 | 1,444 | 1,670 |

| 2023年2月期 | 4,102 | 1,293 | 1,276 |

| 2024年2月期 | 2,101 | 230 | 240 |

| 2025年2月期 | 5,092 | 977 | 874 |

改めて見ても、年によって違い過ぎるね…

2025年2月期の売上が大きく伸びているにも関わらず利益が伸びていない理由は、不動産事業特有の問題があります。

プロジェクトの初期段階では調査・企画費用が先行し、収益化までに時間がかかる構造になっているためです。

また、案件の規模や難易度によって利益率が大きく変動することも、業績の不安定性につながっています。

売上は上がっても利益に結びつきにくい事業構造なんだワン!

ランドの株価水準を客観的に評価するために、ここからは不動産関連企業との比較をしていきます。

ただし、同社は超低位株ということで一般的な不動産企業と水準が異なるため、PERやPBRなどの投資指標の解釈にも注意が必要です。

以下で、同業他社との比較とランドの投資指標について詳しく分析していきます。

ランドの株価水準を理解するために、不動産関連企業との簡単な比較を見てみましょう。

| 企業名(銘柄コード) | 株価 | 事業規模 |

|---|---|---|

| 三井不動産(8801) | 1,785.5円 | 業界最大手 |

| 東急不動産HD(3289) | 1,438円 | 総合不動産 |

| ランド(8918) | 9円 | ニッチ特化 |

この比較から分かるように企業によって株価水準は大きく異なりますが、これは主に事業規模の違いによるものでしょう。

しかし不動産業界全体を見ると、金利上昇や市況の変化により、どの企業も厳しい経営環境に直面しているのが現状です。

ランドの場合は、これらの業界共通の課題に加えて事業規模の小ささという固有の要因が重なっています。

企業によって株価は全然違うけど、業界全体として厳しいのは共通してるんだワン!

ランドの投資指標を分析する際は、超低位株特有の解釈が必要になります。

業績が赤字の年があるためPERが計算できない場合があり、一般的な割安性の判断が困難な状況です。

PBRについても、純資産が少ない企業では数値が高くなりやすく、注意深い分析が求められるでしょう。

超低位株の投資指標は、一般的な投資判断基準とは異なる視点で評価する必要があります。

| 指標 | ランドの状況 | 注意すべきポイント |

|---|---|---|

| PER | 19.6倍 過去に赤字時は算出不可 | 業績変動により指標が不安定 2021年2月期は大幅赤字で算出不可 |

| PBR | 1.6倍 過去変動幅:約1.2〜4.2倍 | 純資産の変動に左右されやすい 2021年頃に最高値4.2倍を記録 |

| ROE | 10.6% 過去にマイナスの年もあり | 持続的な収益性の評価が困難 2021年2月期は大幅なマイナス |

| 配当利回り | 1.1% 2025年2月期:0.1円配当実施 | 超低位株としては比較的安定 ただし配当予想は未定が多い |

現在のランドの配当利回りは約1.1%となっており、超低位株としては比較的安定した水準を維持しています。

ランドの投資判断は、従来の投資指標よりも事業の継続性や成長可能性を重視すべきな気がするな…

割安性の有無を判断する際は、自己資本や清算価値といった観点からの分析も重要になるでしょう。

企業が事業を停止して全資産を売却し、負債を返済した後に残る1株当たりの価値。

実際の資産売却では自己資本を下回ることが多いため、清算価値は自己資本よりも低くなるのが一般的。

超低位株は普通の指標だけじゃ判断が難しいんだワン!

ランドの今後の株価動向を予測するには、マクロ環境と業績予想の両面から分析することが必要です。

超低位株特有のボラティリティの高さは、大きな利益機会がある一方でリスクも伴います。

ランドの株価は材料次第で大きく動く可能性があるかもだね!

以下で、具体的な株価シナリオと投資タイミングについて詳しく解説していきます。

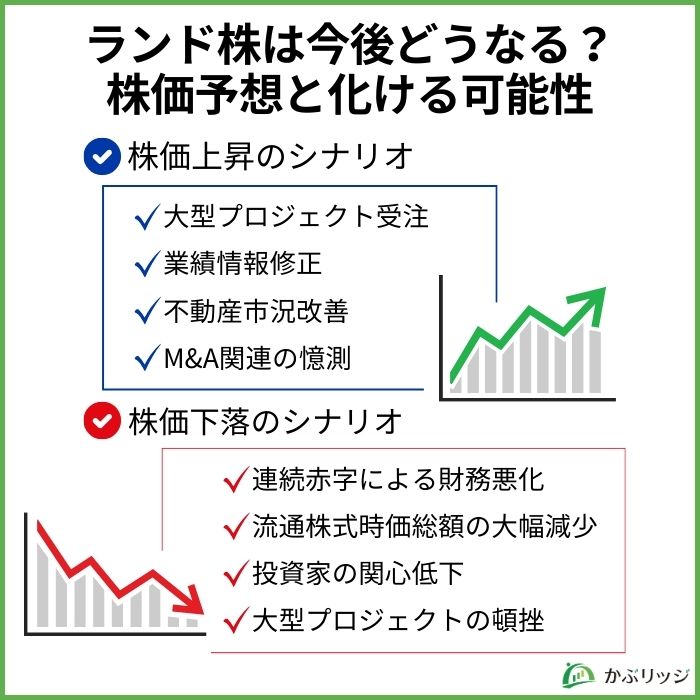

大型プロジェクトの受注は、ランドの株価にとって最も大きなプラス要因となる可能性があります。

超低位株の特性上、まとまった案件の受注発表があれば、株価が大きく動く可能性は十分に考えられるでしょう。

不動産市況の回復タイミングと連動して、同社への発注が増える可能性も期待できるかもしれません。

超低位株の値動きパターンを考慮すると、以下のようなシナリオが想定されます。

| 上昇要因(仮説) | 想定される株価インパクト | 持続性の見込み |

|---|---|---|

| 大型プロジェクト受注 | 大幅な上昇の可能性 | 材料の規模次第 |

| 業績上方修正 | 短期的な上昇 | 数日~数週間 |

| 不動産市況改善 | 緩やかな上昇 | 中長期的 |

| M&A関連の憶測 | 急激な上昇の可能性 | 短期間 |

あくまで仮説だけど、材料次第では短期間で大きく動く可能性があるワン!

ただし、これらはあくまで仮説であり、実際の株価変動は市場環境や材料の内容によって大きく異なることに注意が必要です。

まず、上場廃止に関する懸念について検証してみましょう。

東証スタンダード市場の上場維持基準と照らし合わせると、現時点でランドは基準を満たしている状況です。

| 項目 | 上場維持基準 (スタンダード市場) | ランド | 判定 |

|---|---|---|---|

| 株主数 | 400人以上 | 約3万9千人 | 〇 |

| 流通株式数 | 2,000単位以上 | 約110万単位 | 〇 |

| 流通株式時価総額 | 10億円以上 | 約110億円 | 〇 |

| 流通株式比率 | 25%以上 | 約71% | 〇 |

| 売買高 | 10単位以上 | 約230万単位(2025年8月) | 〇 |

| 純資産の額 | 正であること | 8,902,902千円(2025年2月期) | 〇 |

このように、現時点では上場維持基準への抵触リスクは低い状況です。

ただし、超低位株特有のリスクは依然として存在し、超低位株の下落リスクパターンを考慮すると、次のような仮説が考えられます。

| 下落要因(仮説) | 想定される株価インパクト | 深刻度 |

|---|---|---|

| 連続赤字による財務悪化 | 段階的な下落 | 中程度 |

| 流通株式時価総額の大幅減少 | 急激な下落の可能性 | 深刻 |

| 投資家の関心低下 | 流動性悪化による下落 | 中程度 |

| 大型プロジェクトの頓挫 | 短期的な急落 | 中程度 |

特に注意すべき要因として、以下が挙げられます。

上場廃止の心配は今のところ無さそうだけど、超低位株ならではのリスクは残ってるワン!

これらのリスクはあくまで仮説的なシナリオですが、超低位株投資においては現実的に検討すべき要因として、投資資金は余裕資金の範囲内に留めることが重要です。

ランド株への投資では、材料発表時のタイミングが重要な要素となる可能性があります。

超低位株の特性上、材料発表時には短期間で大きな値動きを見せることがあるため、買い時には注意が必要でしょう。

チャートを見ると、全体的に出来高は低調な水準で推移しており、流動性の低さが特徴として読み取れます。

買い時や売り時はいつだろう?

買い時としては、悪材料で株価が底値圏にある時が狙い目と考える投資家もいるかもしれません。

一方で、売り時については、利益確定を早めに行うことが超低位株投資の鉄則でしょう。

チャート分析では、出来高の急増が株価変動の前兆となることが多いのが特徴です。

超低位株への投資は全体のポートフォリオの5%以下に抑えることをおすすめするよ…

また、損切りラインを事前に決めておき、感情的な判断を避けることが重要になるでしょう。

超低位株は早めの利確と損切りが大切だワン!

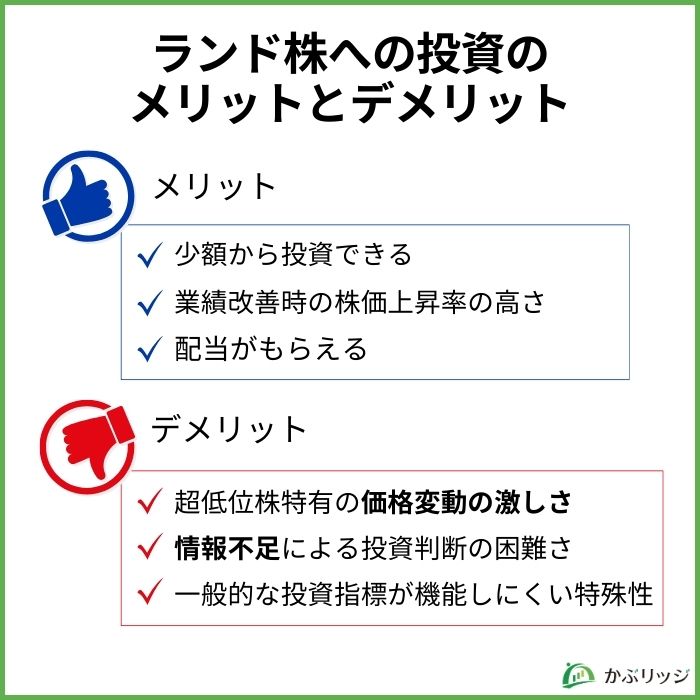

ランド株への投資を検討する際は、投資商品としての特性を正しく理解することが重要です。

超低位株という特殊な性質により、一般的な株式投資とは異なるメリットとデメリットが存在します。

投資家の資金力や投資スタイルによって、適性が大きく分かれる銘柄だと思うよ!

以下で、ランド株投資の具体的なメリットとデメリットについて詳しく解説していきます。

ランド株投資のメリットとしては以下の3つが挙げられます。

まず1つ目が、100株でも800円~1,000円程度という極めて少額から投資を始められることです。

通常の株式投資では数万円から数十万円の資金が必要ですが、ランドなら数百円から投資可能でしょう。

投資初心者や資金の少ない投資家にとって、株式投資の練習に適した銘柄と言えるかもしれません。

投資のハードルの低さは、多くの個人投資家にとって魅力的な要素となるでしょう。

お小遣いの範囲でも株式投資を体験できるんだワン!

ランド株はボラティリティの高さにより、好材料が出た際の株価上昇率が非常に大きくなる可能性があります。

超低位株特有の値幅の大きさにより、短期間で投資元本の数倍になることも珍しくありません。

大型プロジェクトの受注や業績改善が発表されれば、1日で50%以上上昇することもあるでしょう。

このハイリターンの可能性は、リスクを取れる投資家にとって大きな魅力となります。

株価が8円から10円になるだけでも25%上昇だもんね!

意外なことに、ランドは約1.1%の配当利回りを維持しており、超低位株としては比較的安定した水準です。

株価が8円~10円という水準を考えると、この配当利回りは決して悪くない数値と言えるでしょう。

少額投資であっても、継続的な配当収入を期待できる点は投資家にとってメリットになります。

配当の安定性は、超低位株投資のリスクを多少なりとも軽減する要素と考えられます。

配当がもらえるのは嬉しいポイントだよね!

ランド株投資のデメリットとしては以下の3つが挙げられます。

ランド株の大きなデメリットは、超低位株特有の価格変動の激しさです。

1株8円~10円という低い株価水準では、わずかな材料でも株価が大きく振れやすく、短期間で20~30%の変動も珍しくありません。

この値動きの激しさは、投資経験の浅い投資家にとって心理的な負担となる可能性があります。

感情的な投資判断を招きやすいことも、超低位株投資の大きなリスクの一つでしょう。

ランドのような小規模企業は、アナリストレポートや機関投資家の分析がほとんどないのです。

実際に2026年1月現在、SBI証券のサイトを見てみると、ランドの評価レポートは提供されていません。

また、決算説明会は開催されておらず、定時株主総会での事業報告が主な情報開示の場となっているため、投資判断に必要な詳細情報を入手することが困難な状況です。

業界動向や競合分析なども限られた情報から推測せざるを得ないケースが多いでしょう。

情報の非対称性により、個人投資家は不利な立場に置かれる可能性があります。

情報が少ないと投資判断が難しくなってしまうワン!

超低位株であるランドでは、PERやPBRなどの一般的な投資指標が正常に機能しにくい特殊性があります。

赤字年度はPERが計算できず、業績変動が激しいため過去の指標が参考にならないことが多いでしょう。

従来の株式分析手法が通用しないため、投資判断の難易度が大幅に上がってしまいます。

この分析手法の特殊性は、投資経験の浅い投資家にとって大きなハードルとなるかもしれません。

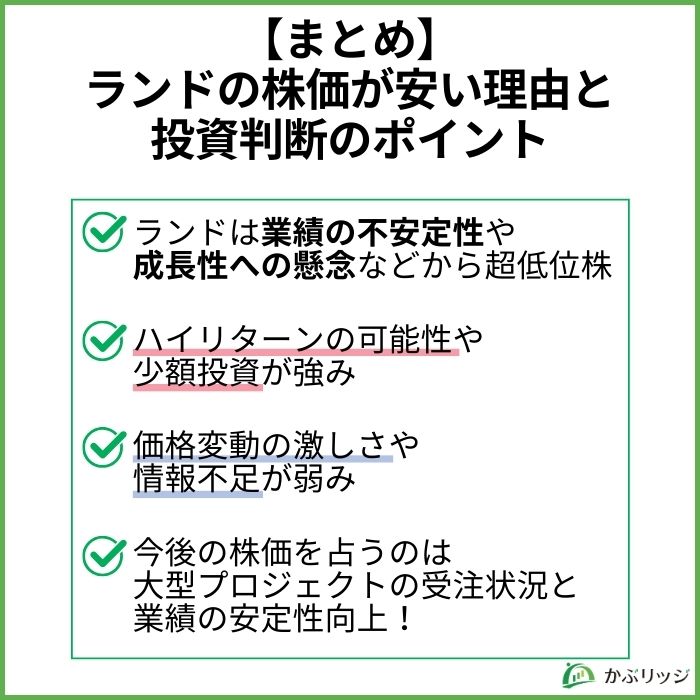

ランドの株価が1株8円~10円という超低位株になっている背景には、複数の構造的要因が相互に影響しあっています。

投資を検討する際は、これらの要因を十分に理解した上で、自身のリスク許容度に応じた判断を行うことが重要です。

ランドの株は一般的な投資対象というよりも、特殊な投資商品として捉えるべきだと感じたよ!

最後に、この記事の結論をまとめます。

かぶリッジの結論🔰

ランド株への投資を行う場合は、必ず余裕資金の範囲内で行い、事前に損切りラインを設定しておくことが重要です。

また、決算発表や材料発表のタイミングを注視し、早めの利益確定を心がけることが超低位株投資の鉄則となります。

ランド株は投資というより「投機」に近い性質を持つ銘柄だから、慎重な判断と適切なリスク管理が不可欠だワン!

最終的な投資判断は自己責任となりますが、この記事の分析内容を参考に、ご自身の投資スタイルに合った適切な判断を行っていただきたいです。