LINEでも情報をお届けします

・配当金生活って実現可能なの?

・何をすれば配当金で生活できるか知りたい!

このようなお悩みを解決します。

この記事の結論

「FIRE」を目指し、株式の配当金生活を夢見ている人も多くいるでしょう。

とはいえ実際に配当金生活はできるのか、またできるとしてもどれくらいの資金が必要になるのか分からず悩んでいる方も多いのではないでしょうか?

そこで今回は、株式の配当金生活に必要な資金や、おすすめ銘柄の選び方などを分かりやすく解説していきます。

・この記事も要チェック

買ってはいけない高配当株の見極め方は4つ!有名な高配当3銘柄でガチ検証

\200万ダウンロード突破/

※PCからアクセスした方は、moomoo証券HPに遷移します。

正しい情報をお伝えするために随時更新を実施しますが、掲載内容には古い情報、誤った情報が含まれることがございます。

また、本記事でご紹介する企業や投資商品はすべて情報提供目的であり、投資を推奨・勧誘する目的はございません。

情報の取捨選択や投資判断は各ユーザー様のご判断・責任にてお願いいたします。

※掲載内容へのご指摘につきましては、お問い合わせフォームより受け付けております。

配当金生活とは、株式を保有することで得られる配当のみで日々の支出を賄う生活のことを指します。

「FIRE(Financial Independence Retire Early」の状態であり、会社に勤めて働く必要がありません。

すごい!配当金生活あこがれるな…!

配当金の仕組みってどんな感じ?

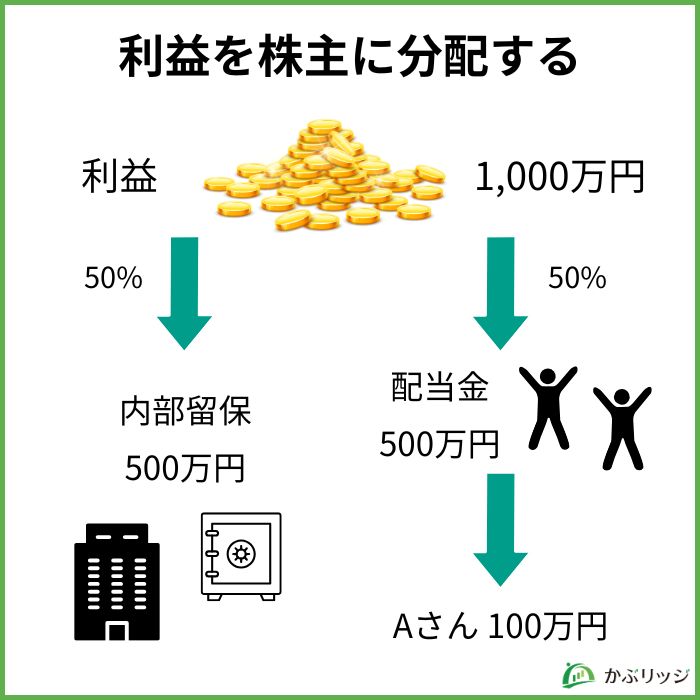

配当金は企業が生み出した利益を投資家に分配する仕組みです。

具体例としてX社が1,000万円の利益を出し、以下のように配分したケースを考えましょう。

この時、AさんがX社の株式を20%分持っていた場合、受け取れる配当金の額を図で表してみました。

Aさんは500万円のうちの20%である、100万円を配当金として受け取れるのです。

もしもX社の発行済み株式数が10万株だった場合、1株あたりの配当金は「500万円÷10万株=50円」となります。

1株当たりの配当金はDPS(Dividend Per Share)と呼ばれるワン!

配当金生活のメリットは、なんといってもお金のために労働する必要がないことです。

日々の生活の支出金は配当金で賄えるので、嫌な仕事はせず自分が本当にやりたいと思う仕事だけできます。

嫌な仕事のために会社に行くのは辛いよね…

生活基盤が安定しているので、定年後の生活も安心です。

一般の方であれば、定年退職後に貯金を切り崩して暮らしていく必要がありますが、配当金生活であれば特に貯金を切り崩す必要もありません。

お金の不安から逃げられるワン!

配当金生活はメリットだらけだね!

実は配当金生活にもデメリットがあり、それは株式の大暴落です。

配当金生活をする以上、株式を半永久的に保有する必要がありますが、株式は右肩上がりで推移するわけではありません。

投資する銘柄にもよりますが、数十%の暴落は数年に1度はあり、資産額が大きく下がる可能性もあります。

直近だとコロナショックがあったよね。

暴落が起きたということは経済が悪くなっている可能性があります。

資産額が減るだけなら問題はないかもしれませんが、業績悪化から減配する可能性もあるなどのリスクも抱えながら生活する必要があるのです。

ここからは配当金生活の始め方を紹介します。

以下で詳しく解説します。

まず毎月の生活費がいくらかかるのか算出しましょう。

家賃や保険代などの固定費、食費や光熱費などの変動費を計算します。

仮に毎月の生活費が20万円の場合、1年間だと240万円の配当金が必要です。

生活費が3倍の60万円になると、配当金も3倍必要になります。

配当金生活を送るなら毎月の支出は抑えた方が良いね!

支出を減らしたい方は、「厚切りジェイソン流お金の増やし方」に書いてある内容を参考にしてみましょう。

①自動販売機やコンビニでなるべくペットボトル飲料は買わない!

②必要がないならコンビニに行かない

③交通手段はまず歩く!

④より安いスーパーで大量買い&割引買い

⑤スペックが大して変わらないなら安い代替品で対応

⑥洋服は基本買わないorお下がり

⑦飲み会には基本行かない

⑧ジムは公共施設を活用

⑨サブスクリプションサービスは見直す

⑩ポイント倍増にだまされない。ポイントはごほうび遣いをしない

⑪欲しいものは少し待ち、安いものを買う

⑫家族がお金に対して同じ価値観を持つ

引用:厚切りジェイソン. ジェイソン流お金の増やし方

あくまでも一例であり、自分の価値観や生活スタイルを意識して取り入れられそうなものは取り入れるようにしましょう。

自分の判断軸で価値あるものへお金を使うんだワン!

続いては毎月の生活費を賄えるだけの配当金を得るために、必要資金を貯めましょう。

配当金生活で目安になるのは4%の配当利回りなので、必要資金は以下のように算出できます。

毎月の生活費×12×100/4

仮に毎月の生活費が20万円だとすると20万円×12×25=6,000万円となります。

ただし、これは税引き前の金額なので、税金の約20%を加味すると7,500万円が必要です。

結構大きな金額が必要なんだね。

もちろん4%の配当利回りは目安なので、少しリスクを取って6%の銘柄にしてみたり、安心して運用できるように2%にしてみたりすることもできます。

配当利回りは高くなればなるほど必要資金は少なくなります。

しかし、配当利回りが高い銘柄だけ選んでいると、業績が悪くタコ足配当の企業をつかんでしまい、投資元本が減りいつか減配してしまう可能性もあります。

継続的に配当を出してくれる銘柄を選ぶことがポイントだワン!

必要資金が分かったら、目安の配当利回りになるように株式を購入しましょう。

僕の場合7,5000万円が必要だと分かったけど、貯まる未来が見えない…

必要資金が貯まってから投資するのも良いですが、貯まりきる前から徐々に集めていくのもおすすめです。

日々株価は変動しており、業績とは関係ない事象で大きな下落が起きた際に「まだお金が貯まっていないから」と投資をしていなければ、せっかくのチャンスを逃すことになります。

株価が下落している=配当利回りが高くなっていることになるので、今後の株価上昇が見込まれる場合、コツコツ投資することが大切です。

米国株は1株から投資できるけど、日本株は100株だからお金が足りないんだよね…

最近では日本株でも1株から投資できる「単元未満株」の取り扱いをしているネット証券も多くあるので活用しましょう。

無料メルマガ登録で豪華特典プレゼント

※登録後、メール画面から登録解除も可能です。

配当金生活の概要は分かった!

けどどの銘柄を買えば良いんだろう?

基本的におすすめなのが、高配当株と呼ばれる銘柄です。

高配当株はほかの銘柄と比較して配当金が高い傾向にあり、明確な基準はないものの3~5%程度の配当利回りです。

ここからは配当金生活をしていく中で、おすすめの銘柄を日本株・米国株に分けてご紹介します。

日本の高配当株を具体的に知りたいな…。

日本のおすすめ高配当株の中でも、特に注目すべき3社は以下の通りです。

※個別銘柄の推奨ではなく、一般的に高配当株と言われるものを掲載しています。

どれも多くの投資家から人気を集めている銘柄なので、それぞれ詳しくチェックしていきましょう。

25年1月30日時点の株価なので、最新情報はチェックしておこうワン!

三菱UFJフィナンシャル・グループは3大メガバンクの一角を占める都市銀行です。

銀行や証券、カードローンやリースなど幅広い事業に取り組んでいます。

安定した配当利回りを実現しており、初心者でも買いやすい株価になっていることも魅力の一つです。

1単元でも20万円弱なんだね!

日銀がマイナス金利を解除したこともあり、ここ1年間は右肩上がりのチャートとなっています。

三菱UFJの過去5年間の配当金と配当利回りは以下の通りです。

| 年数 | 配当金(円) | 配当利回り |

|---|---|---|

| 2021年 | 25 | 5.43% |

| 2022年 | 28 | 4.36% |

| 2023年 | 32 | 4.09% |

| 2024年 | 41円 | 3.45% |

| 2025年(予) | 60円 | 3.05% |

配当利回りは3.05%なので、月20万円(年240万円)の配当金をもらうには約9,836万円の元手が必要です。

※日本企業の配当金は年1回か2回となります。以下同様。

日本郵船は海運業界の中でも最大手の企業として知られています。

海運のみならず、陸・空を組み合わせた網羅的な物流サービスを提供しているのがポイントです。

2022年10月1日に株式分割を行い、個人投資家も投資しやすい株価になっています。

業績に波があるため、配当金も波がありますが、総じて高配当と言えるでしょう。

近年の輸送遅延や港湾混雑の問題等も踏まえ、購入を検討するんだワン!

日本郵船の過去5年間の配当金と配当利回りは以下の通りです。

| 年数 | 配当金 (円) | 配当利回り(当時) |

|---|---|---|

| 2021年 | 67 | 9.73% |

| 2022年 | 483 | 19.18% |

| 2023年 | 520 | 16.33% |

| 2024年 | 140 | 3.62% |

| 2025年(予) | 260 | 5.32% |

配当利回りは5.32%なので、月20万円(年240万円)の配当金をもらうには約5,639万円の元手が必要です。

日本たばこ産業は通称「JT」として知られており、たばこ事業を営んでいます。

たばこ関連は景気変動の影響を受けにくい「ディフェンシブ銘柄」であるため、安定した高収益が魅力です。

ただし上場以来続いた増配が2021年12月期にストップするなど、たばこ産業の衰退が影を落としているのも事実。

それでも日本株の中では高い配当を維持しているので、今後の状況に注視しつつ保有するのが良いですね。

たばこ以外に、飲料事業や加工品事業なども手がけているワン!

JTの過去5年間の配当金と配当利回りは以下の通りです。

| 年数 | 配当金 (円) | 配当利回り(当時) |

|---|---|---|

| 2020年 | 154 | 7.40% |

| 2021年 | 140 | 6.47% |

| 2022年 | 188 | 7.86% |

| 2023年 | 194 | 6.19% |

| 2024年(予) | 194 | 4.88% |

配当利回りは4.88%なので、月20万円(年240万円)の配当金をもらうには約6,147万の元手が必要です。

アメリカには50年以上連続で配当金を増やし続けている企業もあり、「配当王」とも呼ばれています。

「アッヴィ」や「 プロクター・アンド・ギャンブル 」など名だたる企業が配当銘柄として注目できますが、おすすめなのは「ETF」を使った投資です。

なんでETFがいいの?

米国の高配当ETFは数百社レベルで分散投資されており、自分で銘柄選定をする必要がないためです。

個別株投資の場合は、各社決算を確認し、今後の事業拡大に問題はないか、配当として株主還元をしているのか判断する必要がありますが、ETFだと運用会社が選別してくれるので手間がかかりません。

日本の高配当ETFはどうなの?

日本でも高配当ETFは存在していますが、米国のようにおすすめできる高配当ETFはありません。

その理由は、財務が良くなく配当利回りだけ高い銘柄が含まれていたり、分散がしきれていなかったりするためです。

ここでは米国の高配当ETFを3つ紹介します。

※個別銘柄の推奨ではなく、一般的に高配当株と言われるものを掲載しています。

「SPYD(SPDRポートフォリオS&P500高配当株式ETF)」は、State Street社が運用している米国高配当ETFで、S&P500の高配当銘柄80種を組み入れています。

過去5年間の配当実績を見てみると、4%~5%の比較的高い配当利回りを維持しているのが特徴です。

5年間の配当利回り推移は次のとおりです。

| 年数 | 配当利回り |

|---|---|

| 2019年 | 4.45% |

| 2020年 | 4.95% |

| 2021年 | 3.98% |

| 2022年 | 5.01% |

| 2023年 | 4.66% |

SPYDでは、S&P500採用銘柄のうち高配当銘柄80種を機械的かつ均等に組み入れています。

構成銘柄の入れ替えは年に2回行われているよ!

セクター別組み入れ銘柄(上位5位まで)は次のようになっています。

| セクター | 割合 |

|---|---|

| 不動産 | 22.63% |

| 金融 | 18.48% |

| 公益事業 | 17.23% |

| 生活必需品 | 11.30% |

| ヘルスケア | 7.73% |

SPYDは不動産・金融・公益事業系の銘柄を中心に構成されています。

その中でも金融や不動産の組み入れ比率が高いのが特徴的です。

金融セクターや不動産セクターは景気の影響を受けやすいので、価格が変動しやすいワン!

VYM(バンガード・米国高配当株式ETF)は、世界最大規模の資産運用会社であるバンガードの商品です。

経費率の低さ・構成銘柄の多さが特徴で、米国の高配当企業約400社で構成されています。

5年間の配当利回り推移は次のとおりです。

| 年数 | 配当利回り |

|---|---|

| 2020年 | 3.18% |

| 2021年 | 2.76% |

| 2022年 | 3.01% |

| 2023年 | 3.12% |

| 2024年 | 2.70% |

こちらは2%台の年もあるものの、3%台での推移となっており、大きな変動も無いようです。

配当利回りに安定感があるね!

セクター別組み入れ比率(上位5位まで)は次のようになっています。

| セクター | 割合 |

|---|---|

| 金融 | 22.63% |

| 工業 | 12.42% |

| テクノロジー | 11.20% |

| ヘルスケア | 10.89% |

| 日用品 | 10.31% |

金融セクターが多いですが、VYMは米国の高配当企業約400社に投資しているため、幅広く分散投資ができますよ。

HDV(iシェアーズ・コア 米国高配当株ETF)は、世界的な資産運用会社であるブラックロックの商品です。

設定日は2011年3月29日で、財務健全性の高いアメリカ銘柄に投資している点が特徴です。

直近5年間の配当利回りは次の通りです。

| 年数 | 配当利回り |

|---|---|

| 2020年 | 3.65% |

| 2021年 | 4.00% |

| 2022年 | 3.68% |

| 2023年 | 3.74% |

| 2024年 | 3.92% |

3%~4%と、比較的高い利回りで推移しているね!

セクター別組入比率(上位5位まで)は次のようになっています。

| セクター | 割合 |

|---|---|

| 日用品 | 26.41% |

| エネルギー | 26.39% |

| ヘルスケア | 15.69% |

| 公共事業 | 11.12% |

| 情報技術 | 10.21% |

景気に左右されにくく、株価や需要が安定しているセクターが中心的ですね。

上位3つのセクターで50%を超えているため構成に少し偏りがありますが、銘柄の入れ替えが頻繁に行われるため、上位構成銘柄の入れ替え次第とも考えられます。

配当金生活について理解できた!僕も実際に投資してみよう!

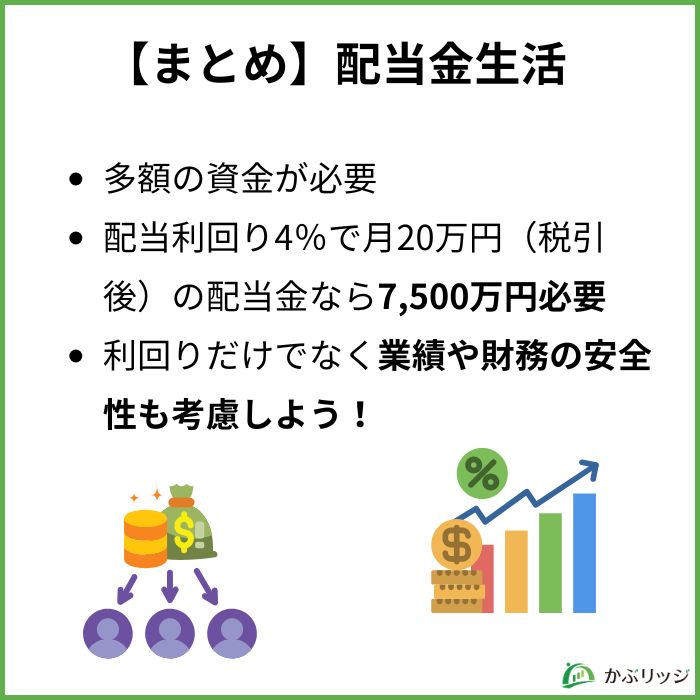

配当金生活が可能なのか、また配当金生活に適した銘柄の選定方法などについても解説してきました。

最後に、本記事でもっとも伝えたい重要ポイントを3つまとめます。

配当金生活をするには多額の元手が必要ですが、配当銘柄をコツコツ積み上げることで、年々もらえる配当金が増え家計管理が楽になるため、まずは少額からでも投資してみましょう。