LINEでも情報をお届けします

イオンの株価は危ない?

買い時はいつ?

このようなお悩みを解決します。

かぶリッジの結論

イオンの株価は割高で危ないと言われていますが、株主優待が魅力的な人気の銘柄です。

イオングループは、ショッピングモールにとどまらず、マックスバリュ商品やミニストップ、ウエルシアなど国内最大の流通企業となっています。

でも、なんでこんなに割高なのか理由がわからないよ!

そこで今回は、イオンの株価が危険と言われている理由や、将来性を分かりやすく解説します。

合同会社 Next Meeting 代表取締役 かぶリッジ監修者:たけぞう

専門家のポイント

たけぞう(専門家)

たけぞう(専門家)PERが90倍越えと他社比で割高です。

イオン株は2024年9月に一時上場来高値を更新しました。しかし、10月に第2四半期の決算を発表し、6-8月期営業利益は508億円で前年同期比23.2%減となり、市場コンセンサスを100億円以上下回りました。独自ポイント還元による販売促進が収益を圧迫しました。株主優待が人気ですが、指標面から見れば割高に推移しています。

合同会社 Next Meeting 代表取締役。1988年に証券会社へ入社し約30年間勤務。

東京証券取引所において、4年間の“場立ち”を経て20年間以上証券ディーラーとして活躍。多い時には約10億円の資金運用を託され、重圧と戦いながら約50億円の収益を上げる。

現在は個人投資家である傍ら「誰にでも、わかりやすく」にこだわりラジオ、セミナーなど多くの舞台で投資手法を伝え、一人でも多くの投資家が株で収益を上げられるように専門家として日々活動を行っている。

■毎日更新かぶリッジブログ

元証券ディーラー・たけぞうの「かぶリッジブログ」

正しい情報をお伝えするために随時更新を実施しますが、掲載内容には古い情報、誤った情報が含まれることがございます。

また、本記事でご紹介する企業や投資商品はすべて情報提供目的であり、投資を推奨・勧誘する目的はございません。

情報の取捨選択や投資判断は各ユーザー様のご判断・責任にてお願いいたします。

※掲載内容へのご指摘につきましては、お問い合わせフォームより受け付けております。

新たな証券口座の選択肢に!

【申込受付中】

投資家向けYouTubeセミナー

📅 2026年3月3日(火)19:00~20:00

📍 YouTube Live(無料)

\ 今後の投資戦略の参考に/

💡このパートの要約

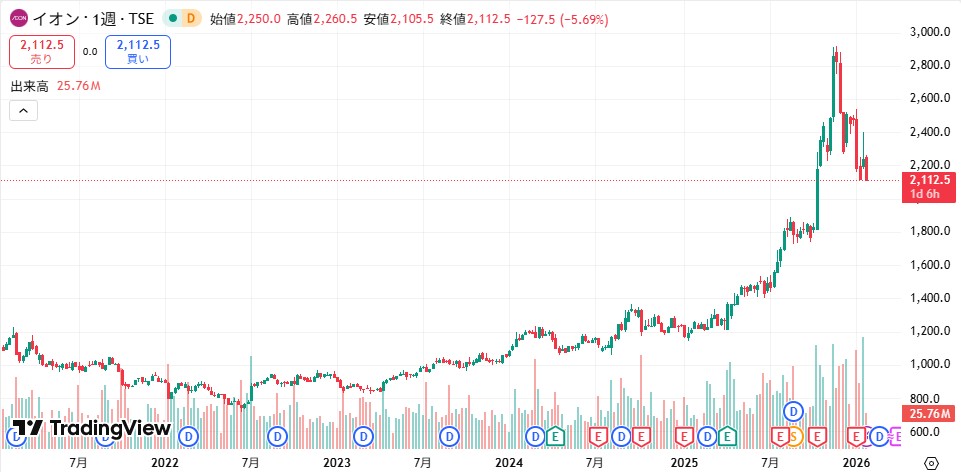

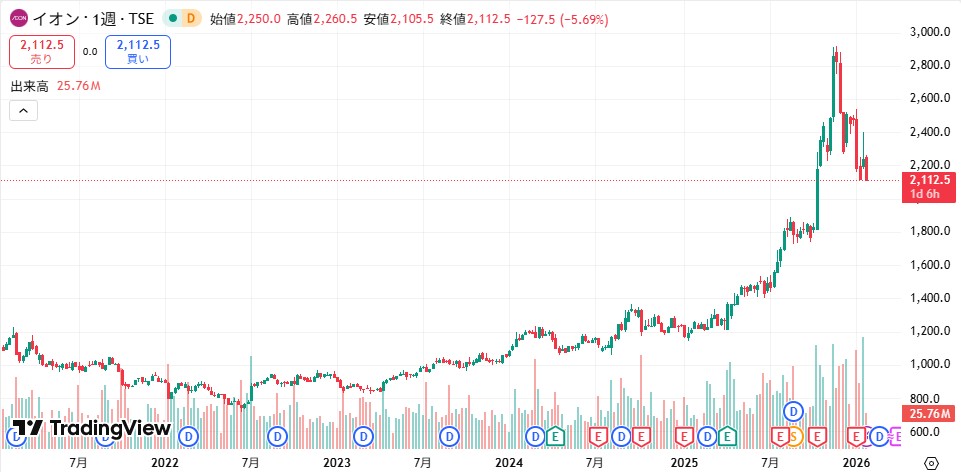

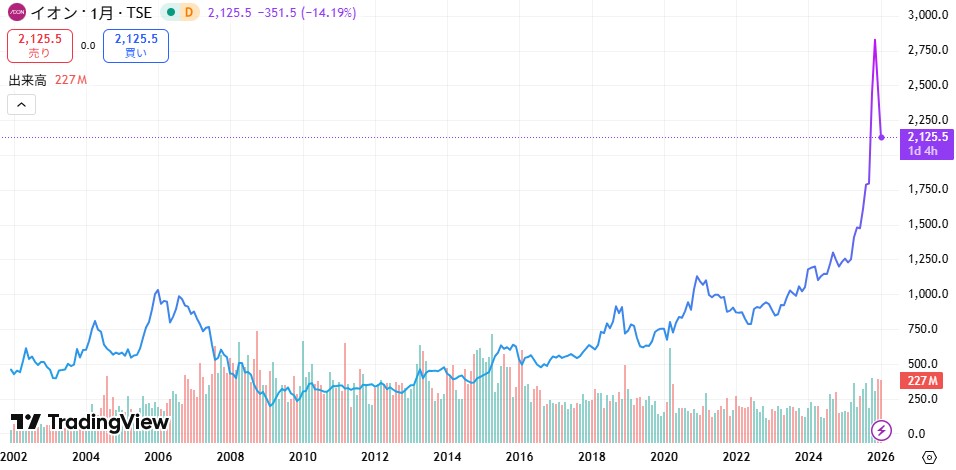

イオンの株価が危ないと言われる理由はさまざまですが、ここで株価推移を見てみましょう。

2020年から2026年1月末までのチャートですが、上昇と下落を繰り返していることがわかります。

何が原因になったのかな?

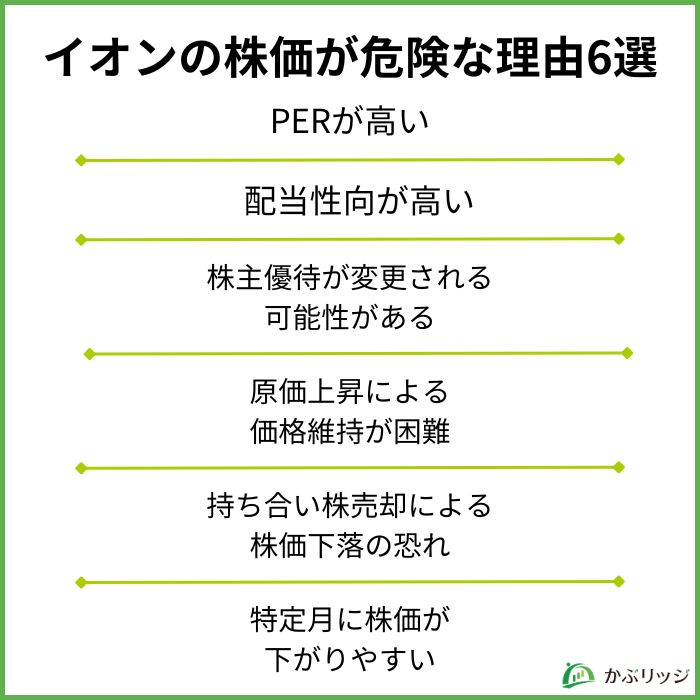

ここからは、イオンの株価が危ないと言われる理由を6つ紹介します。

イオンの株価が危ない理由の一つは、割高であることが挙げられます。

例えば、株価が割安か割高かを判断する指標であるPERは97.78倍。(2026/1/29時点)

小売業のPER平均は約26.9倍のため、イオン株のPERは非常に高い数値です。

利益成長の高い会社ほど将来の収益拡大の期待が株価に織り込まれるため、PERが高くなる傾向があるよ!

ここで、イオンのPERを同業他社と比較してみましょう。

| 小売業3社比較 | PER |

|---|---|

| イオン(8267) | 97.78倍 |

| セブン&アイ・ホールディングス(3382) | 19.79倍 |

| パン・パシフィック・インターナショナルHD(7532) | 26.14倍 |

競合2社と比較して、イオンのPERは3倍~5倍近くの水準であることが分かります。

過去5年の実績を見ると2021年2月期はコロナの影響で赤字となっていますが、それ以外の時期は60倍を上回っています。

| 会計年度 | PER |

|---|---|

| 2020年2月期 | 63.21倍 |

| 2021年2月期 | 赤字 |

| 2022年2月期 | 337.84倍 |

| 2023年2月期 | 101.15倍 |

| 2024年2月期 | 68.42倍 |

| 2025年2月期 | 89.6倍 |

株主優待ありきのPERの高さなんだね…

イオンの株価が危ない理由の一つに、配当性向が高いことが挙げられます。

そもそも配当性向って何?

配当性向とは、その期の純利益(税引後利益)の中から、配当金をどのくらい支払っているかをパーセンテージで表したもの。

配当性向は投資を行う際に企業を評価する指標のひとつである。

つまり、会社が1年間で儲けたお金からどれだけ配当金として株主に還元しているかは、配当性向を見ることでわかります。

配当金額から企業を評価する指標としては、配当性向のほかに、配当利回り等があります。

イオンの配当性向はどのくらいなの?

イオンの2026年2月期の配当性向は120.8%であり、同業他社と比較すると極めて高い水準となっています。

| 小売業3社比較 | イオン(8267) | セブン&アイ・ホールディングス(3382) | パン・パシフィック・インターナショナルHD(7532) |

|---|---|---|---|

| 予想一株配当 | 27円 | 50.0円 | 8.5円 |

| 配当性向 | 120.8% | 45.6% | 24.0% |

| 予想配当利回り | 1.23% | 2.30% | 0.92% |

セブン&アイHDの約3倍、PPIHの約6倍と頭一つ抜けている印象だワン!

また、配当性向が100%を大幅に超えているということは、得られた純利益以上の額を配当に回しているということ。

一見太っ腹で投資家にとって都合が良いように思えますが、企業全体の配当を含めた支出でみると赤字です。

成長のための再投資を行う余力が減っているんだね…

一般的な配当性向が30-50%であることを踏まえると、減配する可能性も大いに挙がってくるでしょう。

2025年2月期通期決算では今の所減配の様子がありませんが、思うように企業利益が伸びなかった場合2026年度の減配も視野に入ってくると考えられます。

イオン株が危険と言われている3つ目の理由は、株主優待が変更される可能性がある点です。

どんな種類の株主優待があるんだろう?

イオンの株主優待は、イオンオーナーズカードやイオン系列の映画館での割引、イオンラウンジの利用ができます。

イオンの株主数が増加し続けていることから、株主優待にかかるコストも増加していると考えられます。

もし株主優待が廃止・改悪されれば、同社株を手放す人が増え、株価が下がるでしょう。

特に、オーナーズカードはポイントではなく現金でのキャッシュバックであることに加えて還元率も高水準とかなり魅力的。

オーナーズカード目的で単位株投資する人も少なくありませんから、撤廃されれば極めて深刻なイメージダウンが予想されます。

株主優待の変更は株価に大きく影響しそうだね…

イオン株が危険と言われている4つ目の理由は、原価の上昇により価格維持が困難であることです。

2020年からの新型コロナ感染症の流行、2022年からのウクライナ情勢の緊迫化などによって、原油や原材料の価格が急騰しています。

一方、イオンは2021年にトップバリュ商品の価格凍結宣言、その9か月後には価格維持を目指すなど値段の据え置きに注力してきました。

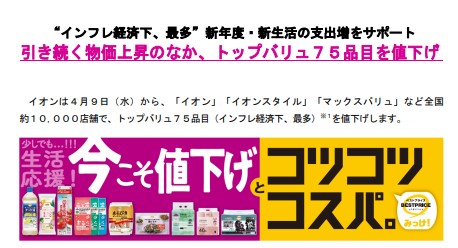

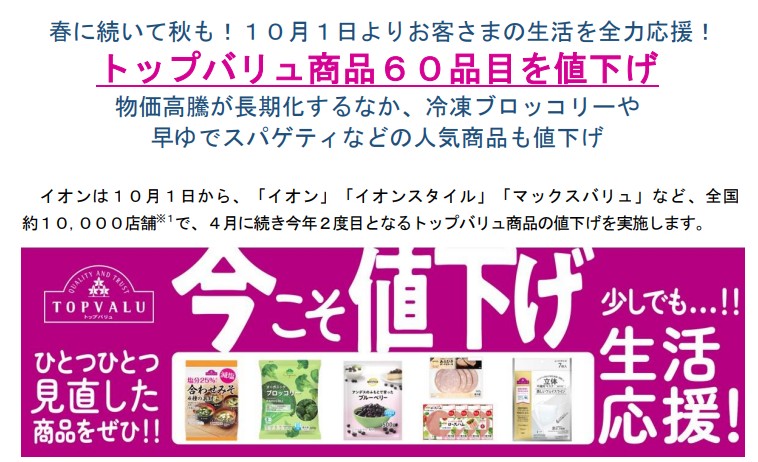

さらに、2025年4月と10月には今日のインフレ上昇、実質賃金がマイナスと言われている中で、トップバリュの値下げを実施しました。

イオンは物流の効率化や販売量の増加によって価格維持に努めていますが、原油や原材料の値上げは続いているため厳しいのが現状です。

競合店に見劣りしないようにさまざまな企業努力をしているんだね!

また、世界的なエネルギー不足による水道光熱費の上昇も指摘されています。

原材料や水道光熱費の上昇が続けば、価格を維持するのはさらに難しくなるでしょう。

たけぞう(専門家)

たけぞう(専門家)※イオンは2024年10月22日に、トップバリュが原材料の調達から計画生産、効率化を追求した店舗への配送等のサプライチェーン全体での合理的なコスト削減に努め、10月末までに普段の暮らしでお客さまが 購入される頻度が高い商品約100品目を増量し、数量限定で発売します。さらに11月中旬からは、一部商品の値下げを予定することを公表しました。

イオン株が危険と言われている5つ目の理由は、持ち合い株売却による株価下落の恐れがあることです。

株の持ち合いってなに?

2つ以上の企業が相互に相手の株を所有すること。

経営権の取得、安定株主の形成、企業間取引の強化、敵対的買収の回避などを目的とする。

イオンは1,300億円以上の持ち合い株を保有しており、今後は手放していくことが予想されます。

イオンが持ち合い株を手放せば、他社もイオンの株を売りに出すことが考えられます。

株の持ち合いが解消されたら、これまでの安定していた株式の需給が崩れ、株価が下落する要因になるでしょう。

たけぞう(専門家)

たけぞう(専門家)上記のとおり、イオンは政策保有の売却を進めるとしています。今後、イオン株を保有する企業も売却する可能性もあります。また、イオンは上場子会社を15社抱えており、上場基準を満たせていない子会社を売却する可能性のありそうです。

イオン株が危険と言われている6つ目の理由は、特定月に株価が下がりやすいためです。

イオンと言えばシーズン株のようなイメージはないかもしれませんが、過去の株価推移を見ると株価が下がりやすい月が存在します。

以下はイオンの過去5年の株価推移。

近年では以前ほどの顕著さはありませんが、8月~9月末にかけて株価が下がるケースが少なくありません。

その理由は大きく以下の3つ。

特にイオンの場合注意しなければならないのが株主優待権利落ち後の売りです。

イオンは優待が魅力的な分、優待の為だけに一時的に株を買う投資家が一定数存在します。

8月末の優待権利確定直後はそのような投資家が一気に売り注文をかけるため株価が下落しやすくなるというわけです。

一時的とはいえ、特定月に株価が下落しやすい傾向を持っているというのは、株の長期保有を考えるうえで足枷になってくるでしょう。

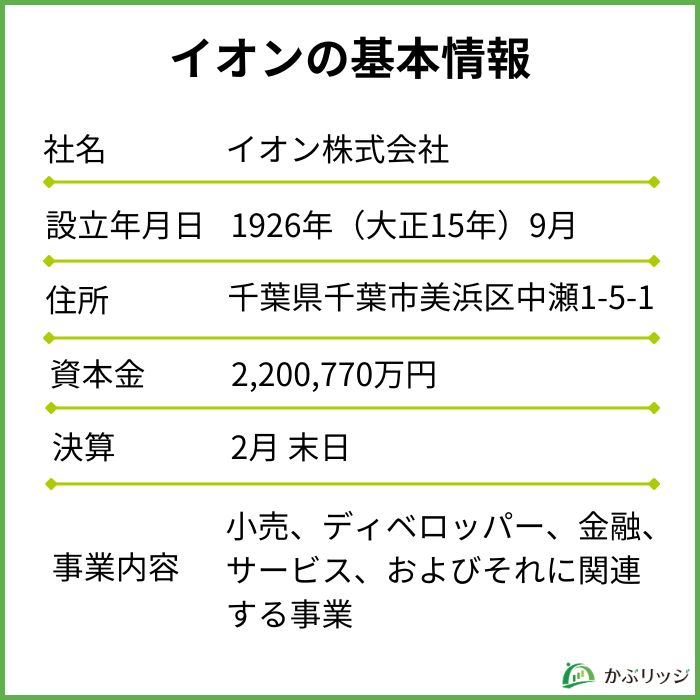

ここでは、イオンの基本情報についてまとめます。

以下の4つの情報について詳しく見ていきましょう。

イオンは主に以下の8つの事業を展開しています。

それぞれの事業内容については、各項目をクリックしてご確認ください。

北海道から沖縄まで幅広い地域において500店以上の総合スーパーを展開しています。

食品や日常生活で必要な身近な商品から専門的な商品まで、幅広い商品が揃っています。

その他にもネットショッピング、アパレル、酒類や自転車、オリジン弁当、ハウスクリーニングなどの幅広いサービスを展開しています。

SM(スーパーマーケット事業)では、マックスバリューやミニストップなどスーパーやコンビニを全国に展開しています。

関東地方ではまいばすけっと、KASUMI、マルエツなどのスーパーマーケットが代表的な事業です。

スーパーマーケットの店舗数は全世界含めて3,051店舗、ディスカウントストアは449店舗、コンビニエンスストアは、2,020店舗にものぼります。(2024年2月末時点)

ヘルス&ウエルネス事業では、ウエルシアホールディングスを中心にウエルシアやマルエドラッグなどのドラッグストアや薬局を展開しています。

また、イオンレーヴコスメやイオンボディはコスメや日用品に特化した店舗でネットショッピングも行っています。

ツルハとの統合などでも話題になりました。

総合金融事業では、イオンフィナンシャルサービスを中心に銀行、住宅ローン、保険、投資信託、各種ローンなどの金融サービスを行っています。

特に、営業利益はスーパーよりもイオン銀行やクレジットカード、保険などの総合事業が好調です。

ディベロッパー事業では、「イオンモール」「イオンタウン」「OPA」を展開しています。

「イオンモール」は商業施設のイオンモール地域のライフデザインに携わり、まちづくりの役割を担うため、開発、運用・管理をすべて行っています。

「イオンタウン」は地域の特性に合わせたショッピングモールの開発・運営を行っています。

「OPA」事業は都市部や首都圏に商業施設の開発・運営を行っています。

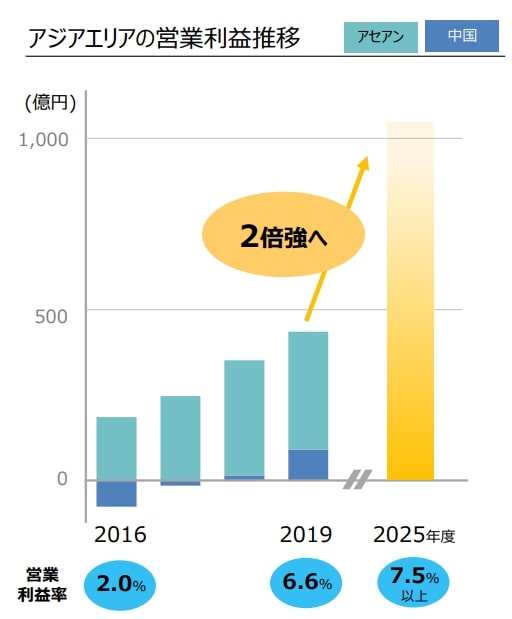

また、画像に見られるように、日本だけでなく海外での事業展開にも意欲的です。

2025年2月末にはイオンがイオンモールを完全子会社化する声明を出し、注目を集めました。

7月には株式交換が行われ、完全子会社化しました。

サービス・専門店事業は「モーリーファンタジー」「ASBee」「ikka」「イオンペット」「イオンシネマ」など、多彩なジャンルの店舗を展開しています。

その他にも、子供向けのアミューズメントパークや設備管理、清掃などのサービスを展開しています。

地域の人々のライフスタイルやニーズに合わせて、総合スーパー、食品スーパー、ディスカウントストア、ショッピングセンターなどをアジア中心に展開しています。

中国では2008年に第一号店をオープンし、現在は北京・天津・山東省、江蘇・浙江、湖北、広東の4つのエリアの出店を進めています。

ASEANの3カ国で、日本の文化と各国の文化を調和させながら新しいライフスタイルを提案しています。

機能会社・その他では、物流やITなどの機能のほか、農業を行うイオンアグリ創造をしています。

また、イオンで販売する商品の検査を行う生活品質研究所、畜産・水産・デリカ商品の製造加工を行うイオンフードサプライなど、各機能に特化した機能会社が多数存在しています。

2025年2月期では営業利益が減少したものの、ここ数年で売上高、営業利益ともに順調に伸びていると言っていいでしょう。

事業別に見ても業績はほとんど右肩上がりとなっています。

SM(スーパーマーケット)事業とGMS(総合スーパー)事業が多くの売上を占めていることがわかります。

一方で、営業利益では総合金融事業がトップを占めていることから、様々な事業を展開することで収益方法を分散させていることがわかります。

イオンはスーパーで集客して、その他の事業で利益を生むビジネスモデルだね!

たけぞう(専門家)

たけぞう(専門家)2024年10月に第2四半期の決算を発表し、6-8月期営業利益は508億円で前年同期比23.2%減となり、市場コンセンサスを100億円以上下回りました。金融やデベロッパー事業は堅調でしたが、小売事業の改善が遅れています。

2026年2月期第3四半期決算は、営業収益7兆7,494億円(前期比+3.7%)、営業利益1,447億円(同23.1%)となりました。

| 2025年2月期第3四半期 | 2026年2月期第3四半期 | |

|---|---|---|

| 営業収益 | 7,470,575 | 7,749,403 |

| 営業利益 | 117,569 | 144,737 |

| 経常利益 | 102,063 | 127,112 |

| 純利益 | -17,444 | -10,928 |

営業収益は全事業が増収となり、過去最高を更新。

営業利益でも過去最高益を達成、ディベロッパーやGMS、ヘルス&ウェルネス、サービス・専門店の4事業が大きく貢献しました。

「トップバリュ」の拡販や過去最大規模の「ブラックフライデー」が功を奏したよ!

また、GMS(総合スーパー)事業では営業損失を出していますが、前年同期比の-192億円の損失から今回は-116億円の損失と改善されました。

店舗DXによる人時生産性向上や経費構造改革の進展が営業損失の改善に大きく寄与したと考えられます。

下期以降、PBを中心とした価格戦略、DXによる生産性向上、経費構造改革のさらなる加速が見えてくるかどうかが今後の注目点です。

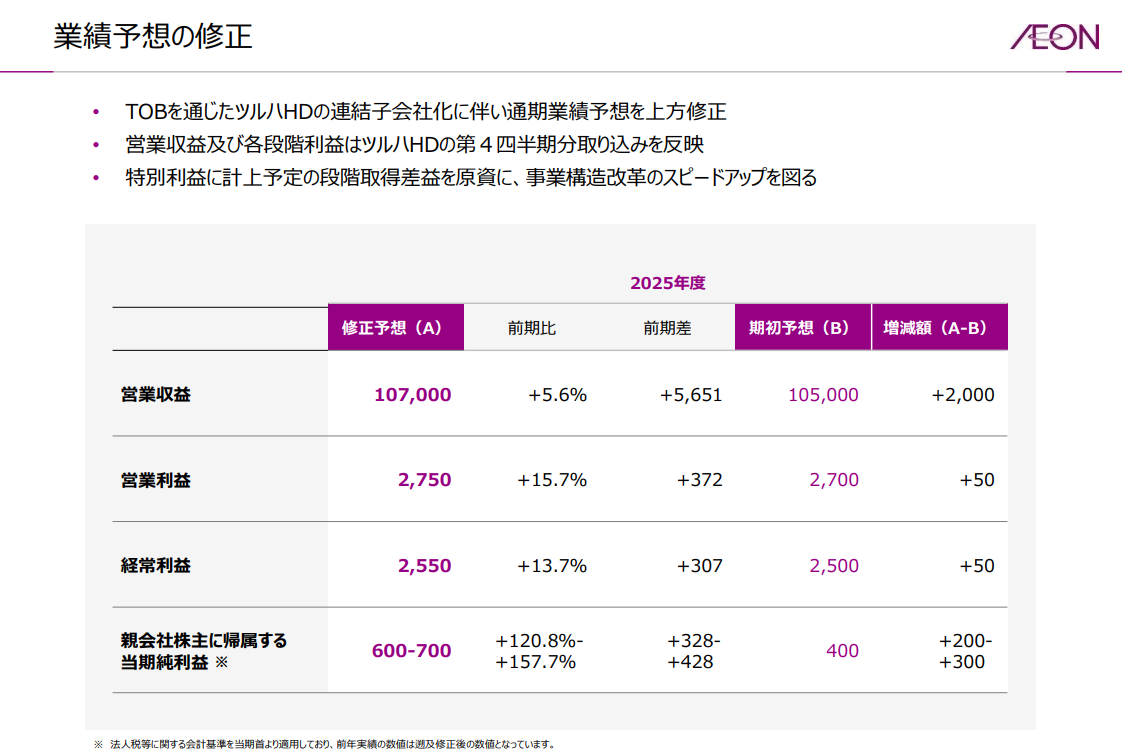

また、今回の決算で業績の上方修正が行われました。

営業収益、営業利益共に増収増益を見込んでいます。

上方修正の要因としてTBO(株式公開買い付け)によるツルハHDの連結子会社化があるんだワン!

2025年9月1日に普通株式1株につき3株の割合で株式分割を実施しました。

2026年2月期の配当は、株式分割を考慮した場合で27円を予想しています。

イオンの配当の推移を見てみましょう。

| 年度 | 1株当たり年間配当金額 | 配当性向 |

|---|---|---|

| 2026年2月期(予想) | 27.0円 | 120.8% |

| 2025年2月期 | 40.0円 | 119.1% |

| 2024年2月期 | 36.0円 | 68.9% |

| 2023年2月期 | 36.0円 | 143.4% |

| 2022年2月期 | 36.0円 | 468.1% |

| 2021年2月期 | 36.0円 | ー |

毎年安定した配当実績がある一方、近年では配当性向100%超えが目立ち、利益を超える高配当が懸念材料となっているのも事実でしょう。

たけぞう(専門家)

たけぞう(専門家)イオンの優待利回りは「株数」や「イオンで支払う6か月分の金額」によって変わりますが、最大では8.08%もの優待利回りとなります。個人投資家に非常に人気が高くなっており、直近の配当性向は100%を超えています。

株主還元については、株主優待カードであるオーナーズカードでお買い物がお得になる特典もあります。

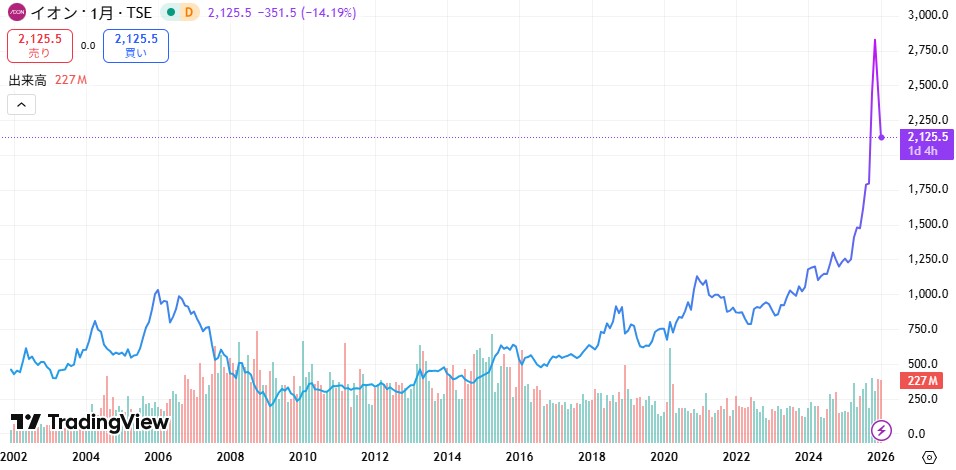

東証上場以来のイオンの株価推移を見てみましょう。

上場開始から2009年2月までは下降が目立ちますが、それ以降は上昇。

250円弱の底値から、今では2,750円台で上場来最高値を更新しています。

続いて競合2社の株価推移として、セブン&アイ・ホールディングス(3382)とパン・パシフィック・インターナショナルホールディングス(7532)の株価推移を見てみましょう。

まずはセブン&アイ・ホールディングス(3382)の株価推移から。

続いて、パン・パシフィック・インターナショナルホールディングス(7532)の株価推移です。

3社ともに近年は株価を伸ばしているね!

たけぞう(専門家)

たけぞう(専門家)決算発表後、株価は調整しています。しかし、配当性向が高く下げ止まり傾向にあります。

💡このパートの要約

イオンの株価は今後どうなるのかな?

たけぞう(専門家)

たけぞう(専門家)PERは同業他社と比較して高いです。株価維持は株主還元次第と感じます。

イオンの将来性を分析するにあたり、以下の点を深堀してみます。

イオンは、「リアル店舗・物販中心」から「店舗・デジタルが融合されたシームレスな体験」へテクノロジーを駆使してエコシステムを構築しています。

データ連携とデータ基盤の構築により、新たな収益モデルの創造やオペレーションの刷新を目的としています。

イオンのネットスーパーやセルフレジの導入などデジタルシフトは多岐にわたります。

「市場で流通している商品」の仲介・提案から、「イオンにしかない独自価値」の創造・提案を行っています。

トップバリュのみならず、各業態のもつ専門性、地域特有の価値を活用しながら取り組んでいるのが特徴です。

ローカルプライベートブランドも展開しているよ!

「疾患に起因するヘルスケア」から、多様化する「未領域を含む新たな健康ニーズ」への対応を目指しています。

業態や店舗単位での情報管理から、グループ全体で顧客情報を管理し、事業横断でのシームレスな提案を実現しています。

特に、M&Aなどを通じてイオンのヘルス・ウエルネス事業であるウエルシアの拡大を推進しています。

最近だとツルハとの統合が話題に上がったね!

マルチフォーマットの店舗網、事業とデジタルを組み合わせ、それぞれの「地域に根差したイオン生活圏」の構築を目指しています。

スーパーマーケット事業や金融事業、ディベロッパー事業など、グループ事業で生活が完結するような仕組み作りが理想的です。

イオンでは現在、中国やベトナム、マレーシアなどのアジア各国での事業展開を進めています。

これまでの「日本モデルの展開型」から「アジア各国での特性に合わせたモデル開発」に変えるとともに、人・モノ・金の投資配分を実施しています。

2026年2月期には、ベトナムへのイオンモール出店の加速(日本経済新聞より)や中国へのDX取組み推進、アセアンへのデジタルプラットフォームの構築を目指しています。

また、2025年2月末にイオンモールを完全子会社化する声明を発表し、2025年4月に完全子会社化しました。(イオンモールHPより)

イオンモールの利益が直接イオンへ計上されるようになるほか、直接経営化に伴う構造改革で再成長にも期待が寄せらます。

イオンは買いどきなの?

以下の3つの点について考察していきましょう。

各証券会社のイオンの目標株価を見てみましょう。

| 発表日 | 証券会社 | レーティング※1 | 目標株価 | 株価との乖離率※2 |

|---|---|---|---|---|

| 2026/01/19 | みずほ | 中立継続 | 2,150→2,200 | +0.66% |

| 2026/12/17 | SMBC日興 | 中立継続 | 1,800→2,200 | +0.66% |

| 2025/12/15 | 大和 | 売り継続 | 4,400→2,200 | +0.66% |

| 2025/11/11 | JPM | 売り継続 | 1,400→ 1,800 | -17.64% |

| 2025/10/29 | 岡三 | 買い継続 | 2,167→2,800 | -28.12% |

| レーティング | 基準 | かぶリッジレーティング |

|---|---|---|

| Overweight | 今後3ヶ月以内に関連するインデックス、セクターまたはベンチマークをアウトパフォームすると予想される。 | 買い |

| Neutral | 今後3ヶ月以内に関連するインデックス、セクターまたはベンチマークと同程度であると予想される。 | 中立 |

| Underweight | 今後3ヶ月以内に関連するインデックス、セクターまたはベンチマークをアンダーパフォームすると予想される。 | 売り |

| レーティング | 基準 | かぶリッジレーティング |

|---|---|---|

| 1 | 同社のアナリストが予想する担当業種のカバレッジ・ユニバースの投資リターンが、市場平均を上回ると判断する場合。(対象期間は今後6~12ヶ月) | 買い |

| 2 | 同社のアナリストが予想する担当業種のカバレッジ・ユニバースの投資リターンが、市場平均と同程度と判断する場合。(対象期間は今後6~12ヶ月) | 中立 |

| 3 | 同社のアナリストが予想する担当業種のカバレッジ・ユニバースの投資リターンが、市場平均を下回ると判断する場合。(対象期間は今後6~12ヶ月) | 売り |

| NR | 投資評価を実施しない場合。 | ー |

| レーティング | 基準 | かぶリッジレーティング |

|---|---|---|

| 強気 | 今後6ヶ月以内にTOPIXに対し+10%以上のアウトパフォームが期待できる銘柄。 | 買い |

| やや強気 | 今後6ヶ月以内にTOPIXに対し0~+10%のアウトパフォームが期待される銘柄。 | 中立 |

| 中立 | 今後6ヶ月以内にTOPIXに対し±5%以内のパフォーマンスが期待される銘柄。 | 中立 |

| やや弱気 | 今後6ヶ月以内にTOPIXに対し-10~0%のアンダーパフォームが期待される銘柄。 | 中立 |

| 弱気 | 今後6ヶ月以内にTOPIXに対し-10%以上のアンダーパフォームが期待される銘柄。 | 売り |

| レーティング | 基準 | かぶリッジレーティング |

|---|---|---|

| 買い推奨 | 12ヵ月の投資対象期間においてアナリストのカバレッジ・ユニバースのトータル・リターンの中央値を上回るパフォーマンスが期待できる。 | 買い |

| 中立 | 12ヵ月の投資対象期間においてアナリストのカバレッジ・ユニバースのトータル・リターンの中央値と同程度のパフォーマンスが期待できる。 | 中立 |

| 売り推奨 | 12ヵ月の投資対象期間においてアナリストのカバレッジ・ユニバースのトータル・リターンの中央値を下回るパフォーマンスが期待できる。 | 売り |

| カバレッジ・ビュー | カバレッジ・ビューは、アナリストのカバレッジ・グループに対する、各アナリストの投資環境に基づいた総合的な見通しを表す。カバレッジ・ビューは、アトラクティブ(A)、ニュートラル(N)、コーシャス(C)の名称から成る。 | A:買い N:中立 C:売り |

| コンビクションリスト (強い買い推奨リスト) | 同リストに採用した時点から12ヵ月において約15~20%以上の絶対的なトータル・リターンが期待できる。同リスト採用銘柄にはアウトパフォームのレーティングが付与された銘柄のみが選定される。同リスト採用銘柄に対しては、今後12ヵ月の目標株価の提示が求められる。各CIL採用銘柄は、カバーしているアナリストと所属するリージョナル・インベストメント・レビュー・コミッティによって更新されない限り、90日後に自動的に同リストから削除される。 | 買い |

| レーティング | 基準 | かぶリッジレーティング |

|---|---|---|

| 1(買い) | 向こう12-18ヶ月でアナリストの調査対象業種を アウトパフォームすると予想される場合。 | 買い |

| 2(中立) | アナリストの調査対象業種とほぼ同じパフォーマンスになると予想される場合。 | 中立 |

| 3(売り) | 向こう12-18ヶ月でアナリストの調査対象業種をアンダーパフォームすると予想される場合。 | 売り |

| レーティング | 基準 | かぶリッジレーティング |

|---|---|---|

| 1 | 今後6ヶ月程度のパフォーマンスがTOPIXを15%以上上回る。 | 買い |

| 2 | 今後6ヶ月程度のパフォーマンスがTOPIXを5~15%上回る。 | 買い |

| 3 | 今後6ヶ月程度のパフォーマンスがTOPIXに対し±5%未満にある。 | 中立 |

| 4 | 今後6ヶ月程度のパフォーマンスがTOPIXを5%~15%下回る。 | 売り |

| 5 | 今後6ヶ月程度のパフォーマンスがTOPIXを15%以上下回る。 | 売り |

| レーティング | 基準 | かぶリッジレーティング |

|---|---|---|

| 1 または Buy | 12ヶ月間の目標株価が現在の株価を15%以上上回ると判断する場合。 | 買い |

| 2 または Neutral | 12ヶ月間の目標株価と現在の株価の差が-5%~15%未満の範囲内にあると判断する場合。 | 中立 |

| 3 または Reduce | 12ヶ月間の目標株価が現在の株価を5%以上下回ると判断する場合。 | 売り |

| レーティング | 基準 | かぶリッジレーティング |

|---|---|---|

| 買い | 目標株価の株価からの乖離率が10%以上であり、かつセクター相対配分ガイドラインによっても「アンダーパフォーム」とされない銘柄。 | 買い |

| 中立 | 目標株価の株価からの乖離率が-10%から+10%の範囲にあり、かつセクター相対配分ガイドラインによっても「アンダーパフォーム」とされない銘柄。 | 中立 |

| アンダーパフォーム | 目標株価の株価からの乖離率が-10%以下であるか、カバレッジユニバース内において乖離率が下位にあり、セクター相対配分ガイドラインにより「アンダーパフォーム」とされる銘柄。 | 売り |

| レーティング | 基準 | かぶリッジレーティング |

|---|---|---|

| Outperform | 今後12 ヵ月間における投資成果がTOPIX を15%超上回るとアナリストが予想する場合。 | 買い |

| Neutral | 今後12 ヵ月間における投資成果がTOPIX の±15%以内とアナリストが予想する場合。 | 中立 |

| Underperform | 今後12 ヵ月間における投資成果がTOPIX を15%超下回るとアナリストが予想する場合。 | 売り |

| レーティング | 基準 | かぶリッジレーティング |

|---|---|---|

| Overweight | 今後12~18ヶ月間に、当該業界(アナリスト又はその業界チームのカバレッジ・ユニバース)、もしくは当該MSCI国別指数の平均総投資収益率を上回る総投資収益率が期待される銘柄。 | 買い |

| Equalweight | 今後12~18ヶ月間に、当該業界(アナリスト又はその業界チームのカバレッジ・ユニバース)、もしくは当該MSCI国別指数の平均総投資収益率と同程度の総投資収益率が期待される銘柄。 | 中立 |

| Underweight | 今後12~18ヶ月間に、当該業界(アナリスト又はその業界チームのカバレッジ・ユニバース)、もしくは当該MSCI国別指数の平均総投資収益率を下回る総投資収益率が予想される銘柄。 | 売り |

| レーティング | 基準 | かぶリッジレーティング |

|---|---|---|

| ★ | 評価を行ったアナリストの投資判断を平均した市場コンセンサスが1.5未満 | 売り |

| ★★ | 評価を行ったアナリストの投資判断を平均した市場コンセンサスが1.5以上2.5未満 | 売り |

| ★★★ | 評価を行ったアナリストの投資判断を平均した市場コンセンサスが2.5以上3.5未満 | 中立 |

| ★★★★ | 評価を行ったアナリストの投資判断を平均した市場コンセンサスが3.5以上4.5未満 | 買い |

| ★★★★★ | 評価を行ったアナリストの投資判断を平均した市場コンセンサスが4.5以上 | 買い |

目標株価の平均値と中央値を見てみましょう。

| 目標株価 | 株価との乖離率 | |

|---|---|---|

| 目標株価平均値(6か月) | 2,021 | -7.53% |

| 目標株価中央値(6か月) | 2,200 | +0.66% |

| 目標株価平均値(12か月) | 1,935 | -11.46% |

| 目標株価中央値(12か月) | 2,100 | -3.91% |

目標株価から見るとイオンは割高だと言えるね!

結論、イオンは割高のため買いどきでないと言えます。

チャートを見ても株価は高くなっており、キャピタルゲインを目指す方にとっては買い時とは言えません。

しかし、イオンの株主優待は人気も高く、優待目当てで株を買いたい方にはおすすめでしょう。

ただ、株価には下落と上昇の波があるため、なるべく下落局面で投資タイミングを図るのがおすすめです。

現在は下落局面ではありますが、株価指標を参考にするとまだ株価は割高であると言えます。

割高だけど、優待目当ての方や長期保有の方にはおすすめ!

たけぞう(専門家)

たけぞう(専門家)私は株価は非常に高いと考えます。株主優待などが欲しい方は買いとは思いますが、割高である事は理解しておきましょう。

イオン株のPERは小売り銘柄の水準よりもはるかに高いため、割高感が指摘されています。

しかし、イオングループ全体の業績は堅調に推移しており、今後も各事業の更なる成長に期待できそうです。

特に、金融事業やディベロッパー事業、サービス・専門店事業は好調で、その他事業を大きく支えています。

スーパーだけでなく幅広い事業を活かして成長しそうだワン!

イオンの株価が高い理由について、よくわかったよ!

最後にこの記事の重要なポイントをまとめます。

かぶリッジの結論

イオン株は割高ですが、優待目的の方にはおすすめです。

ただし、配当性向が高く、株主優待が変更される可能性もゼロではないため注意を向けなければいけません。

今後もイオンの動向に注視していきましょう。

たけぞう(専門家)

たけぞう(専門家)イオンの株価は割高に推移しています。配当権利月などに投資をすると良いでしょう。