LINEヤフー(Zホールディングス)の株価はなぜ安いの?

今後大化けする可能性は?

このようなお悩みを解決します。

かぶリッジの結論

- LINEヤフーはEPSが慢性的に低いため株価が安い

- 情報漏洩問題により一時的に株価は下落したが、好業績により回復傾向にある

- 割安圏からは外れたが、各事業の成長に期待が持てるため買いどき!

2023年10月1日、「Zホールディングス株式会社」は「LINEヤフー株式会社」に社名を変更したことで話題となりました。

株価が安く買いやすいため、LINEヤフー株の購入を検討している人も多いでしょう。

でも、なんでこんなに安いのか、なにか良くない面があるんじゃないかと不安…

そこで今回は、LINEヤフーの株価が安いまま上がらない理由や、将来性を分かりやすく解説します。

執筆:かぶリッジ編集部

かぶリッジは、20年以上にわたり投資家向けサービスを提供する株式会社インベストメントブリッジが運営しています。日本株投資や米国株投資を実践する編集部メンバーや、現役の証券アナリスト、元証券会社勤務の社員等で運営しています。

※本記事の注意事項

正しい情報をお伝えするために随時更新を実施しますが、掲載内容には古い情報、誤った情報が含まれることがございます。

また、本記事でご紹介する企業や投資商品はすべて情報提供目的であり、投資を推奨・勧誘する目的はございません。

情報の取捨選択や投資判断は各ユーザー様のご判断・責任にてお願いいたします。

※掲載内容へのご指摘につきましては、お問い合わせフォームより受け付けております。

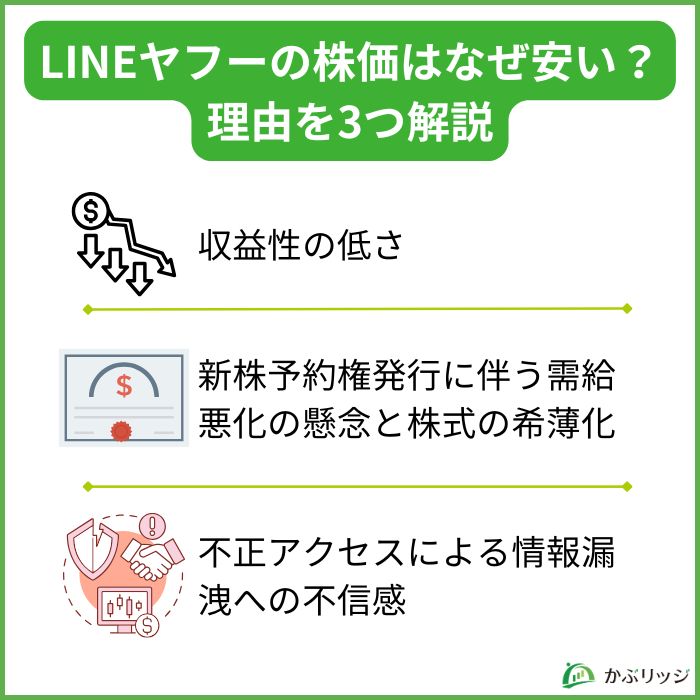

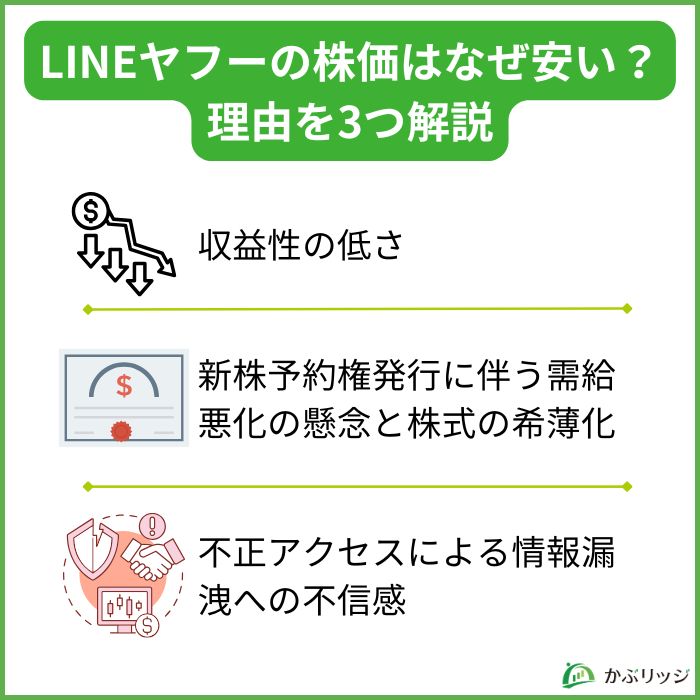

LINEヤフーの株価はなぜ安い?理由3つを解説

💡このパートの要約

- 収益性を示すEPSが慢性的に低い状態が続いている

- 東証の市場区分再編に伴う新株予約権発行によって、株式の需給が悪化し株価が大きく下落

- 不正アクセスによる情報漏洩を受け、総務省から異例の2度にわたる行政指導を受けたことで株価が下落

そもそも、LINEヤフーの株が安いのはなぜ?

LINEヤフーの株価が安い、上がらないと言われる背景には、いくつかの理由があります。

大きく以下の3つに分けて、考察していきましょう。

収益性の低さ

LINEヤフーの株価が安い理由の一つは、その収益性の低さにあります。

企業の収益性を示す指標として、LINEヤフーのEPS(1株当たり純利益)の推移を見てみましょう。

| 年度 | EPS |

|---|---|

| 2015年度 | 30.15円 |

| 2016年度 | 23.99円 |

| 2017年度 | 23.04円 |

| 2018年度 | 14.74円 |

| 2019年度 | 16.88円 |

| 2020年度 | 14.02円 |

| 2021年度 | 10.20円 |

| 2022年度 | 23.87円 |

| 2023年度 | 15.10円 |

| 2024年度 | 14.24円 |

過去10年間のEPSの推移を見てみると、低下傾向にあることが分かります。

これは企業の成長性を表すEPS成長率がマイナスであることを意味し、LINEヤフーが過去数年成長できていなかったことが伺えます。

また、IT業界の平均的なEPSは100円前後であることから、LINEヤフーのEPSがかなり低い水準にあると言えます。

収益性が低くて成長していない企業には投資したくないよね…

なぜLINEヤフーのEPSはこんなに低いの?

EPSが低い原因はいくつかありますが、最も大きいのは発行済み株式数が多いことでしょう。

EPS=当期純利益÷発行済み株式数

EPSは上記の式で計算されるため、低下の要因は利益の減少か発行済み株式数の増加となります。

LINEヤフー(当時のZホールディングス)は、2019年にLINEと統合。

その際、LINEヤフーは新たに株式を28億株発行しました。

当時の発行済み株式数が48億株だったため、株式数が大幅に増加したのです。

LINEとの統合で発行済み株式数が増加して、株式が希薄化したんだね…

表から分かるように、それ以前からLINEヤフーのEPSは低い水準にあるため純粋な収益力にも原因はあるかと思います。

いずれにせよ、EPSの改善・上昇が見られない限り、株価は安いまま上がらない状態が続くでしょう。

新株予約権発行に伴う需給悪化の懸念と株式の希薄化

LINEヤフーの株価が安い背景には、新株予約権発行に伴い需給悪化が懸念されたことが挙げられます。

そもそも新株予約権って何?

新株予約権とは、それを発行した株式会社に対して権利を行使することで、その会社の株式の交付を受けることができる権利のこと。

新株予約権証券の保有者は、新株予約権を行使して一定の行使価格を払い込むことで会社に新株を発行させたり、会社自身が保有する株式を取得することができる。

つまり、あらかじめ決められた金額や条件で株式を取得できる権利のことであり、発行されると株式の需給が悪化し、株式の希薄化が起こります。

これは、通常その時の株価よりも低い価格で確実に株式を取得できる権利が与えられるためです。

なぜLINEヤフーは新株予約権を発行したの?

それは、東証の市場区分再編に伴う条件である流通株式比率を高めるためです。

LINEヤフー(当時のZホールディングス)は、東証最上位の「プライム市場」に上場していました。

市場区分再編に伴いプライム市場の基準が改定、LINEヤフーはプライム脱落を避けるべく、基準となる流通株式比率35%以上を満たすために新株予約権発行を決めたのです。

この動きを受け、市場が株式の需給悪化を懸念したことで株価は急落しました。

実際の株価の推移を見てましょう。

時期としては、チャート真ん中の2021年11月から2022年にかけて、株価が大きく下落しているのが分かります。

当時がそもそも買われ過ぎだったことも否めませんが、利益確定の売りが強まる中、新株予約権発行が加わり、売りが先行したのだと考えられそうです。

このように、東証の市場区分再編に伴う新株予約権発行はLINEヤフーの株価が安い要因の一つと考えられます。

それ以来、株価は安い状態がずっと続いているんだね…

不正アクセスによる情報漏洩への不信感

LINEヤフーは2023年11月、旧LINEのシステムが不正アクセスを受け、最大で約52万件の個人データが漏洩したことを報告しました。

これを受け総務省は2024年3月5日に1度目の行政指導を、その後のLINEヤフーの報告を受け4月16日に2度目の行政指導を行っています。

1か月ほどで2度も行政指導されるのなんて、極めて異例の対応だね…!

総務省からの行政指導の内容は以下の通りです。

同社IRニュースより

- 安全管理措置及び委託先管理の抜本的な見直し及び対策強化の加速化

- 親会社等を含むグループ全体でのセキュリティガバナンスの本質的な見直しの検討の加速化

- 取組内容に係る進捗状況の定期的な公表等を通じた利用者対応の徹底

特に、総務省は今回の不正アクセスの契機となった親会社であり業務委託先である韓国NAVER社との関係の見直しを求める指導を行いました。

しかし、1度目の指導後のLINEヤフーからの報告受け、総務省は「通信の秘密やサイバーセキュリティ確保の観点から、安全管理が十分になったとは言い難い」と判断し、2度目の指導に踏み切っています。

2024年3月からの株価の推移を見てみましょう。

行政指導の行われたタイミング(3月5日、4月16日)で、株価が下落していることが分かります。

特に、2度目の指導の後には、359円から一時337円まで下落しました。

20円以上も下落したんだね…

以上のように、不正アクセスによる情報漏洩に対する不信感は株価に大きく影響を与えており、2024年4月下旬までLINEヤフーの株価が下落している大きな一因となっています。

LINEヤフーと同業他社を比較!強みや弱みは?

💡このパートの要約

- LINEヤフーの営業利益率は11.5%で高水準

- LINEヤフーの配当利回りは1.4%で、配当重視の投資家には向いていない

よく比較される2社である「サイバーエージェント(4751)」、「楽天グループ(4755)」と比較して、LINEヤフーの強みや弱みを見ていきましょう。

大きく以下の2つの特徴が挙げられます。

以下に、3社の主要財務データと参考指標を表にまとめ比較してみます。

| 2024年通期 | LINEヤフー | サイバーエージェント | 楽天グループ |

|---|---|---|---|

| 売上高 | 1兆8146億円 | 8,029億9,600万円 | 2兆2,792億円 |

| 当期純利益 | 2,024億円 | 162億4,600万円 | ▲1,294億8,500万円 |

| 営業利益率 | 11.5% | 5.2% | 2.3% |

| 自己資本比率 | 33.6% | 30.6% | 3.5% |

| ROE | 3.8% | 10.7% | — |

| PER | 22.3倍 | 35.74倍 | — |

| PBR | 1.26倍 | 4.61倍 | 2.15倍 |

| EPS | 15.0円 | 32.09円 | ▲75.61円 |

| 配当利回り | 1.32% | 1.15% | — |

| 配当性向 | 36.8% | 49.9% | — |

LINEヤフーは3月、サイバーエージェントは9月、楽天Gは12月決算

PER・PBRは2025/05/26時点(終値)

営業利益率が10%超と高い

財務データから分かるLINEヤフーの大きな強みは、営業利益率の高さです。

LINEヤフーの24/3期の営業利益率は11.5%と、情報通信業の平均である8.6%を上回っており、かなり高い水準にあると言えます。

営業利益率は、主要産業の平均値で3.2%、5~10%あると優良だと言われるワン!

ただし、経営効率の指標となるROEが3.8%と低い点には注意が必要です。

配当利回りは1%台でリターンは少ない

一方で、個人投資家にとって重要な指標となる配当利回りは1.32%と高い水準とは言えません。

過去の配当利回りを見ても1~2%の間で推移しており、魅力的な高配当銘柄とは言えないでしょう。

配当狙いの投資家には物足りない水準だね…。

無料メルマガ登録で豪華特典プレゼント

※登録後、メール画面から登録解除も可能です。

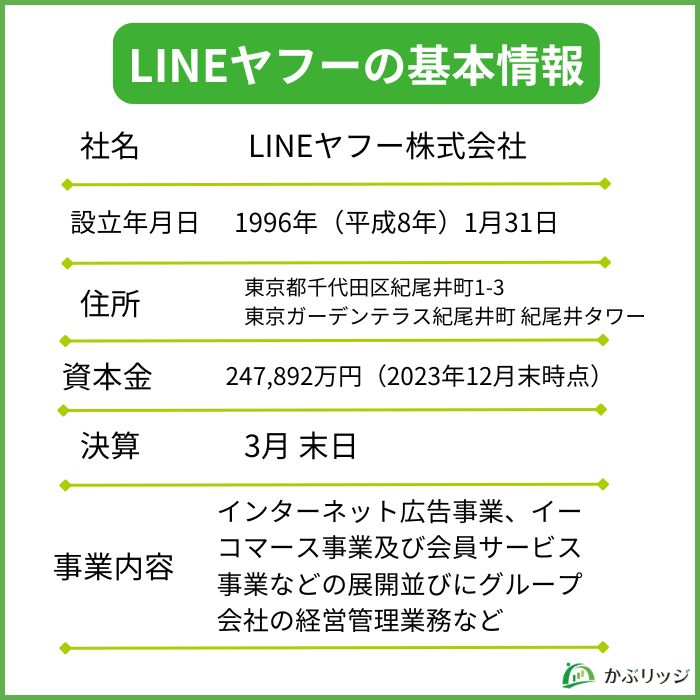

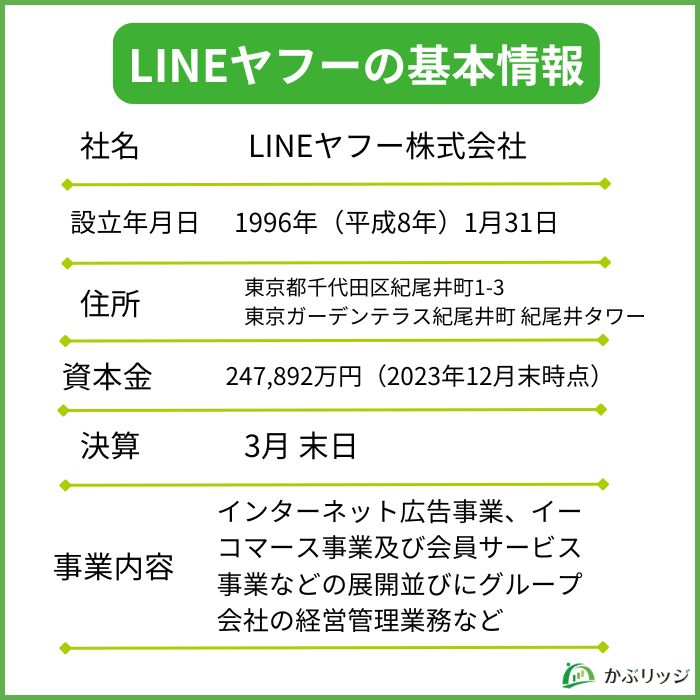

LINEヤフーの基本情報

💡このパートの要約

- ECサービスを展開するコマース事業が売り上げの半分を占め、2年間でメディア事業は75%、戦略事業は120%成長

- 株価は基本的には横ばいに推移、局所的に乱高下を繰り返して推移

- 配当利回りは1%前後、株主優待は実施していない

ここでは、LINEヤフーの基本情報についてまとめます。

以下の4つの情報について詳しく見ていきましょう。

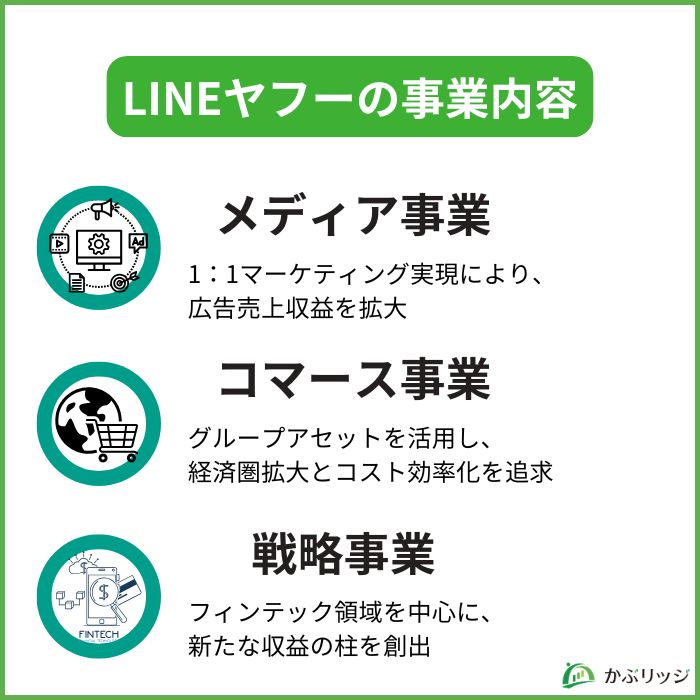

事業内容

LINEヤフーは主に以下の3つの事業を展開しています。

- メディア事業

- コマース事業

- 戦略事業

メディア事業は、近年著しい成長を見せています。

2021年3月期から2023年3月期にかけて、売上成長率は75%まで伸長しました。

2024年から「LINE」「Yahoo! JAPAN」「PayPay」の3つのIDを連携させ、広告効果の向上と中長期的な広告単価の向上を目指しています。

今後の成長が期待できる事業だね!

コマース事業は、売上に占める割合が最も大きく、売上構成比の4割程度の売上を占めています。

「Yahoo!ショッピング」や「ZOZOTOWN」など、多様なECサービスを展開しているね!

戦略事業は、主にフィンテック領域で拡大しています。

登録ユーザー数5,800万人を超え、国内QRコード決済市場シェア67%を占める「PayPay」を起点に、金融エコシステムの構築を目指します。

フィンテック事業の成長にも期待できそうだね!

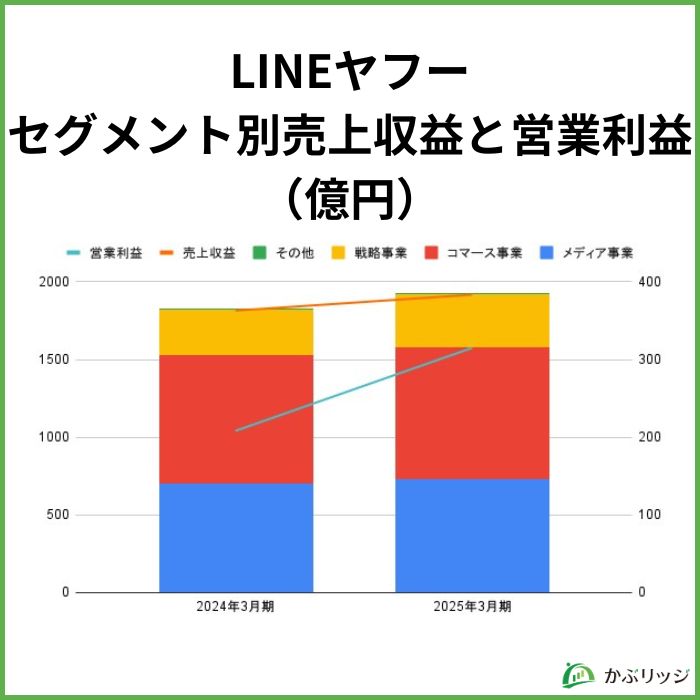

業績

LINEヤフーの業績は、売上高(前年比+5.7%)・営業利益(前年比+8.5%)と好調に推移しています。

最も売り上げの大きいセグメントはコマース事業で、全体の約4割程度を占めています。

また、メディア事業では、売上収益が前年同期比で4.2%増加、ファイナンス領域を手掛ける戦略事業は前年同期比17.7%増など各事業で成長が見られます。

近年の業績は好調だと言えるね!

2025年3月期通期決算まとめ

2025年3月期通期決算の業績は以下の通りです。

| 年度 | 売上収益 | 営業利益 |

|---|---|---|

| 2023年3月期4Q | 1,672,377 | 314,533 |

| 2024年3月期4Q | 1,814,663 | 208,191 |

| 2025年3月期4Q | 1,917,478 | 315,033 |

(百万円)

業績は、売上収益と営業利益ともに右肩上がりとなっています。

以下は、セグメントの業績概況(2024年4月~2025年3月)です。

| メディア事業 | コマース事業 | 戦略事業 | その他 | 調整額 | 合計 | ||

|---|---|---|---|---|---|---|---|

| 前年同期 | 売上収益 | 7,021億円 | 8,270億円 | 2,899億円 | 80億円 | △126億円 | 1兆8,146億円 |

| 調整後EBITDA | 2,545億円 | 1,432億円 | 115億円 | △3億 | 59億円 | 4,149億円 | |

| 25/3期 4Q | 売上収益 | 7,316億円 | 8,483億円 | 3,412億円 | 91億円 | △128億円 | 1兆9,174億円 |

| 調整後EBITDA | 2,839億円 | 1,484億円 | 515億円 | 26億円 | △157億円 | 4,708億円 | |

| 増減率 | 売上収益 | 294億円増 | 212億円増 | 512億円増 | 10億円増 | ― | 1,028億円増 |

| 調整後EBITDA | 294億円増 | 51億円増 | 399億円増 | 30億円増 | ― | 559億円増 | |

連結経営成績では、各事業好調です。

メディア事業の売上収益が全売上収益に占める割合は38.2%となっています。

アカウント広告では、「LINE公式アカウント」における、有償アカウント数の増加や従量課金の拡大に伴い、通期の売上収益は前年同期比18.9%増となりました。

コマース事業の売上収益は、ZOZOグループおよびアスクルグループにおける増収に加え、サービスEC事業を中心とした各EC事業の成長に伴い、前年同期比で増加しました。

また、戦略事業の売上収益は、PayPay(株)とPayPayカード(株)を含むPayPay連結、その他金融売上収益、PayPay銀行(株)等の成長により、前年同期比で増加しました。

今後は、LINE公式アカウント等のサービス基盤強化・PayPayを中心としたデジタル金融プラットフォーム構築・AIエージェント化の推進により持続的な成長を目指していくワン!

配当政策・株主還元

LINEヤフーの配当の推移を見てみましょう。

| 年度 | 1株当たり年間配当金額 | 配当利回り | 配当性向(連結) |

|---|---|---|---|

| 2026年3月期(予想) | 7.00円 | 1.31% | ー |

| 2025年3月期 | 7.00円 | 1.40% | 33.3% |

| 2024年3月期 | 5.56円 | 1.43% | 36.8% |

| 2023年3月期 | 5.56円 | 1.49% | 23.3% |

| 2022年3月期 | 5.81円 | 1.08% | 57.0% |

| 2021年3月期 | 5.56円 | 1.01% | 39.7% |

| 2020年3月期 | 8.86円 | 2.55% | 52.5% |

LINEヤフーは、中長期かつ持続的な企業価値の向上を目指しており、そのための先行投資や設備投資、資本業務提携に積極的な姿勢を示しています。

配当実績としては2021年3月期に減配した一方で、2022年度の配当利回りは上昇していますが、これは株価の下落が要因です。

また、25/3期3Qの決算発表と同時に、2025年3月期の配当を従来の5.56円→7円に増配することを発表しました。

2026年3月期予想でも引き続き、1株当たり年間配当金額は7.00円となりました。

LINEヤフーに株主優待はあるのかな?

なお、株主優待制度はありません。

株価の推移

過去10年間のLINEヤフーの株価の推移(2025年5月まで)を見てみましょう。

全体的に横ばい基調での推移が続き、局所的に乱高下していることが分かります。

2021年11月に高値をつけて以降、大きく下落しているね…

LINEヤフーの株価は今後大化け?将来性を解説

💡このパートの要約

- 「Connect One構想」は、「LINE公式アカウント」と各種サービスを連携し、ユーザー情報を収集・活用することで、広告効果を最大化するプラットフォーム

- PayPayを起点に各種金融サービスを展開し、PayPay経済圏の拡大とユーザー定着を目指す

- グループ単位でAIを強化、生成AIを活用した新サービスに期待

LINEヤフーの株価は今後大化けするって本当?

LINEヤフーの将来性を分析するにあたり、以下の3つについて取り上げます。

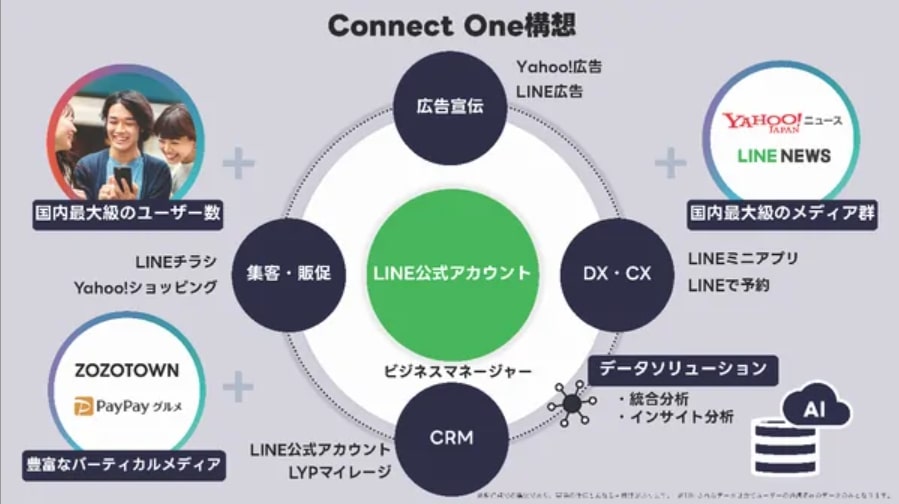

Connect One構想

LINEヤフーは2023年10月に、あらゆる顧客接点の効率化によって顧客生涯価値を最大化するプラットフォームとして「Connect One構想」を発表しました。

LINEヤフー株式会社は、企業のマーケティング担当者などを対象としたイベント「Hello Friends! W!th LINEヤフー」を2024年5月28日・29日に開催しました。

- 「LINE公式アカウント」とLINEヤフーの保有する法人向けサービスを連携

- 統合されたユーザー情報を集め、広告やキャンペーンを一元的に実施

Connect One構想でこんなことが可能に!?

例えば、あるユーザーがLINE上でクーポンを取得し、アパレル店に来店。

そこでPayPayで決済したとき、顧客の購入情報が記録されます。

後日、当該ユーザーがYahoo! JAPANを閲覧すると、店舗で購入した商品に関連する広告が表示され、ECサイトYahoo! ショッピングやZOZOTOWNに誘導されます。

こうした情報がLINEヤフーに蓄積され、広告の相乗効果を生み出すという算段です。

フィンテック事業の強化

LINEヤフーはフィンテック事業を戦略事業として掲げ、メディア事業、コマース事業に次ぐ第3の柱に位置付けています。

「PayPay」を起点に、クレジットカード、銀行、証券、保険、資産運用などの金融エコシステムの構築を目指します。

様々な金融サービスを展開し、PayPay経済圏の拡大とユーザーの定着を目指しているよ!

生成AIの活用

LINEヤフーが属するソフトバンクグループの孫正義社長は、ソフトバンクグループを「最もAIを活用するグループにしたい」と発言するほどAI技術に高い関心を寄せています。

このことから、ソフトバンクグループの一員であるLINEヤフーのサービスにもAIの技術が取り入れられることが期待されます。

また既に生成AIを活用し始めているサービスもあります。

企業向けのLINEサービスに「AI Prompt Manager」のトライアル提供を開始しました。

これは、ユーザーからの質問に、事前に登録されたデータを参照してAIが返信を自動生成する機能です。

生成AIを活用した新サービスの登場に注目だね!

LINEヤフーは割安?買いどきはいつか分析

💡このパートの要約

- 各証券会社のレーティングは中立・買いのみだが、目標株価は2025年2月時点の株価と同水準

- 2025年1月~2月で株価が急騰し、明確な割安圏内からは脱出

LINEヤフーは割安で買いどきなの?

以下の3つの点について考察していきましょう。

各証券会社の目標株価

各証券会社のLINEヤフーの目標株価を見てみましょう。

| 発表日 | 証券会社 | レーティング※1 | 目標株価 | 株価との乖離率※2 |

|---|---|---|---|---|

| 2025/05/23 | ジェフリーズ | 中立継続 | 545 → 562 | 5.52% |

| 2025/02/28 | シティG | 買い継続 | 530 → 610 | 14.53% |

| 2025/02/18 | 野村 | 買い継続 | 523 → 569 | 6.83% |

| 2024/12/25 | 大和 | 買い継続 | 460 → 500 | -6.12% |

| 2024/12/10 | みずほ | 買い継続 | 470 → 490 | -8.00% |

| 2024/11/28 | 岡三 | 中立 → 買い | 400 → 500 | -6.12% |

| 2024/09/25 | SBI | 中立継続 | 450 → 460 | -13.63% |

※1 レーティング表記はかぶリッジで「買い」「中立」「売り」に統一

※2 株価との乖離率は直近の株価(前場引け値)を基準(2025/2/10)とする

各社のレーティングの詳細はこちら

JPモルガン証券(JPM)

| レーティング | 基準 | かぶリッジレーティング |

|---|---|---|

| Overweight | 今後3ヶ月以内に関連するインデックス、セクターまたはベンチマークをアウトパフォームすると予想される。 | 買い |

| Neutral | 今後3ヶ月以内に関連するインデックス、セクターまたはベンチマークと同程度であると予想される。 | 中立 |

| Underweight | 今後3ヶ月以内に関連するインデックス、セクターまたはベンチマークをアンダーパフォームすると予想される。 | 売り |

SMBC日興証券(SMBC日興)

| レーティング | 基準 | かぶリッジレーティング |

|---|---|---|

| 1 | 同社のアナリストが予想する担当業種のカバレッジ・ユニバースの投資リターンが、市場平均を上回ると判断する場合。(対象期間は今後6~12ヶ月) | 買い |

| 2 | 同社のアナリストが予想する担当業種のカバレッジ・ユニバースの投資リターンが、市場平均と同程度と判断する場合。(対象期間は今後6~12ヶ月) | 中立 |

| 3 | 同社のアナリストが予想する担当業種のカバレッジ・ユニバースの投資リターンが、市場平均を下回ると判断する場合。(対象期間は今後6~12ヶ月) | 売り |

| NR | 投資評価を実施しない場合。 | ー |

岡三証券(岡三)

| レーティング | 基準 | かぶリッジレーティング |

|---|---|---|

| 強気 | 今後6ヶ月以内にTOPIXに対し+10%以上のアウトパフォームが期待できる銘柄。 | 買い |

| やや強気 | 今後6ヶ月以内にTOPIXに対し0~+10%のアウトパフォームが期待される銘柄。 | 中立 |

| 中立 | 今後6ヶ月以内にTOPIXに対し±5%以内のパフォーマンスが期待される銘柄。 | 中立 |

| やや弱気 | 今後6ヶ月以内にTOPIXに対し-10~0%のアンダーパフォームが期待される銘柄。 | 中立 |

| 弱気 | 今後6ヶ月以内にTOPIXに対し-10%以上のアンダーパフォームが期待される銘柄。 | 売り |

ゴールドマン・サックス証券(GS)

| レーティング | 基準 | かぶリッジレーティング |

|---|---|---|

| 買い推奨 | 12ヵ月の投資対象期間においてアナリストのカバレッジ・ユニバースのトータル・リターンの中央値を上回るパフォーマンスが期待できる。 | 買い |

| 中立 | 12ヵ月の投資対象期間においてアナリストのカバレッジ・ユニバースのトータル・リターンの中央値と同程度のパフォーマンスが期待できる。 | 中立 |

| 売り推奨 | 12ヵ月の投資対象期間においてアナリストのカバレッジ・ユニバースのトータル・リターンの中央値を下回るパフォーマンスが期待できる。 | 売り |

| カバレッジ・ビュー | カバレッジ・ビューは、アナリストのカバレッジ・グループに対する、各アナリストの投資環境に基づいた総合的な見通しを表す。カバレッジ・ビューは、アトラクティブ(A)、ニュートラル(N)、コーシャス(C)の名称から成る。 | A:買い N:中立 C:売り |

| コンビクションリスト (強い買い推奨リスト) | 同リストに採用した時点から12ヵ月において約15~20%以上の絶対的なトータル・リターンが期待できる。同リスト採用銘柄にはアウトパフォームのレーティングが付与された銘柄のみが選定される。同リスト採用銘柄に対しては、今後12ヵ月の目標株価の提示が求められる。各CIL採用銘柄は、カバーしているアナリストと所属するリージョナル・インベストメント・レビュー・コミッティによって更新されない限り、90日後に自動的に同リストから削除される。 | 買い |

シティグループ証券(シティG)

| レーティング | 基準 | かぶリッジレーティング |

|---|---|---|

| 1(買い) | 向こう12-18ヶ月でアナリストの調査対象業種を アウトパフォームすると予想される場合。 | 買い |

| 2(中立) | アナリストの調査対象業種とほぼ同じパフォーマンスになると予想される場合。 | 中立 |

| 3(売り) | 向こう12-18ヶ月でアナリストの調査対象業種をアンダーパフォームすると予想される場合。 | 売り |

大和証券(大和)

| レーティング | 基準 | かぶリッジレーティング |

|---|---|---|

| 1 | 今後6ヶ月程度のパフォーマンスがTOPIXを15%以上上回る。 | 買い |

| 2 | 今後6ヶ月程度のパフォーマンスがTOPIXを5~15%上回る。 | 買い |

| 3 | 今後6ヶ月程度のパフォーマンスがTOPIXに対し±5%未満にある。 | 中立 |

| 4 | 今後6ヶ月程度のパフォーマンスがTOPIXを5%~15%下回る。 | 売り |

| 5 | 今後6ヶ月程度のパフォーマンスがTOPIXを15%以上下回る。 | 売り |

野村証券(野村)

| レーティング | 基準 | かぶリッジレーティング |

|---|---|---|

| 1 または Buy | 12ヶ月間の目標株価が現在の株価を15%以上上回ると判断する場合。 | 買い |

| 2 または Neutral | 12ヶ月間の目標株価と現在の株価の差が-5%~15%未満の範囲内にあると判断する場合。 | 中立 |

| 3 または Reduce | 12ヶ月間の目標株価が現在の株価を5%以上下回ると判断する場合。 | 売り |

みずほ証券(みずほ)

| レーティング | 基準 | かぶリッジレーティング |

|---|---|---|

| 買い | 目標株価の株価からの乖離率が10%以上であり、かつセクター相対配分ガイドラインによっても「アンダーパフォーム」とされない銘柄。 | 買い |

| 中立 | 目標株価の株価からの乖離率が-10%から+10%の範囲にあり、かつセクター相対配分ガイドラインによっても「アンダーパフォーム」とされない銘柄。 | 中立 |

| アンダーパフォーム | 目標株価の株価からの乖離率が-10%以下であるか、カバレッジユニバース内において乖離率が下位にあり、セクター相対配分ガイドラインにより「アンダーパフォーム」とされる銘柄。 | 売り |

三菱UFJモルガンスタンレー証券(三菱UFJMS)

| レーティング | 基準 | かぶリッジレーティング |

|---|---|---|

| Outperform | 今後12 ヵ月間における投資成果がTOPIX を15%超上回るとアナリストが予想する場合。 | 買い |

| Neutral | 今後12 ヵ月間における投資成果がTOPIX の±15%以内とアナリストが予想する場合。 | 中立 |

| Underperform | 今後12 ヵ月間における投資成果がTOPIX を15%超下回るとアナリストが予想する場合。 | 売り |

モルガン・スタンレーMUFG証券(モルガンS)

| レーティング | 基準 | かぶリッジレーティング |

|---|---|---|

| Overweight | 今後12~18ヶ月間に、当該業界(アナリスト又はその業界チームのカバレッジ・ユニバース)、もしくは当該MSCI国別指数の平均総投資収益率を上回る総投資収益率が期待される銘柄。 | 買い |

| Equalweight | 今後12~18ヶ月間に、当該業界(アナリスト又はその業界チームのカバレッジ・ユニバース)、もしくは当該MSCI国別指数の平均総投資収益率と同程度の総投資収益率が期待される銘柄。 | 中立 |

| Underweight | 今後12~18ヶ月間に、当該業界(アナリスト又はその業界チームのカバレッジ・ユニバース)、もしくは当該MSCI国別指数の平均総投資収益率を下回る総投資収益率が予想される銘柄。 | 売り |

買いと中立のレーティングのみで、売りはありません。

目標株価の平均値と中央値を見てみましょう。

| 目標株価 | 株価との乖離率 | |

|---|---|---|

| 目標株価平均値(6か月) | 550 | +3.27% |

| 目標株価中央値(6か月) | 546 | +2.52% |

| 目標株価平均値(12か月) | 542 | +1.76% |

| 目標株価中央値(12か月) | 530 | -0.49% |

株価との乖離率は直近の株価(終値)を基準(2025/5/26)とする

目標株価と現在の株価はあまり乖離していないことが分かります。

これは2025年1月に株価が大きく上昇しており、目標株価に近づいたことが要因です。

以下は2025年1月~2月の時間足の株価チャートです。

2025年年初で急騰が続いており、2025/1/6始値の421.3円から、1/31終値の454.9円まで上昇しました。

2025年1月で+7.97%も上昇しているんだね!

また、2025/2/6に発表された25/3期3Qの決算発表を受けて、翌営業日の株価は+4.46%上昇しました。

また、2025年通期決算の業績伸長を受け、現在も株価は好調に推移しています。

このように2025年の年初に株価上昇が続いたことで、目標株価の水準まで到達したことが分かります。

LINEヤフーは買いどきなのか?

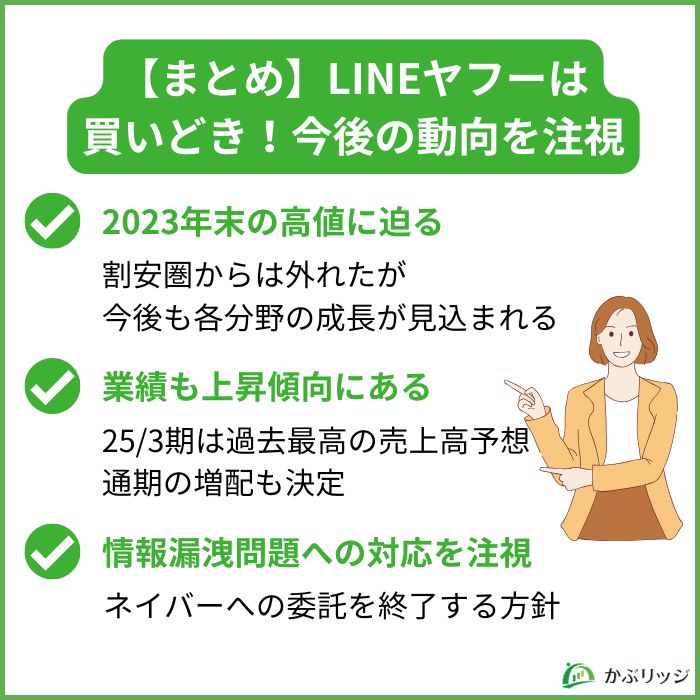

結論、LINEヤフーは買いどきであると考えます。

現在の株価は、目標株価と同水準まで上昇しており、PBRも1倍を超えるなど明確な割安水準ではなくなっています。

一方でチャートを見ると、2023年の年末に付けた高値に迫る展開であるのに加え、今後のメディア事業やフィンテック事業、生成AI分野での成長を見込むと今が買いどきであると言えます。

今後の成長性やリスクを考慮して、買い時かどうかはご自身で判断するようにしましょう。

不信感の払拭や各事業の再成長が鍵

やはり最も目を向けるべきことは、情報漏洩問題に対する不信感の払拭と各事業の今後の成長です。

この情報漏洩問題を受けLINEヤフーは、大株主である韓国NAVER社に対する委託を原則2025年末までに終了させることを発表しました。

ほぼすべての日本人が使用するメディア及びSNSサービスを運営する企業としての今後の動向に要注目です。

不正アクセスを受けたネイバーのシステムとの分離に関しても、2026年3月末までに前倒しで完了させる方針だワン!

また、24年12月19日に越境電子商取引(EC)大手のBEENOSをTOBで買収し、完全子会社化することを発表しました。

これによりBEENOSのネットワークを通じて海外販路を開拓し、EC事業の底上げにつなげることを目指しています。

LINEヤフーのリユース事業とのシナジー効果を創出をすることで、初年度からプラスに寄与しているよ!

【まとめ】LINEヤフーは割安で買いどき!今後の動向を注視

LINEヤフーの株価が安い理由について、よくわかったよ!

最後にこの記事の重要なポイントをまとめます。

かぶリッジの結論

- LINEヤフーはEPSが慢性的に低いため株価が安い

- 情報漏洩問題により一時的に株価は下落したが、好業績により回復傾向にある

- 割安圏からは外れたが、各事業の成長に期待が持てるため買いどき!

LINEヤフー株は割安と判断できます。

また、PayPayをはじめとするフィンテック事業の成長や生成AIを活用した新サービスにも注目です。

ただし、直近の情報漏洩問題への対応や慢性的な収益性の低さに対する施策にも注意を向けなければなりません。

今後もLINEヤフーの動向を注視していきましょう。