LINEでも情報をお届けします

なぜ日本M&Aセンターの株価は下落したの?

今後株価は上がっていくの?

このようなお悩みを解決します。

かぶリッジの結論

日本M&Aセンター(2127)は中堅・中小企業のM&Aを支援している企業です。

株価は2021年の3,700円台から下落の一途をたどり、2025年2月12日の終値は709.5円となっています。

そのため、購入を悩んでいる方もいるでしょう。

そこで今回は、日本M&Aセンターの株価が下落している理由や、日本M&Aセンター株は買いかを、事業環境を踏まえて分かりやすく解説していきます。

正しい情報をお伝えするために随時更新を実施しますが、掲載内容には古い情報、誤った情報が含まれることがございます。

また、本記事でご紹介する企業や投資商品はすべて情報提供目的であり、投資を推奨・勧誘する目的はございません。

情報の取捨選択や投資判断は各ユーザー様のご判断・責任にてお願いいたします。

※掲載内容へのご指摘につきましては、お問い合わせフォームより受け付けております。

新たな証券口座の選択肢に!

💡このパートの要約

まずは日本M&Aセンターの株価推移を見ていきましょう。

2021年11月以降下落していることが分かります。

なんで急落したんだろう?

ここからは、日本M&Aセンターの株価が下落した理由を3つご紹介します。

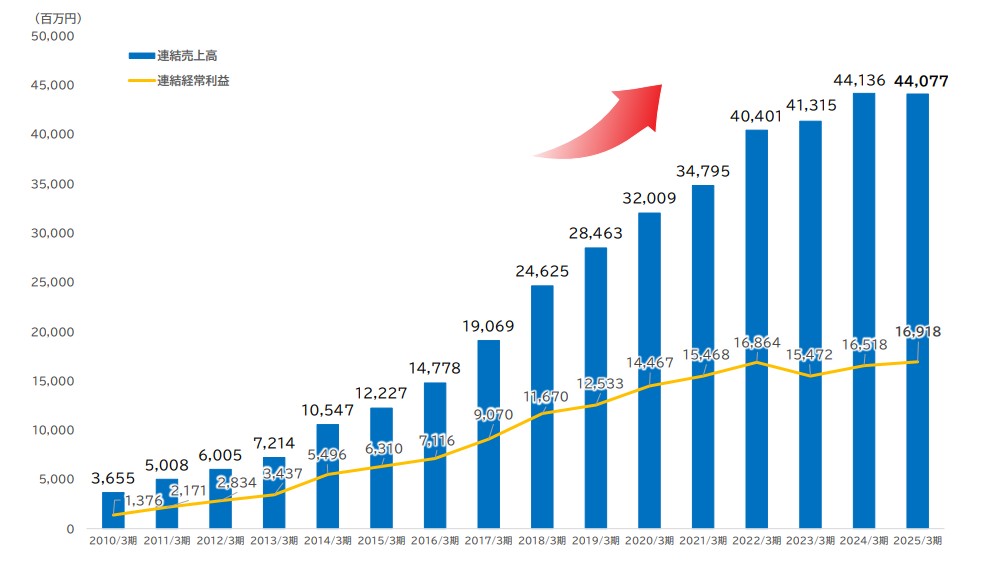

日本M&Aセンターは2000年代後半から2010年代前半にかけて、売上高が年平均20%以上で成長し、特に2014年度には前年比46.2%増という急成長を遂げました。

2018年度までは高い成長を維持していましたが、2019年度を境に成長率は鈍化。

2023年度には2.3%、2025年度には-0.1%と横ばい〜マイナス成長に転じています。

| 売上高(百万円) | 前期比 | |

|---|---|---|

| 2006/3期 | 2,099 | 42.9% |

| 2007/3期 | 2,631 | 25.4% |

| 2008/3期 | 3,423 | 30.1% |

| 2009/3期 | 4,009 | 17.1% |

| 2010/3期 | 3,655 | -8.8% |

| 2011/3期 | 5,008 | 37.0% |

| 2012/3期 | 6,005 | 19.9% |

| 2013/3期 | 7,214 | 20.1% |

| 2014/3期 | 10,547 | 46.2% |

| 2015/3期 | 12,227 | 15.0% |

| 2016/3期 | 14,778 | 20.9% |

| 2017/3期 | 19,069 | 29.0% |

| 2018/3期 | 24,625 | 29.1% |

| 2019/3期 | 28,463 | 15.6% |

| 2020/3期 | 32,009 | 12.5% |

| 2021/3期 | 34,795 | 8.7% |

| 2022/3期 | 40,401 | 16.1% |

| 2023/3期 | 41,315 | 2.3% |

| 2024/3期 | 44,136 | 6.8% |

| 2025/3期 | 44,077 | -0.1% |

この背景とされるのは、M&A市場の成熟や仲介案件供給の限界、そしてコロナによる一時的な市場停滞です。

(出典:日本M&Aセンター公式コラム)

このように、同社の業績は明確に「高成長期」と「成熟期」に分かれ、現在は構造的な転換点にあることが伺えます。

以前まで同社の株は「高PER銘柄」として期待されていましたが、成長見通しが弱まることでバリュエーション調整が起こりました。

「高PER銘柄」ってどういう意味?

株式市場では、成長期待が大きい企業ほど「高PER銘柄」として株価が割高に評価される傾向があります。

日本M&Aセンターもその一例で、安定的に業績を伸ばしていた時期にはPERが50倍を超えることもありました。

PERとは、株価が企業の利益に対してどれだけ割高・割安かを示す指標だワン!

これは将来の利益拡大を先取りして株価が上昇していたことを意味します。

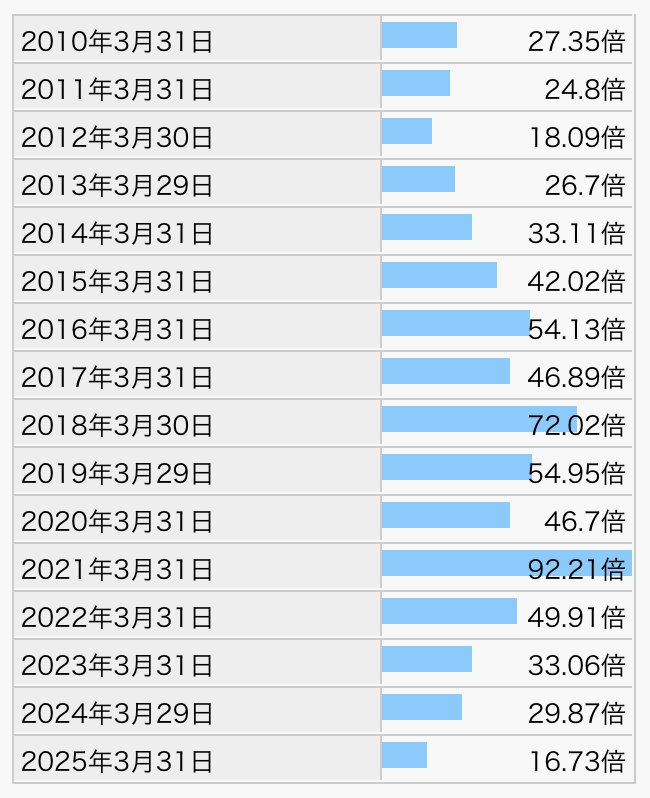

ここで日本M&Aセンターの過去のPERを確認してみましょう。

2021年3月期にPERが約92倍に達しており、株価は当時かなり割高に評価されていたことがわかります。

その後は高PERが剥落し、2023年には30倍前半、2025年には20倍前後へと大きく低下。

最新版(2025年3月期)ではPERが16.7倍と、割高状態から更に修正された水準になっています。

2022年2月14日に発覚した会計処理の不備を端緒に、内部統制や経営管理への信頼が失われました。

その結果、投資家や金融機関、監督当局の評価が悪化し、株価下落の要因に。

具体的にはどのような不備があったのかな?

不祥事の具体的な内容は、売上の前倒し計上です。

M&A案件の契約時期について虚偽の情報を登録し、売上を前の期間に繰り上げて計上していたことが社内調査によって判明しました。

2016/04/01〜2021/09/30の期間で83件の事例が発覚し、関与していた人数は管理職や営業担当者の計80人だったそうです。

(2022年2月14日付日本経済新聞より)

たくさんの人が関与していたんだね……

これによって株価はどう変化したかな?

第三者委員会の設置、東証や監査法人からの指摘が重なり、ガバナンス不信が一気に拡大することに。

株価は、一時は前週比で約12%下落しましたが、その後おおむね1週間で水準を回復しています。

この動きから、最終的には中長期的な業績動向や事業構造の変化といった本質的な要因の方が、株価に与える影響が大きいことがうかがえます。

不祥事後は、企業の案件獲得ペースが戻らず、成約件数が伸び悩んでいます。

結果として、2023年3月期の営業利益は前年比減益となりました。

2023年以降、売上は横ばい、利益も少しずつの回復にとどまっており、株価上昇を牽引するインパクトを欠いています。

| 2022/3期 | 2023/3期 | 2024/3期 | 2025/3期 | |

|---|---|---|---|---|

| 売上高 | 40,401 | 41,315 | 44,136 | 44,077 |

| 営業利益率 | 16,430 | 15,298 | 16,066 | 16,715 |

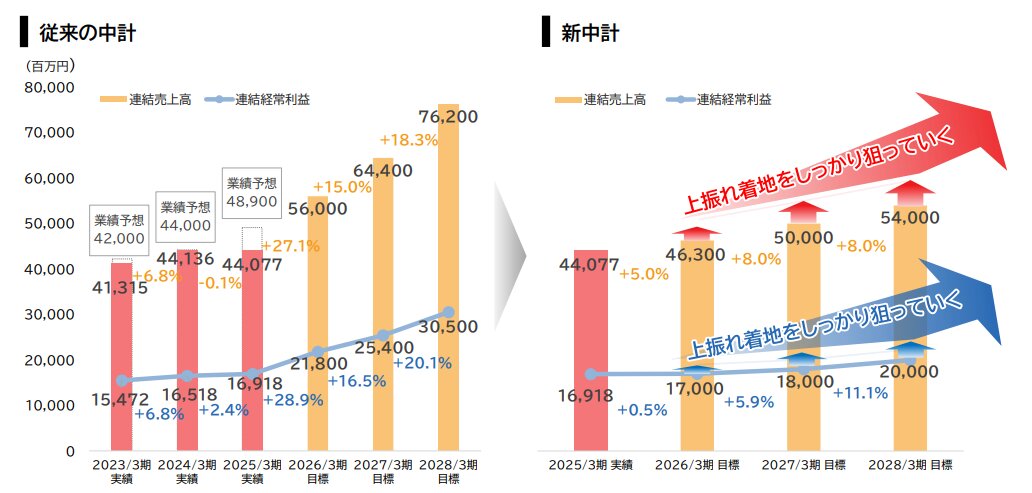

さらに市場心理を冷やしているのが、中期経営目標の後ろ倒しです。

従来計画よりも2年ほど遅れており、市場との約束を達成できていないといえるワン!

PERが高水準で推移していた過去とは対照的に、現在は業績相応の評価水準に落ち着いたままです。

その結果、株価は1,200円台からさらに下落し、600円台後半〜800円台で推移しています。

投資家は以前のような大幅な売上成長率を期待してしまっているのかもね……

💡このパートの要約

ここでは、日本M&Aセンターの基本情報をまとめます。

3つの項目について詳しく見ていきましょう。

日本M&Aセンターは、中堅・中小企業のM&A仲介を中核としつつ、関連領域へ事業を拡大することで「M&A総合支援企業」としてのポジションを確立しています。

主に以下2つの事業を展開しています。

同社の主力は、事業承継や成長戦略に関わるM&A仲介業務です。

地方銀行・会計事務所との広域ネットワークを活かし、全国の中堅・中小企業のM&Aニーズに対応。

ノンネーム提案から企業評価、トップ面談、契約交渉、PMI支援に至るまでのプロセスを一貫して提供しています。

2025年3月期のM&A関連売上は約427億円で、全体売上の約97%を占める中核事業です。

M&A仲介事業が売上のほとんどを占めているんだね!

日本M&Aセンターは、M&A仲介事業の周辺に位置づけられる付随サービスを「その他事業」として展開しています。

これらの取り組みは売上全体に占める比率は小さいものの、顧客接点の多様化や案件の長期的な価値向上に寄与する戦略的事業として位置づけられています。

続いて日本M&Aセンターの最新の業績を見ていきましょう。

| 21/3期 | 22/3期 | 23/3期 | 24/3期 | 25/3期 | 26/3期(予想) | |

|---|---|---|---|---|---|---|

| 売上高 | 34,795 | 40,401 | 41,315 | 44,136 | 44,077 | 46,300 |

| 営業利益 | 15,336 | 16,430 | 15,298 | 16,066 | 16,715 | 17,000 |

| 経常利益 | 15,468 | 16,864 | 15,472 | 16,518 | 16,918 | 17,000 |

| 当期純利益 | 10,678 | 11,437 | 9,842 | 10,727 | 10,955 | 11,000 |

| ROE | 26.6% | 24.0% | 18.7% | 21.8% | 24.1% | 22.9% |

2025年3月期の売上高は前年に比べわずかに減少しましたが、経常利益は過去最高となりました。

2020年3月期に減少した経常利益や当期純利益に関しても、順調な回復が見られます。

そして中長期目標の経営目標の修正を実施し、従来の正常な業績達成サイクルに戻すことで上振れ着地を狙います。

同社は2026年3月期を「舵切りの年度」と位置付けており、成長が期待できるでしょう。

確実に売上高を伸ばしていくことに注力するんだね!

日本M&Aセンターは、株主還元を経営の最重要方針の一つと位置づけており、累進的に毎期安定して配当を実施しています。

2022年3月期には一時的に1株当たり配当金が減少したものの、その後は増配基調が続き、2025年3月期には1株29円、配当利回りは4.11%と高い水準を記録しました。

過去の配当利回りと配当性向をまとめると、以下の表の通りです。

| 年度 | 1株当たり配当金 | 配当利回り | 配当性向 |

|---|---|---|---|

| 2021/3期 | 14円 | 0.47% | 43.1% |

| 2022/3期 | 18円 | 1.04% | 52.0% |

| 2023/3期 | 23円 | 2.34% | 77.3% |

| 2024/3期 | 23円 | 2.33% | 69.6% |

| 2025/3期 | 29円 | 5.02% | 84.0% |

| 2026/3期(予想) | 29円 | 4.09%(※) | 83.6% |

また、配当性向60%以上の維持を基本方針としており、今後も安定した配当が期待されます。

近年の業績が伸び悩む中でも、高い配当利回りと減配のない実績は、株価の下支え材料となっていると言えるでしょう。

この配当性向は割安かつ高配当を求める投資家にとって魅力的な水準だね!

💡このパートの要約

ここでは、日本M&Aセンターの強み・弱みを見ていきましょう。

日本M&Aセンターの強みとして、以下の3つを順に紹介していきます。

日本M&Aセンターの最大の強みは、全国1,000超の会計事務所、ならびに地方銀行や信用金庫などの金融機関との強固な提携ネットワークです。

これは地方銀行の約9割、信用金庫の約8割に上るワン!

このネットワークを活用することで、地方の事業承継案件から都市部の成長企業まで、幅広いニーズに対応可能なM&A案件を安定的に確保しています。

創業から累計で10,000件以上のM&A支援実績を誇っており、これは業界でも群を抜く数字です。

さらに、金融機関向けに提供しているM&A教育・研修プログラムを通じて、提携パートナーの質も高く維持されており、紹介案件の成約率向上にも寄与しています。

このような持続可能なソーシングモデルは、他社には模倣が難しく、同社の収益安定性を支える大きな柱です。

営業担当と実行支援担当を分けた「垂直分業制」は、日本M&Aセンターが他社と差別化される点のひとつです。

「日本M&Aセンターでは、各分野に特化した人材がいます。

異なる専門性をもつ人たちが連携することで、効率的に動くことが可能になっているんだね!

さらに、AIを活用した顧客管理・進捗管理システム「Bring Out」の導入により、営業進捗やKPIの可視化が可能となっており、再現性の高い営業モデルを構築しつつあります。

これにより、新人コンサルタントでも一定以上の成果を出しやすい環境が整備されているのが特徴です。

同社は東京・大阪・名古屋などの主要都市に加え、北海道から九州まで14の営業サテライトを構えており、全国規模でM&Aニーズを掘り起こせる体制を敷いています。

また、海外ではシンガポール、マレーシア、ベトナム、インドネシア、タイに拠点を有し、クロスボーダーM&Aのニーズにも対応。

特に、アジア各国では日本企業の事業承継や撤退に伴う売却ニーズと、現地企業や投資家の買収ニーズの双方を取り込める立場にあり、グローバル展開を進める中堅企業にとっては重要なサポート役です。

国内外の広範なネットワークは、日本M&Aセンターの強みだワン!

続いて、日本M&Aセンターの弱みを解説していきます。

2025年3月期の売上高は440億7,700万円で、前年からわずかに減少しています(2024年3月期:441億3,600万円)。

売上高成長率がマイナスに転じるのは、2010年3月期以来で15年ぶりです。

3期連続でほぼ横ばいの水準に留まっているね!

成約件数も前年の1,146件から1,078件へと減少し、件数ベースでの後退が影響しました。

成約単価が3,960万円と過去最高水準だったことが利益面を支えた一方で、件数ベースの鈍化は成長持続性に課題を残します。

同社は採用を強化しており、コンサルタント数は2025年3月期末で716名と、前年から71名増加しています。

一方で、成約件数は減少しているため、1人あたりの成約件数は前年比で低下。

獲得した人材がまだ完全に戦力化できていないのかな……

M&A業務は専門性が高く、新人の即戦力化には一定の時間を要するため、採用拡大と生産性向上のバランスが課題です。

人的リソースの最適化は、今後の収益性に直結する重要な論点となります。

ストライクやM&Aキャピタルパートナーズなど、上場M&A専業各社が同様の分野に注力する中、案件獲得競争は激化。

| 企業名 | 売上高 | 営業利益 | 営業利益率 | コンサルタント数 | 1人あたり売上高 |

|---|---|---|---|---|---|

| 日本M&Aセンター | 44,077 | 16,715 | 37.9% | 716 | 83.9 |

| M&Aキャピタルパートナーズ | 22,448 | 7,126 | 31.7% | 267 | 84.1 |

| ストライク | 20,314 | 6,332 | 31.2% | 340 | 59.7 |

こちらは、日本M&Aセンターの1人あたりの売上高を示すグラフです。

日本M&Aセンターの1人あたりの売上高は低迷しているんだね…

また、競合は高収益な大型案件に注力しており、手数料率や契約条件をめぐる競争が拡大。

中小型案件のシェア維持には、価格以外の差別化戦略が求められています。

200万ダウンロード突破

口座開設&入金で10万円相当の米国株が必ずもらえる!

AIチャート予測など機能充実!

\アプリDL&口座開設はこちら/

※PCからアクセスした方は、moomoo証券HPに遷移します。

💡このパートの要約

日本M&Aセンターの株価は今後どうなっていくのでしょうか。

以下では、株価や事業戦略・環境などに注目して日本M&Aセンターの将来性を見ていきます。

2025年3月期の営業キャッシュフローは131億1,600万円と前年比で25億6,900万円増加し、収益の着実な積み上げが続いています。

一方で、投資キャッシュフローは119億8,200万円増加と大幅なプラスを記録しており、前期(2024年3月期)の182億2,400万円のマイナスから約300億円もの改善となりました。

一見すると健全なフリーキャッシュフロー(FCF)=11億3,400万円を確保しているように見えますが、その実態は定期預金の解約(約150億円)や投資有価証券の売却など、資産回収による現金確保が中心です。

つまり、将来収益を生む成長投資には慎重姿勢を取っており、“攻め”ではなく“守り”の資金運用とも解釈できます。

このようなキャッシュフロー構造は、FCFの黒字があっても市場評価が伸び悩む要因となりやすく、特に中長期的な成長を期待する投資家にとっては物足りなさを感じさせる側面があるでしょう。

| 2024/3期 | 2025/3期 | 前年比 | |

|---|---|---|---|

| 営業CF | 10,547 | 13,116 | 2,569 |

| 投資CF | -18,224 | 11,982 | 30,206 |

| FCF | 28,771 | 1,134 | -27,637 |

| 財務CF | -15,232 | -8,753 | 6,479 |

今後のキャッシュフローにも注目だね!

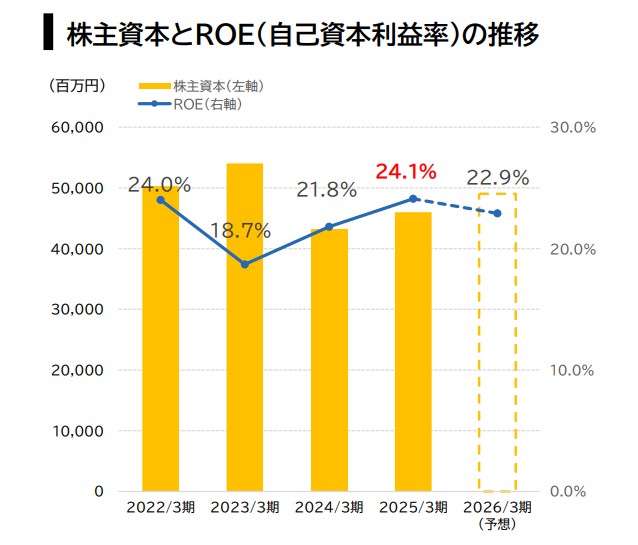

日本M&AセンターのROE(自己資本利益率)は、2023年3月期の18.7%から2025年3月期には24.1%へと大きく上昇しています。

この高いROEは単なる収益の結果ではなく、「利益率 × 効率性 × 財務構造」の掛け算で構成されており、いわゆるデュポン分析によってその内訳を読み解くことが可能です。

| 2023/3期 | 2024/3期 | 2025/3期 | |

|---|---|---|---|

| 当期純利益 | 9,842 | 10,727 | 10,955 |

| 売上高 | 41,315 | 44,136 | 44,077 |

| 純資産 | 54,720 | 43,973 | 47,589 |

| 総資産 | 65,765 | 58,640 | 61,786 |

| 売上高純利益率 | 23.8% | 24.3% | 24.9% |

| 総資産回転率 | 0.66 | 0.71 | 0.73 |

| 財務レバレッジ | 1.18 | 1.26 | 1.32 |

| ROE | 18.7% | 21.8% | 24.1% |

実際に2025年3月期の売上高純利益率は24.9%、総資産回転率は0.73倍、財務レバレッジは1.32倍と、いずれも前期から改善。

特に営業効率(回転率)と利益率の両方が向上していることが、資本を効率的に使って利益を生む構造を支えているといえるでしょう。

一方で、財務レバレッジ(≒負債依存度)もやや上昇しており、健全な範囲ではあるものの、今後さらに効率性を高めるには投資効率や案件単価の維持が鍵となります。

ROEが20%を超えて推移しており、この高い資本収益性は日本M&Aセンター株の長期的な評価軸として注目していきたいですね。

ROEが高い水準を維持していることは大きな強みだね!

日本M&Aセンターへの投資に際しては、業界構造の変化と過去のリスク要因を正確に理解しておくことが重要です。

2024年に改訂された「中小M&Aガイドライン(第3版)」では、仲介手数料の明示や契約手続きの透明化がより強く求められるようになりました。

2025年からは違法性のある譲受企業を排除する「特定事業者リスト制度」が本格化し、コンプライアンス対応が重要視されているワン!

こうした制度改正は市場の健全化には寄与する一方で、仲介業者にとっては業務コストの増加や業務効率への影響が懸念されます。

日本M&Aセンターも先行して対応を進めていますが、規制対応力は今後の競争力に直結する指標となるでしょう。

2022年の会計不祥事に対して、同社は第三者委員会による調査と再発防止策を講じています。

しかし、株価はなお低位にとどまっており、市場が「完全な信頼回復」と見なしていないことがうかがえます。

高ROEや業績改善だけでなく、統治体制の強化を継続的にウォッチしないとだね!

このように、日本M&Aセンターは高い実績と成長余地を持ちながらも、業界構造の変化と過去のリスク対応が今後の株価評価に大きな影響を及ぼす点には留意が必要です。

日本M&Aセンターの株価が下落した理由がよく分かったよ!

かぶリッジの結論

日本M&Aセンターの株価は、2021年の業績ピーク以降、成長鈍化への市場の不安と2022年の不祥事によって下落基調が続いてきました。

2025年3月期には利益率の改善や高いROEを実現するなど一定の回復傾向を見せていますが、案件数の減少や守りに入った投資姿勢からは、完全な回復とは言い難い状況です。

将来的な成長余地やブランド力には依然として魅力がある一方で、再発防止の信頼回復や中小M&A業界における規制強化への対応など、非財務的な側面にも目を向けた投資判断が求められます。

今後の動向に注目していきたいね!

かぶリッジでは、この他にも日本の優良銘柄についてまとめた記事をまとめているので、ぜひあわせてご覧ください。