LINEでも情報をお届けします

・NISAで投資信託を買ってはいけないの?

・おすすめの投資信託の特徴は?

かぶリッジの結論

2024年から始まった新NISAは、投資の利益が無期限で非課税になる魅力的な制度です。

せっかく投資を始めるなら、税金を気にせずに資産を増やしたいと思う人も多いはず。

しかし、NISAと検索すると「投資信託は買ってはいけない」「やめとけ」といった意見も目にします。

でも実際、どんな投資信託をどんな理由で買っちゃいけないの?

結論から申し上げると、NISAには相性の悪い投資信託があるのも事実です。

一方、自身に最適な投資信託を選べれば、効率的に資産を増やせる可能性は十分にあります。

そこで今回は、NISAで投資信託を買ってはいけないと言われる理由や、実際に選ぶポイントを分かりやすく解説していきます。

正しい情報をお伝えするために随時更新を実施しますが、掲載内容には古い情報、誤った情報が含まれることがございます。

また、本記事でご紹介する企業や投資商品はすべて情報提供目的であり、投資を推奨・勧誘する目的はございません。

情報の取捨選択や投資判断は各ユーザー様のご判断・責任にてお願いいたします。

※掲載内容へのご指摘につきましては、お問い合わせフォームより受け付けております。

【申込受付中】

投資家向けYouTubeセミナー

📅 2026年3月3日(火)19:00~20:00

📍 YouTube Live(無料)

\ 今後の投資戦略の参考に/

なぜ、NISAで投資信託を買ってはいけないと言われているの?

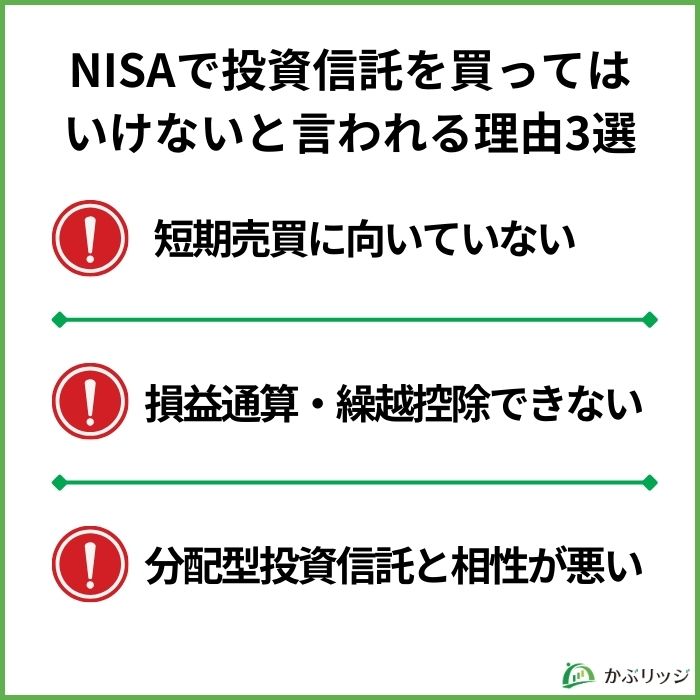

NISAで投資信託を買ってはいけないと言われる理由は、以下の3点が挙げられます。

順に詳しく解説します。

NISAの最大の魅力は運用益が無期限で非課税となる点です。

一方で、年間投資枠の上限が決まっていて、買付金額に制限があります。

資産を売却しても、その分の枠は翌年以降まで復活しないよ……

さらに、投資対象商品が定められており、以下の条件に当てはまる投資信託は購入の対象外。

デリバティブ取引は金融派生商品を対象とし、先物取引・オプション取引・スワップ取引に分けられるんワン!

短期売買で大きなリターンが狙えるレバレッジ型の投資信託は、そもそもNISAで買うことができません。

好きな投資信託を自由に売買はできないんだね…

短期で頻繁に売買をしたい人がNISAを使うと、制度に縛られ納得した取引ができない可能性があります。

通常の課税口座では投資で損失が出た場合、他の投資の利益と相殺したり、翌年以降に損失を繰り越したりできます。

これが損益通算や繰越控除と呼ばれる仕組みです。

しかしNISAは、損益通算・繰越控除が不可能。

売却をすると、その時点で利益や損失が確定し、純粋に元本が減ってしまいます。

節税メリットだけを考えるならiDeCoの方がお得な場合があるワン!

投資初心者の場合、短期の値動きに動揺して、買ったばかりの投資信託を売却してしまうこともあるでしょう。

NISAは利益が出た時の非課税メリットが最大の特徴で、損失が出た時はむしろマイナスに働く点に注意が必要です。

だから、リスクの少ない分散投資や長期投資が人気なんだね!

投資信託には、決められたタイミングで分配金がもらえる、分配型投資信託という商品があります。

分配金には、得られた運用益から支払われる普通分配金と元本の一部を取り崩して支払う特別分配金(元本払戻金)の2種類があります。

NISAで毎月分配型の投資信託は購入できないことに注意だワン!

どんなに優れた投資信託であっても、常に高いパフォーマンスを出し続けることはなかなか困難。

高頻度で分配金を支払う投資信託は、特別分配金によって少しずつ元本を削っていることが多いです。

元本の取り崩しがあると、買い直すにはNISAの投資枠を消費します。

年間投資上限額は最大360万円までだよ!

定期的な収入を求める場合は、高配当株式や高配当投資信託を選んでみるのも一つの手です。

ここまでNISAで投資信託を買ってはいけないと言われる理由について見てきました。

NISAで投資信託を買ってはいけないと言われることはあるものの、すべての投資信託が悪いわけではありません。

NISAでの購入が向いている投資信託と向いていない投資信託があるよ!

では、具体的にどのような投資信託を避けるべきなのでしょうか。

NISAで買ってはいけない投資信託の特徴を3つ紹介します。

信託報酬が高い投資信託は避けるべきです。

信託報酬は、投資信託を管理・運用してもらうための経費として投資家が支払う費用のことです。

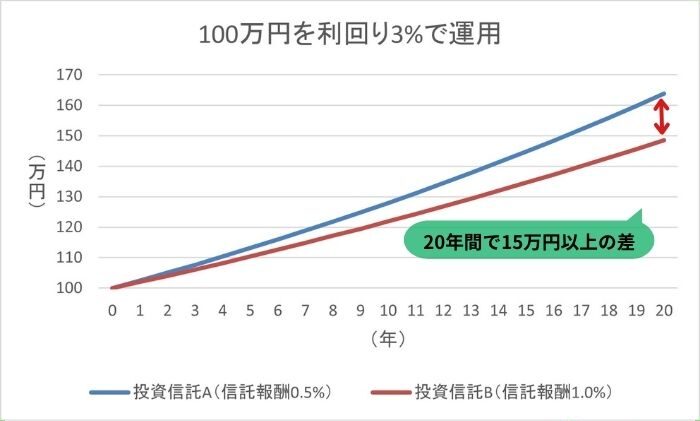

信託報酬による差を視覚的に示すと、信託報酬が年率0.5%の投資信託Aと1.0%の投資信託Bでは、20年間で約15万円以上もの差が生まれてしまいます。

運用額が大きくなるほど、差も大きくなるんだね!

【シミュレーション】

・投資額:100万円

・投資信託A(信託報酬0.5%):最終資産約164万円

・投資信託B(信託報酬1.0%):最終資産約149万円

・差額:約15万円

NISAの非課税メリットを信託報酬の高さで相殺してしまっては本末転倒です。

インデックスファンドの場合は、信託報酬の差がリターンに直結するワン!

信託報酬が高い投資信託は、アクティブファンドや為替ヘッジ付きの商品に多い傾向があります。

信託報酬は低く見えても、実際には売買委託手数料や監査費用など「隠れコスト」が存在する投資信託があります。

これらを含めた実質的なコストは「総経費率」として目論見書などに記載されているため、チェックすることが重要です。

以下のように、NISA対象の投資信託でもコストが逆転している例も。

| 信託報酬 | 総経費率 | |

|---|---|---|

| インド株式フォーカス(奇数月分配型) | 1.1% | 3.05% |

| ダイワ・ダイナミック・インド株ファンド | 1.848% | 3.00% |

商品選びの際は運用会社のホームページで総経費率を確認し、真のコストを把握してから投資判断を行いましょう。

投資信託には規模・大きさを示す純資産総額という指標が存在。

残高が大きい投資信託は人気が高いと言えますが、運用成果には関係が無いため、純資産総額が多いからといって必ずしも良い商品とは限りません。

しかし、純資産総額が極端に少ない投資信託は繰上げ償還(運用終了)のリスクが高まります。

純資産総額が30億円を下回ると繰上げ償還のリスクが高くなると言われているよ……

一度償還されると強制的に売却となり、NISAでは損益通算ができないため損失が確定してしまう危険性も。

安心して長期保有するためには、純資産総額100億円以上の投資信託を選ぶことをおすすめします。

特定分野への集中投資・アクティブファンドなどで短期的な高リターンを狙う投資信託は、NISAの長期投資という性格に合いません。

これらの商品は値動きが激しく、タイミングによっては大きな損失を被るリスクに注意です。

NISAだと損失分が元本を圧迫しちゃうんだね……

NISAの非課税期間は無期限のため、安定した長期成長を期待できる商品が好相性。

購入のタイミングが良ければ大きな利益を獲得できる可能性もありますが、ハイリスクハイリターンな投資信託は、投資初心者におすすめできません。

ここでは、投資初心者がNISAで買わない方がいい投資信託の具体例を3つご紹介。

NISAは長期保有を前提としているため、以下のような商品は避けることをおすすめします。

アクティブ型投資信託は運用のプロが銘柄選択を行い、ベンチマークとなる指数を上回る成果を目指す商品です。

しかし高い信託報酬(年率1-2%程度)がかかる割に、長期ではインデックス型を上回りにくい商品が多いのが現実。

短期的には高いパフォーマンスを発揮することもあるアクティブ型投資信託ですが、NISAでの保有にはあまり適していません。

リスクが高い分、損益通算できる口座での取引がオススメだよ!

NISAで長期投資を行う場合、低コストで市場平均に連動するインデックス型の方が有利になる可能性が高くなります。

「AI関連株式ファンド」「ESG投資ファンド」など、特定のテーマに特化した投資信託は人気を集めやすいのが特徴です。

テーマ型投資信託にもインデックス型・アクティブ型の両方が存在。

しかしインデックス型の投資信託でも、実際には独自につくったインデックス指標を使っていることも多く、AIが銘柄入れ替えを判断しているものもあります。

このような投資信託はベンチマークとしている指数の値動きが激しく、保有コストも高くなりがち。

また、テーマが注目される期間が終わりブームが去ると、急激に値下がりするリスクにも要注意。

すでに名の知れていたテーマの場合、すでに高値水準で売買されていることが多いんだワン!

長期的な資産形成を目的とするNISAでは、特定のテーマに依存しない分散の効いた投資信託を選ぶ方が低リスクです。

隔月分配型投資信託は、分配金が2か月に1度もらえる投資信託です。

金融庁の基準によって毎月分配型はすべてNISAの対象外ですが、隔月分配型は取引ができます。

しかし隔月分配型は、2か月に1度という短い間隔で分配金を出すため、取り崩しの可能性に注意。

分配金として受け取った資金は運用から除外されるため、複利効果が十分に発揮されず、長期的な資産形成には不向きです。

隔月分配型の投資信託は購入時手数料や信託報酬が高い商品が多いよ…

NISAの非課税メリットを最大限活用するには、そもそも分配金を出さない積立型の商品を選ぶことが重要です。

定期的に資金を取り崩したい時は、手数料のかからない定期売却サービスを利用できるよ!

ここまで、NISAで避けるべき投資信託について解説してきました。

逆に、NISAで買うと良い投資信託の具体例はどんなものがあるのかな?

以下で紹介します。

インデックス型投資信託は市場平均に連動することを目指すため、個別の銘柄選択に依存せず安定したパフォーマンスが期待できます。

特に日経平均やTOPIX、S&P500などの主要指数に連動する商品は、長期的に右肩上がりの成長となる可能性も。

また近年、運用会社のあいだで信託報酬の引き下げ競争が激化しています。

これまで以上にコストが下がる可能性もあり、効率的な運用がしやすいでしょう。

三菱UFJアセットマネジメントが提供する、eMAXIS Slim(イーマクシス スリム)シリーズは業界最安水準のコストで保有できるインデックスファンド(インデックス型投資信託)です。

一般的に投資信託を購入する際の手数料がすべて0円(ノーロード)で、積極的に信託報酬率の引き下げを実施。

代表的な商品に以下のようなものがあります。

| 信託報酬(年率) | 過去1年騰落率 | 過去3年騰落率 | |

|---|---|---|---|

| eMAXIS Slim 全世界株式(オール・カントリー) | 0.05775% | +4.0% | +69.3% |

| eMAXIS Slim 米国株式(S&P500) | 0.08140% | +2.3% | +77.7% |

| eMAXIS Slim 先進国株式インデックス | 0.09889% | +4.0% | +74.3% |

| eMAXIS Slim 全世界株式(除く日本) | 0.05775% | +4.1% | +69.7% |

どの投資信託を選べばいいかわからないと思ったら、eMAXIS Slimシリーズから選ぶのがおすすめ。

つみたて投資枠、成長投資枠どちらでも購入ができるよ!

>>>【徹底比較】雪だるまとeMAXIS Slim 全世界株式(オルカン)はどっちがおすすめ?

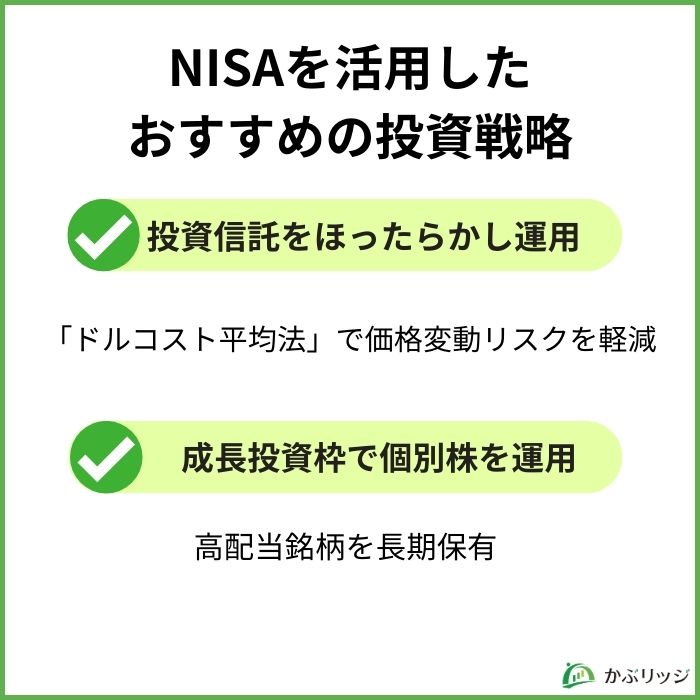

NISAで投資を成功させるには、制度の特性を理解した戦略を立てることが重要です。

ただ性格や状況によって、その通りにするのが正解とは限りません。

ここでは戦略の一例を紹介するので、ご自身に合ったスタイルがあれば、ぜひ活用してみてください。

無心でつみたてを続けることは、NISAの最も効果的な活用法のひとつ。

資産価格が下落した際に、狼狽売りするのを避けられるよ!

優良なインデックス型投資信託を選んで無心でつみたて投資を続けることで、大きな成果が期待できます。

月々1万円からでも始められるつみたて投資なら、「ドルコスト平均法」の効果で価格変動リスクを軽減可能です。

ドルコスト平均法

金融商品を、一定の金額で定期的に購入していく投資方法。

同じ金額で買い付けるため、一定量を買う方法よりも買付単価が平準化し、時間による価格変動リスクを低減することができる。

これを活用して投資を継続することで、感情に左右されることなく長期投資を実践できます。

20年も継続すれば、複利効果と非課税メリットで大きな効果が期待できそう!

つみたて投資枠で安定的な資産形成を行いつつ、成長投資枠で個別株を運用することも可能です。

また個別株を運用する場合、キャピタルゲインを狙うかインカムゲインを狙うかによっても戦略は異なります。

NISAのメリットを活かしやすいのは、高配当銘柄を保有してインカムゲインを狙うこと。

NISA口座で保有している銘柄は配当金も原則非課税だよ!

ただし個別株投資では出口戦略を考えておくことが重要で、売却時期を事前に決めると良いでしょう。

株価が2倍になったら半分売却するなど、明確なルールを設けることで感情的な判断を避けられます。

NISA口座は長期保有が向いているから、高配当銘柄を長く持つほうがおすすめだワン!

各個人によって、資金や家族構成、年齢といった状況が異なるため、投資戦略は大きく異なります。

今回は年齢のみに目を向けて、基本戦略の一例を年代別にご紹介。

20代・30代の若い世代は時間を味方にできるため、株式の比率を高めた積極的なポートフォリオがおすすめ。

全世界株式やS&P500など成長性の高い投資信託を中心に、NISA枠をフル活用しましょう。

おすすめの投資信託(例)

40代・50代では安定性も重視し、債券やREIT、金を対象とした投資信託を一部組み入れ、堅実な運用を検討することが大切。

株式の比率をやや下げ債券等を運用することで、資産を極端に減らさないようなポートフォリオを組みましょう。

おすすめの投資信託(例)

60代以降は元本確保を優先し、高配当株や債券の比率を高めた安定重視のポートフォリオに調整していくことが最善。

資金余力がある場合は株式の比率を維持してもよいでしょう。

おすすめの投資信託(例)

ここでは年齢を軸とした戦略を示しましたが、自身の資産状況に合わせた戦略をとることが一番大切。

NISAの枠を使いきる可能性がある場合は、最も成長が見込め、長期保有できる商品を優先してNISA枠で購入するのがおすすめです。

買ってはいけない投資信託の特徴と選ぶポイントが分かったよ!

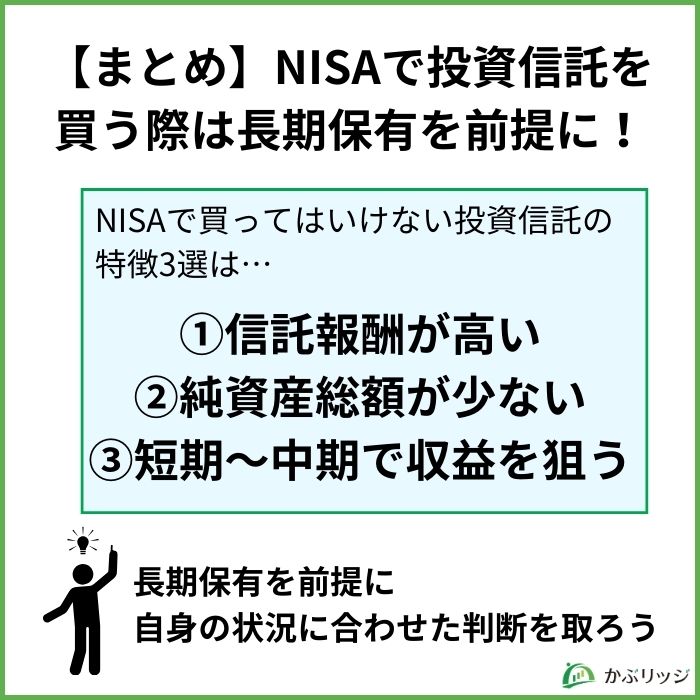

最後にこの記事の重要なポイントをまとめます。

これからNISAで投資信託投資を始めようと思っている方は、信託報酬や純資産総額、運用方針などをよく確認してから実際に購入してみましょう。

また、商品選びに迷った方は、eMAXIS Slimシリーズなどの低コストインデックス型投資信託を活用してNISA投資を始めるのも良いかもしれません。

NISAで投資信託を購入する際は、短期的な値動きに惑わされず長期保有を前提とすることが成功の鍵ですよ。