楽天の株価は危ないってホント?

なぜ株価は上がらないの?

このようなお悩みを解決します。

かぶリッジの結論

- 2024年12月期は営業黒字化を達成も、依然として最終赤字が続き、財務面のリスクは残る

- 格付けが低いため、社債の利率は過去最高になるなど信用リスクが低い

- 楽天市場やクレジットカード事業は好調も、モバイル事業の黒字化がどこまで計画通りに進むか注目

ネット通販にとどまらず楽天経済圏まで確立した楽天株は比較的少額で買える株の一つなので、購入を考えている方も多くいるでしょう。

でも、携帯電話事業に参入してからは「楽天株は上がらない」「危ない」といった意見もあって不安…。

そこで今回は、楽天の株価が危ないと言われる理由や、10年後の株価について分かりやすく解説します。

合同会社 Next Meeting 代表取締役 かぶリッジ監修者:たけぞう

専門家のポイント

楽天の株価は2023年の最悪期を脱しつつあります。

要因は、楽天モバイルの携帯キャリアサービス契約数が今年830万回線(決算資料)を突破した事などが挙げられます。約1年で177万回線増加しました。

楽天モバイルのシンプルで安価な料金プランや、データ無制限の提供が魅力的で契約数が増加しました。今後の課題としては、既存の大手キャリアとの競争や、ネットワーク品質の向上が挙げられ、引き続き大型な投資が必要となりそうで増資などの懸念も残ります。

執筆:かぶリッジ編集部

かぶリッジは、20年以上にわたり投資家向けサービスを提供する株式会社インベストメントブリッジが運営しています。日本株投資や米国株投資を実践する編集部メンバーや、現役の証券アナリスト、元証券会社勤務の社員等で運営しています。

合同会社 Next Meeting 代表取締役。1988年に証券会社へ入社し約30年間勤務。

東京証券取引所において、4年間の“場立ち”を経て20年間以上証券ディーラーとして活躍。多い時には約10億円の資金運用を託され、重圧と戦いながら約50億円の収益を上げる。

現在は個人投資家である傍ら「誰にでも、わかりやすく」にこだわりラジオ、セミナーなど多くの舞台で投資手法を伝え、一人でも多くの投資家が株で収益を上げられるように専門家として日々活動を行っている。

■毎日更新かぶリッジブログ

元証券ディーラー・たけぞうの「かぶリッジブログ」

※本記事の注意事項

正しい情報をお伝えするために随時更新を実施しますが、掲載内容には古い情報、誤った情報が含まれることがございます。

また、本記事でご紹介する企業や投資商品はすべて情報提供目的であり、投資を推奨・勧誘する目的はございません。

情報の取捨選択や投資判断は各ユーザー様のご判断・責任にてお願いいたします。

※掲載内容へのご指摘につきましては、お問い合わせフォームより受け付けております。

楽天の株価は10年後どうなる?理由を3つ解説

楽天の将来性って、ズバリどうなの?

楽天の10年後の株価は、現状維持もしくは今よりも低迷する可能性があります。

大きく以下の3つに分けて、考察していきましょう。

楽天モバイルの赤字はまだ続く可能性が高い

楽天の株価が低迷する理由の1点目として、楽天モバイルの赤字が挙げられます。

2019年より楽天モバイル事業をリリースしましたが、2024年12月期決算では売上収益が4,407億円(前年同期比20.9%増)、営業損失は前年同期比1,056億円の改善となる2,089億円となり、赤字幅を縮小しました。

赤字を回収する目途は立っているのかな?

契約数が830万回線を突破し、足元の契約獲得件数は順調のように思えます。

KDDIとの新ローミング契約が機能し始めたことが通信品質の改善につながり、解約率1.38%の低水準にも寄与しているようです。

しかしながら、契約回線数が大幅に増加している背景にはからくりがありました。

それは、EC部門を中心として約90万社の法人取引がある楽天グループが全社をあげて取引先に対して法人契約の獲得に取り組んだことです。

そのため、継続的な獲得件数の増加には疑問が残ります。

以下は、契約回線数及びシェア率になります。

| グループ名 | 契約件数 | シェア率 |

|---|---|---|

| 楽天モバイル | 830万 | 3.7% |

| NTTドコモ | 9,087万 | 40.8% |

| au | 7,015万 | 31.5% |

| ソフトバンク ワイモバイル | 5,350万 | 24.0% |

楽天モバイルは24年12月には契約回線数を800~1,000万件にするとしていましたが、10月18日時点で800万という目標を達成することができました。

しかし、上記表をご覧になればわかる通り、業界内での獲得競争は激化しています。

KDDIとのローミング契約により設備投資を大幅に削減することに成功したものの、引き続き懸念事項は山積しています。

2024年12月期の決算で携帯事業の調整後営業損益は、2,089億円の赤字となりました。ただ、前年同期比1,056億円の大幅改善をしています。携帯子会社楽天モバイルの回線契約数増加が要因です。楽天ポイントを狙って短期間で解約するユーザーはいるが、それを除いた真水の解約率も減少しています。

社債の利率が高い

楽天の格付けは以下のようになっています。

| 格付け機関名 | 長期 | 短期 |

|---|---|---|

| 格付投資情報センター(R&I) | BBB+ | a-2 |

| 日本格付研究所 | A- | J-1 |

| S&Pグローバル・レーティング | BB | – |

格付けってどんな指標なの?

格付けとは、信用リスクを測る指標の1つです。一般的に、格付けの高い債券ほど利回りが低く、格付けの低い債券ほど利回りは高くなります。

以下で、通信事業を取り扱う他3社と主要格付けを比較してみました。

| 格付比較 | 格付投資情報センター(R&I) | 日本格付研究所(JCR) | S&Pグローバル・レーティング |

|---|---|---|---|

| 楽天(4755) | BBB+ | A- | BB |

| 日本電信電話(9432) | AA+ | AAA | A |

| KDDI(9433) | AA | ― | ― |

| ソフトバンク(9434) | A+ | AA- | BB+ |

格付け機関によって多少差はありますが、NTTやauは比較的高い格付けであるのに対し、楽天は低い評価を受けていることが分かります。

実は、楽天グループの信用リスクは日本国内において最大であり、それに伴い社債を発行する際には高い利率が付いてくるのです。

格付けが低い企業の債券は、「ジャンク債」と呼ぶんだよ。

実際に、巨額の社債返還のため2024年には実質利回りが12%を超えるドル建て債を発行しました。

日本の上場会社が年利12%越えの社債発行は行ったことがなく、裏返せば過去最高利率を更新しなければ資金調達することができない厳しい状況が伺えます。

また通常、機関投資家向けに発行される社債ですが、楽天は2023年に個人投資家向けに2,500億円の社債を発行しました。

来年にかけて約8,000億円にものぼる大量の社債償還が残る中、買い手集めに奔走している現状です。

2024年4月に同社は、ドル建ての社債を20億ドル、日本円にしておよそ3000億円分発行しました。利率は年9.75%とかなり高いです。

2月には11%の利率でおよそ2700億円分発行したドル建ての社債を発行しており、財務への懸念は今後も残ります。

菅政権による携帯料金の引き下げ

楽天がこのような厳しい資金繰りを行うことになった背景には、菅政権による携帯料金の引き下げがあります。

世界と比較して高額な携帯料金に課題を感じていた菅前首相が、大手通信会社へ値下げ要請を行ったことで携帯料金の引き下げを実現しました。

大手3社の利益率がほぼ20%で、あまりにも高いという問題意識から携帯電話料金の引き下げが敢行されましたね。

しかし、大手通信会社の半額以下の料金で使い放題をアピールし、携帯電話事業に参入した楽天にとってはかなりの痛手を負うことになったのです。

国民にとっては嬉しいニュースだったけれど、楽天には出鼻をくじかれる形になったんだね!

料金面での優位性が揺らいでしまったため、通信品質やエリア面で劣る楽天が大手通信3社の牙城を崩すことが困難になってしまいました。

一方で、「モバイル端末が最もユーザーとのタッチポイントであることに疑いの余地はない」との発言から、今後も携帯事業を死守していく姿勢は変わらないでしょう。

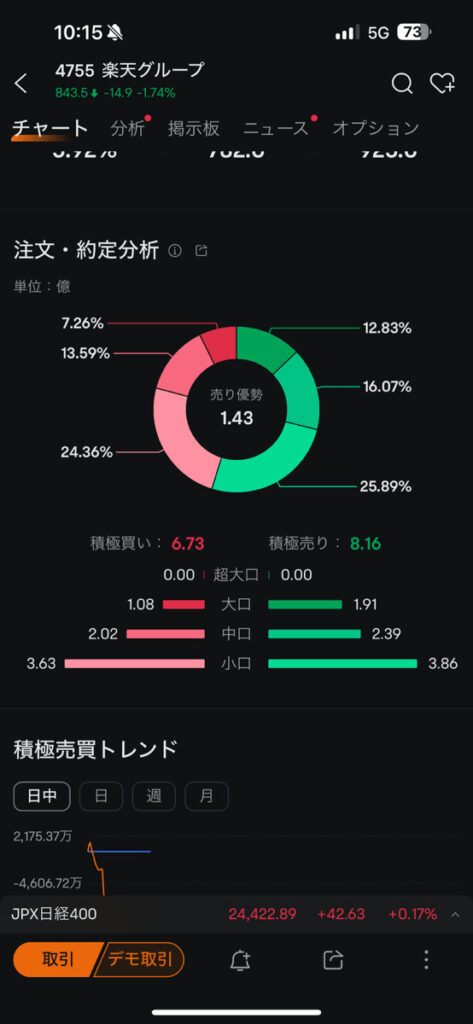

moomoo証券アプリで分析

最近、個人投資家の間で話題の”moomoo証券アプリ“をご存じでしょうか?

moomoo証券アプリでは、日本株やアメリカ株の機関投資家動向や業績分析、アナリスト予想などを無料で見ることができます。

例えば、以下のように注文・約定分析が分かります。

楽天グループの場合、売りが優勢となっているようです。(画像は2024/12/2時点のリアルタイムデータで、長期トレンドや見通しについてではありません。)

アナリスト評価を見てみると、“中立”が66%ですが、強気・やや強気も25%程となっています。

意外と強気なアナリストが多いんだね!

本記事では弱気の評価をしていますが、投資家・アナリストによって楽天グループへの見方は様々あります。

最終的にはあなた自身で投資すべきか判断するために、moomoo証券アプリを活用するのがおすすめです。

入金で最大10万円相当の人気株が必ずもらえる!

- moomoo証券が提供する次世代金融情報アプリ

- AI予測チャートなど、プロ並みの分析が可能になる機能が盛りだくさん

- 当サイト経由の口座開設で特別レポートプレゼント!*

※アプリDL後、アプリ内からの口座開設で特別レポートがプッシュ通知で届きます。

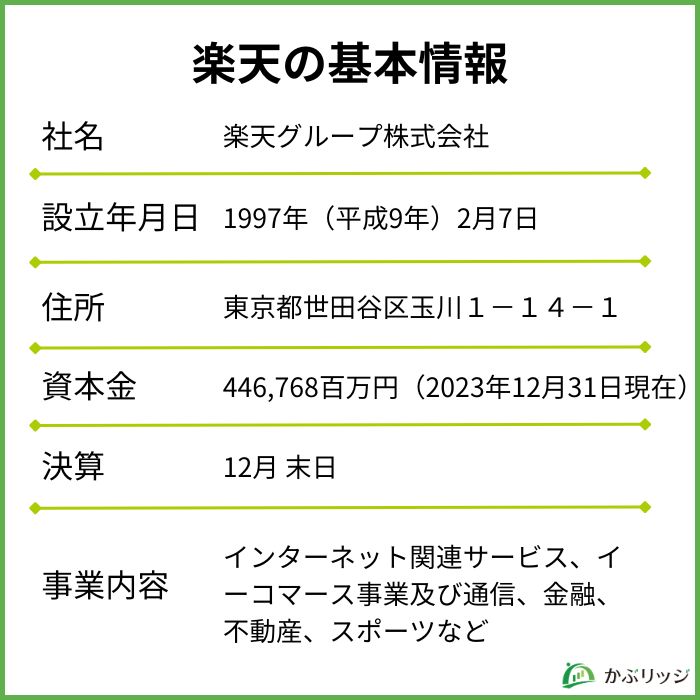

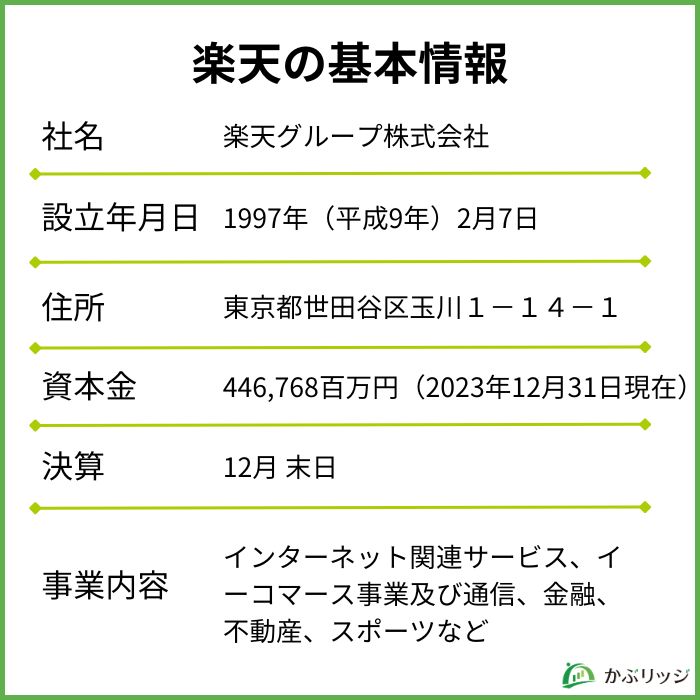

楽天の基本情報

ここでは、楽天の基本情報についてまとめます。

以下の4つの情報について詳しく見ていきましょう。

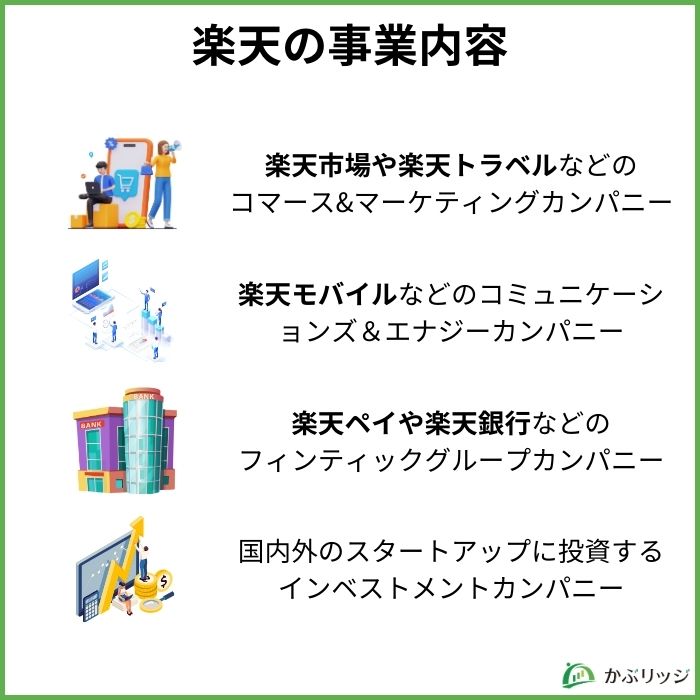

事業内容

楽天は主に以下の4つの事業を展開しています。

- コマース&マーケティングカンパニー

主なサービスは、楽天市場や楽天トラベルです。サービス売上収益の割合は約55%と楽天グループを牽引しています。 - コミュニケーションズ&エナジーカンパニー

楽天モバイル事業を抱えるこのカンパニーが会社の命運を握っていると言っても過言ではないでしょう。 - フィンテックグループカンパニー

主なサービスは、楽天ペイや楽天カード、楽天銀行、楽天証券です。楽天のメンバーシップを軸に独自の「楽天経済圏」を形成しているため馴染み深いのではないでしょうか。 - インベストメントカンパニー

インベストメントカンパニーでは、国内外の革新的なスタートアップへの投資や投資先支援をしています。

インベストメントカンパニーでは、ドローンや自動走行ロボット等の新サービスの開発及び提供にも力を入れているんだよ!

業績

.jpg)

.jpg)

2024年12月期は、売上高2兆2,792億円(前年同期比+10.0%)、営業利益529億円(前年同期2,128億円損失)となりました。

増収に関しては、「楽天市場」やクレジットカード、銀行、証券サービスの堅調な伸びが大きく寄与し、モバイル事業の赤字幅縮小も影響しました。

2025年12月期の会社予想に関しては、公表されていません。

しかし、連結売上収益については、2024年12月期と比較して2桁の成長率を目指すそうです。

モバイル事業はどうなるんだろう?

モバイル事業については、2025年度でEBITDA(利払い前・税引き前利益、減価償却)通期黒字化を目指すとしています。

また、営業利益の黒字拡大を視野に入れています。

5期連続で赤字が続いています。一方で、銀行や証券、楽天市場などは堅調に推移しています。

配当政策・株主還元

楽天の配当の推移を見てみましょう。

| 年度 | 1株当たり年間配当金額 | 配当利回り |

|---|---|---|

| 2024年12月期 | ー | ー |

| 2023年12月期 | 0円 | 0% |

| 2022年12月期 | 4.50円 | 0.76% |

| 2021年12月期 | 4.50円 | 0.39% |

| 2020年12月期 | 4.50円 | 0.45% |

※配当利回りは、各会計年度期末日の終値より算出。

2024年12月期は配当を実施しませんでした。

これには、財務健全性の確保に努めるため、「有利子負債額を増やさない」という方針の下、配当による資金流出を抑制したいという思惑がありました。

また、2025年12月期の配当予想は未定としています。

配当実績に不安があり、配当性向は毎年1%を下回るなど、投資家にとって懸念材料が多いことも事実でしょう。

楽天の株を買ったら、株主優待もあるのかな?

なお株主還元については、優待制度を行っています。

内容は、100株以上の全株主に「楽天モバイル」のデータ通信専用のeSIM(30GB/月)を1年間無料で提供しています。

楽天モバイルユーザーを増やしたい楽天のしたたかさが読み取れるね!

前述したように同社は有利子負債を多く抱えます。そうした理由から2023年12期から配当も無配としています。

今期も配当は未定されていますが、無配は継続されるでしょう。

株価の推移

直近5年の楽天の株価の推移(2025年1月まで)を見てみましょう。

2021年3月を頂点に、以降の株価は下降しています。

2021年3月21日に記録した最高値1,545円と現在の株価858.4円(11月29日)を比較すると、約1.8倍の差があります。

2020年より本格参入したモバイル事業の赤字により、株価の下落は始まりました。

他にも、2023年5月に社債返還のため3,300億円規模の大幅な公募増資を行い、株式の希薄化を懸念した投資家が離れ1割を越える株価が下落しました。

モバイル事業の800万回線突破や株主優待の権利付き日を背景に、現在(2025年1月)の株価は800円台後半まで回復しています。

今後も継続的にモバイル事業が上向きになり、決算が改善すれば株価の上昇は期待できますが、安心出来る状況ではないことは確かです。

ボラタリティが高すぎてなかなか手が出せないよ…

無料メルマガ登録で豪華特典プレゼント

※登録後、メール画面から登録解除も可能です。

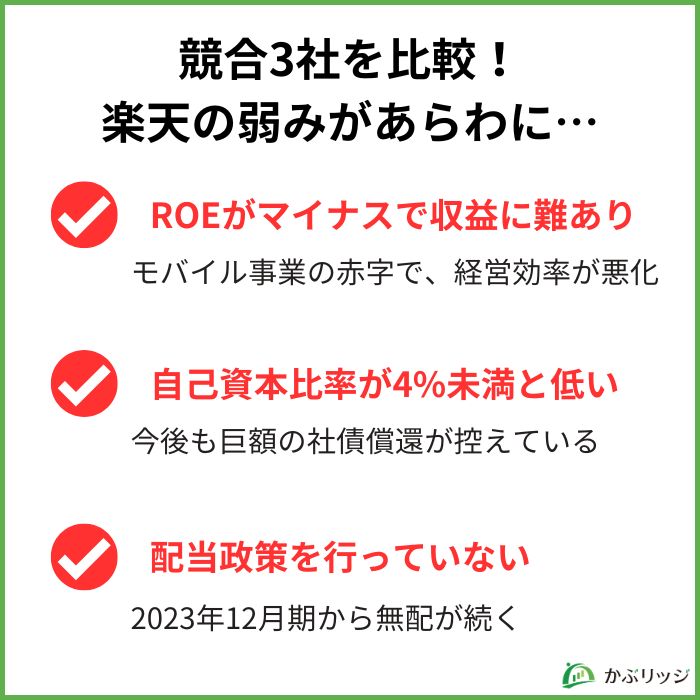

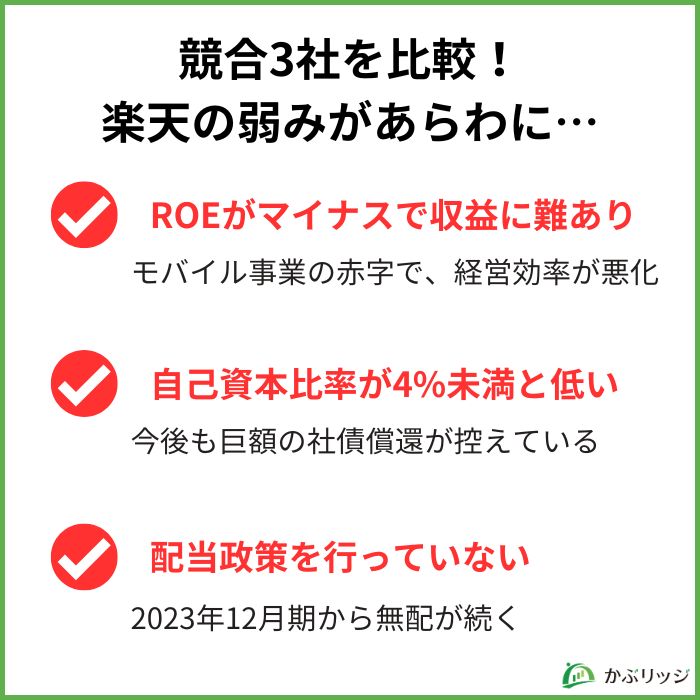

競合3社を比較!楽天の強みと弱みは?

通信や物流領域を扱う競合3社を比較して、楽天の特徴を見てみましょう。

大きく以下の3つの特徴が挙げられます。

以下、通信や物流領域を扱う3社について主要財務データと参考指標を表にまとめ比較してみます。

| 決算 | 楽天(4755) | ソフトバンク(9434) | 日本郵政(6178) |

|---|---|---|---|

| 売上高 | 2兆2,792億円 | 6兆840億円 | 11兆9,821億円 |

| 当期純利益 | -1,624億円 | 4,890億円 | 2,686億円 |

| 営業利益率 | 2.3% | 14.4% | ー |

| 自己資本比率 | 3.5% | 15.3% | 3.47% |

| ROE(自己資本利益率) | ー | 21.25% | 2.64% |

| PER(株価収益率) | ー | 18.04倍 | 17.55倍 |

| PBR(株価純資産倍率) | 2.72倍 | 3.66倍 | 0.48倍 |

| EPS(1株当たり純利益) | ー | 10.80円 | 88.33円 |

| 配当利回り | ー | 4.41% | 3.23% |

| 配当性向 | ー | 76.6% | 41.38% |

ROEがマイナスで収益に難あり

財務データから分かる楽天の弱みの1つ目は、ROEの低さです。

特に21.25%とかなり高い水準にあるソフトバンクと比較するとその差は歴然で、楽天は収益性に課題があります。

上場企業のROEの平均は9.7%だワン!

ROEは、企業が自己資本を用いてどれだけの利益を生み出したのかを表す指標です。

つまり、資本の効率性を表す指標といえるため、数値が悪いと経営効率に疑問が残ります。

上の通りモバイル事業の赤字でROEはマイナスとなっています。ソフトバンクなどと比較すると見劣りします。ここでもモバイル事業の早期黒字化が求められます。

自己資本比率が低い

楽天の弱みの2点目は、自己資本比率の低さです。

自己資本比率は4%を下回っており、経営の安定性に不安が残ります。

巨額な借り入れを続ける背景には、来年までに約8,000億円もの社債の償還が待ち受けているシビアな事情があります。

また、昨年、持ち分比率を下げてまでも子会社の楽天銀行を上場させたのは、今すぐにでもキャッシュを確保する必要があった楽天グループの財政状況の厳しさを物語っているでしょう。

グループ総出で資金繰りに奔走している様子がうかがえます。

ただ、成長のための投資も必要だし、自己資本比率が高いのが一概に良いとは言えないね。

自己資本比率が現在3.5%と非常に低い状況にあります。

今後は巨額の社債償還が控えており、増資懸念なども出てきそうです。

配当政策を行っていない

楽天の弱み3点目は、配当政策を行っていないことです。

配当を行わない企業は少なくないですが、その多くは上場間もない新興企業です。

無配を行う企業側のメリットとして、資金の流出を防ぐことで事業の拡大に資金を充てられる面があります。

一方で成熟企業の場合は、財務状況が悪くて倒産リスクの高さを示すため、投資家に敬遠されることも。

また、インカムゲインに期待する投資家にとって配当利回りが低い銘柄に魅力を感じないことも事実です。

業績が回復して配当も戻るといいな…

昨今、東証が促す資本コスト株価を意識した経営の実現によって、増配を計画する企業が多く見られます。

そうした中で無配の同社は見劣りします。

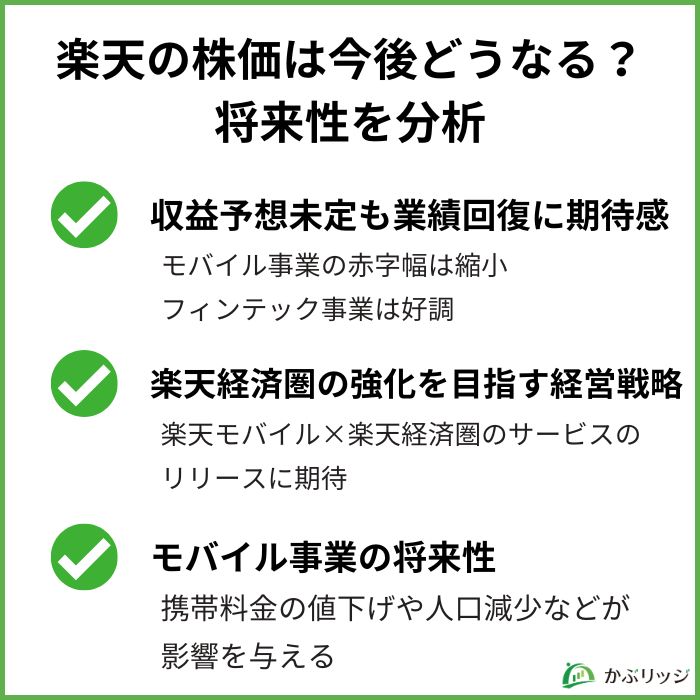

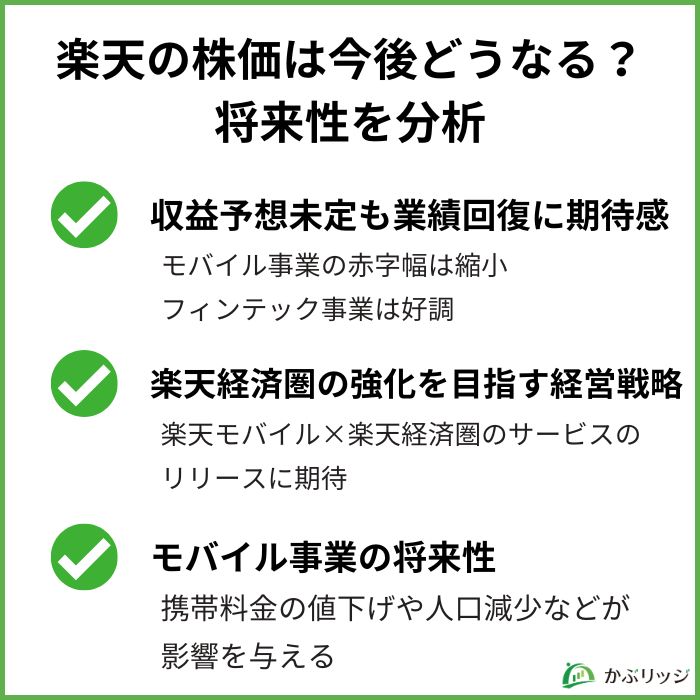

楽天の株価は今後どうなる?将来性を分析

楽天の今後はどうなっていくのかな?

以下の3つの点について詳しく考察していきましょう。

通期営業黒字化を達成し、業績回復に期待感か

業績で述べたように、楽天は依然として最終損益の赤字が続いています。

しかし、以下の2点から業績回復への期待感が高まります。

1つ目は、モバイル事業が赤字な一方で楽天市場や楽天カードなどその他の事業は好調であることが挙げられます。

祖業である楽天市場や楽天カードをはじめとする楽天経済圏は引き続き安定していることから業績回復に期待感が生まれたのではないかと考えます。

2つ目は、モバイル事業における大幅な赤字幅縮小です。

当初、自前で整備しようとしていたローミングですが、一部KDDIと提携することで設備投資を削減することに成功しました。

通信大手に割って入ることは容易ではありませんが、確実に一歩ずつ進んでいる様子を投資家は評価したようです。

ただ、依然としてモバイル事業を取り巻く環境が厳しいことに変わりはありません。

今後も各事業の成長に注目だね!

楽天モバイルの携帯キャリアサービス契約数の増加が好感されたように感じます。三木谷社長もさらなる増加に期待したいと語られています。

楽天経済圏の強化を目指す経営戦略

現在、楽天グループと楽天銀行がフィンテック事業の再編に向けて協議を進めています。

この再編では楽天銀行は、フィンテック事業を運営する各社との深い連携を可能とし、個人ビジネスでは、顧客のライフステージに応じた総合金融サービスを提供することを目指します。

法人ビジネスにおいては、フィンテック事業の法人顧客基盤に対する楽天銀行の法人サービス提供の推進・加速を目標とするようです。

KDDI、ソフトバンク、NTTのように携帯電話事業と金融事業をかけあわせたプランを打ち出しても不思議ではないでしょう。

楽天モバイル×楽天経済圏のサービスのリリースに期待が高まります。

ポイ活をする方は非常に多いように感じており、楽天ポイントなど幅広いところで使えるメリットをより発揮できるように私は思います。

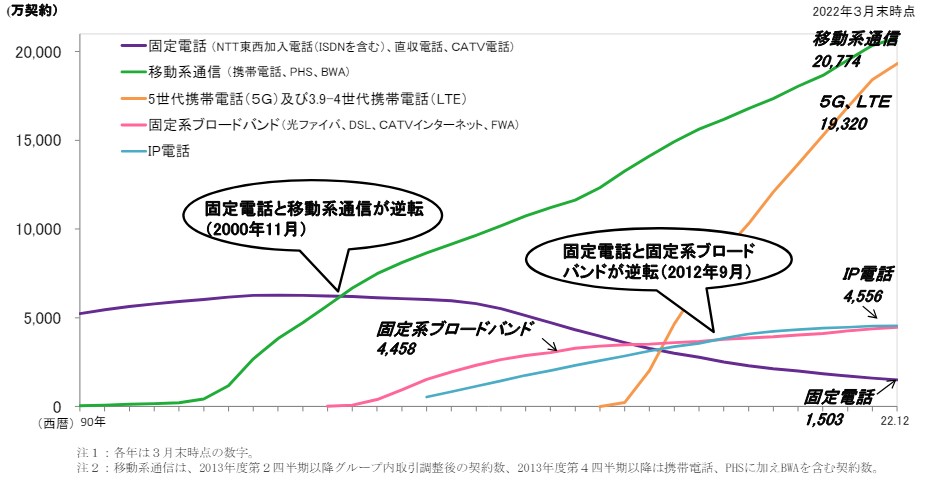

通信市場の将来性

総務省の調査によると、携帯電話の契約件数は伸び続けています。

携帯電話の契約件数増加の背景には、携帯料金の値下げがあるでしょう。

政府からの値下げ要請を受け、通信大手3社は2021年3月から値下げを開始し、低料金プランを拡充させてきました。

料金面での優位性が揺らいでしまった楽天モバイルにとって厳しい状況が続きます。

モバイル事業にとっては大きな痛手だね…

また、携帯電話をはじめとする移動系通信市場は、現状は微増していくことが予想されますが、将来的には頭打ちを迎えることになるでしょう。

人口減少も通信市場の契約数などには確実にマイナスの影響があるよね…

現在の市場感において、楽天の携帯キャリアサービス契約数は増加したものの、事業は赤字が続いており今後も大型投資が必要となりそうです。

また料金の引き下げなどがあれば更に苦しい環境も考えられます。しかし、まずは契約者数を伸ばし事業黒字化が必須です。

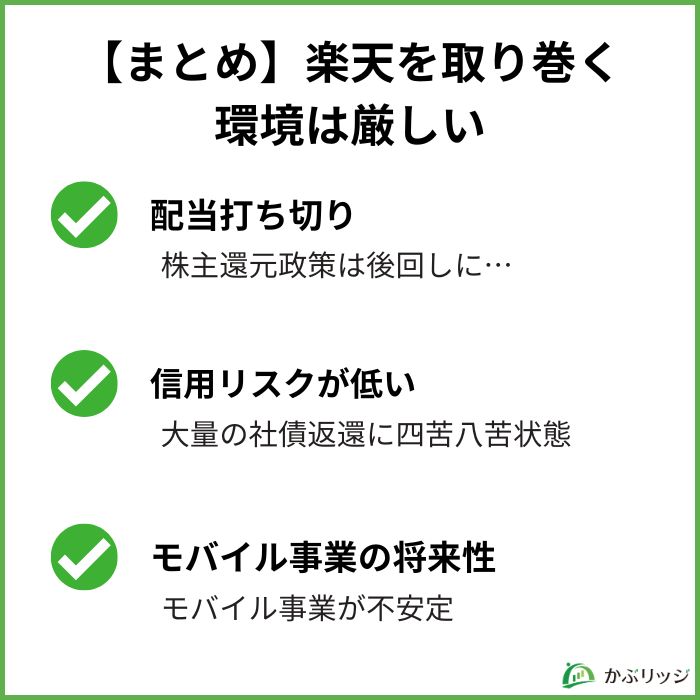

【まとめ】楽天を取り巻く環境は厳しい!判断は慎重に!

楽天の株価が上がらないと言われる理由について、よくわかったよ!

最後にこの記事の重要なポイントをまとめます。

- 2024年12月期は営業黒字化を達成も、依然として最終赤字が続き、財務面のリスクは残る

- 格付けが低いため、社債の利率は過去最高になるなど信用リスクが低い

- 楽天市場やクレジットカード事業は好調も、モバイル事業の黒字化がどこまで計画通りに進むか注目

楽天株を今後購入しようと考えている方は、モバイル事業のリスクは考慮しておかなければなりません。

リスクは認識しつつ、従来からの強みである楽天経済圏と楽天モバイルをかけあわせた新事業に注目です。